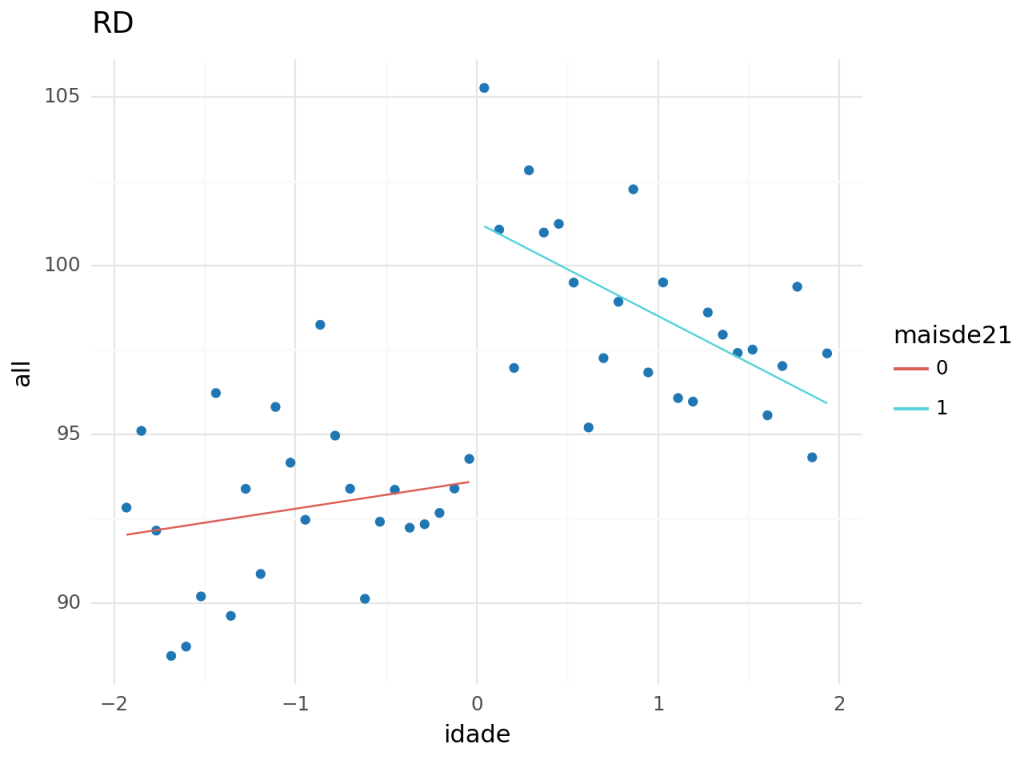

Qual o efeito do consumo de álcool na mortalidade usando a idade mínima para beber como limite?

Diversos métodos econométricos têm como principal finalidade melhorar o processo de investigar o efeito de uma variável sobre a outra, e um importante método encontra-se no uso de Regressão Descontínua na análise de regressão linear. Mas como podemos utilizar essa ferramenta para auxiliar no estudo da avaliação de impacto?

Neste post, oferecemos uma breve introdução a esse importante método da área de inferência causal, acompanhado de um estudo de caso para uma compreensão mais aprofundada de sua aplicação. Os resultados foram obtidos por meio da implementação em Python, como parte integrante do nosso curso sobre Avaliação de Políticas Públicas utilizando esta linguagem de programação.

Como obter dados financeiros com o Python? Um guia para sair do Excel

Em nosso cotidiano profissional, identificar maneiras de otimizar processos é essencial para aumentar a produtividade. Em particular, focalizar nas etapas mais demoradas pode render grandes benefícios. Neste artigo, exploramos como o Python se destaca como uma ferramenta valiosa para aprimorar a eficiência no trabalho, especialmente ao simplificar e agilizar a coleta de dados, uma etapa extremamente importante na análise de dados.

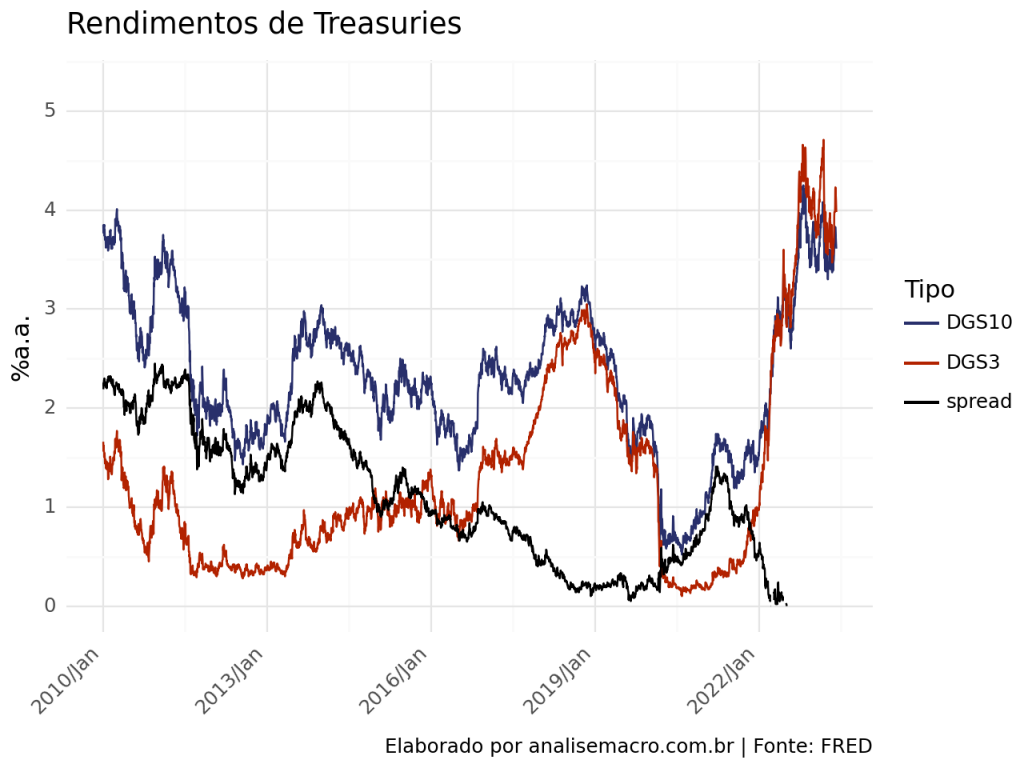

Como obter dados macroeconômicos com a linguagem R? Um guia para sair do Excel

Neste exercício mostramos como dar os primeiros passos para acessar dados brasileiros de fontes públicas, disponibilizados nas volumosas bases do BCB, IPEADATA e IBGE. Estas fontes constituem um ativo valiosíssimo para pesquisadores e profissionais de mercado - além de ser um “parquinho de diversões” para amantes de dados -, sendo fundamental o domínio de linguagens de programação como o R para coleta e automatização de rotinas.

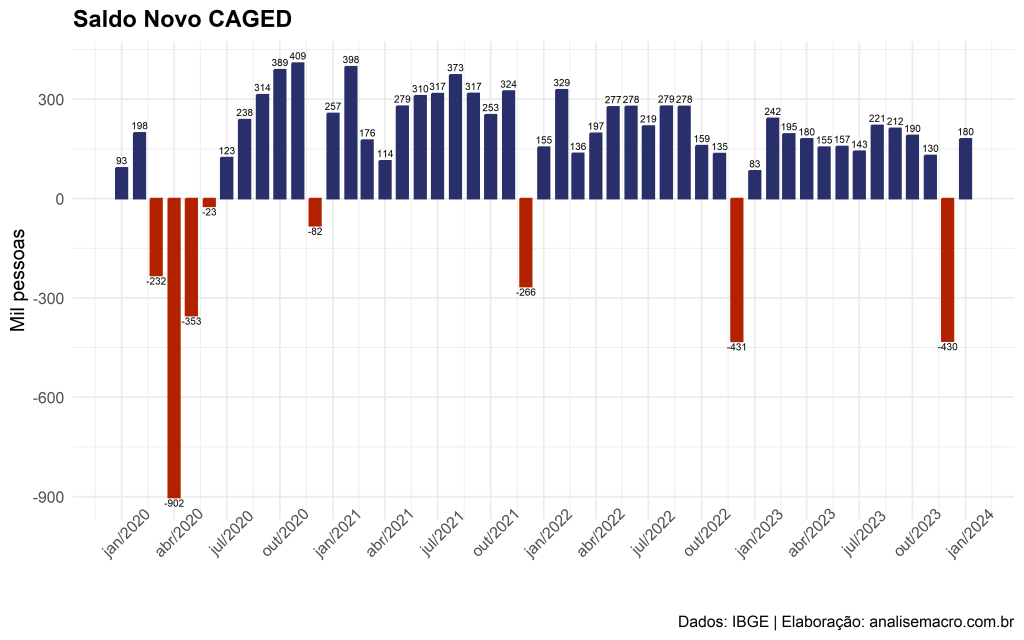

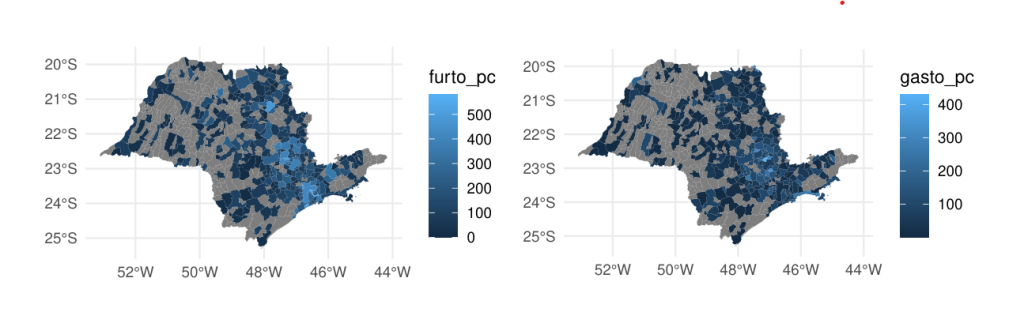

Qual o impacto do gasto de segurança no crime?

Diversos métodos econométricos têm como principal finalidade melhorar o processo de investigar o efeito de uma variável sobre a outra, e um importante método encontra-se no uso de Variáveis Instrumentais na análise de regressão linear. Mas como podemos utilizar essa ferramenta para auxiliar no estudo da avaliação de impacto?

Neste post, oferecemos uma breve introdução a esse importante método da área de inferência causal, acompanhado de um estudo de caso para uma compreensão mais aprofundada de sua aplicação. Os resultados foram obtidos por meio da implementação em Python, como parte integrante do nosso curso sobre Avaliação de Políticas Públicas utilizando esta linguagem de programação.

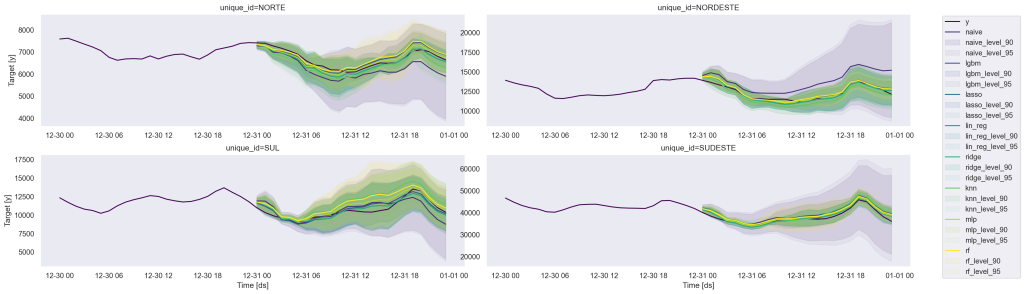

Prevendo múltiplas séries usando IA no Python

Como podemos realizar previsões para várias séries temporais simultaneamente? Para abordar essa questão, empregamos a biblioteca MLForecastdo Python. Esta biblioteca disponibiliza uma variedade de modelos e funcionalidades para realizar previsões em séries temporais utilizando técnicas de aprendizado de máquina. Demonstramos sua aplicação ao prever as curvas de energia horária em quatro regiões distintas do Brasil.

Esse exercício é uma continuação do exercício “Usando IA para prever o consumo de energia no Brasil com Python”.