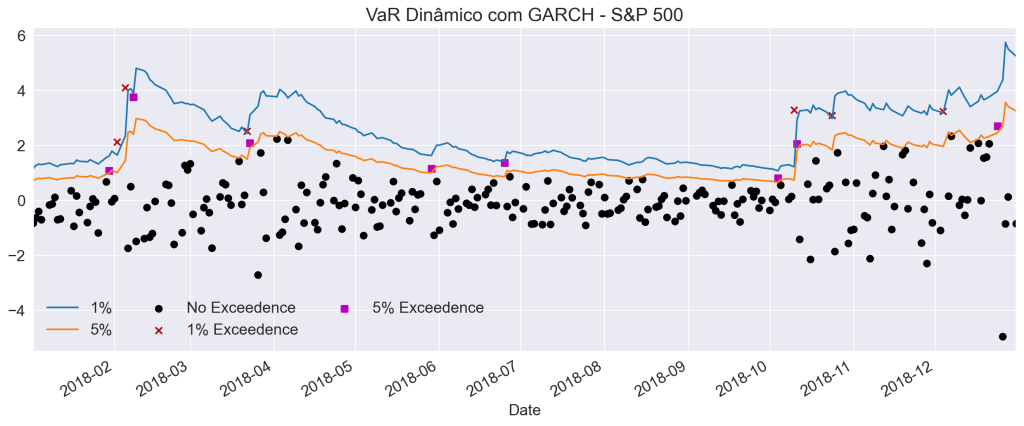

Aplicações de Modelos de Volatilidade: VaR Dinâmico com GARCH usando Python

Uma aplicação interessante da variância calculada a partir dos modelos da família ARCH é a possibilidade de estimar o Value at Risk ao longo do tempo de uma carteira ou ativo. Mostramos como aplicar um VaR por meio de um GARCH utilizando o Python como ferramenta.

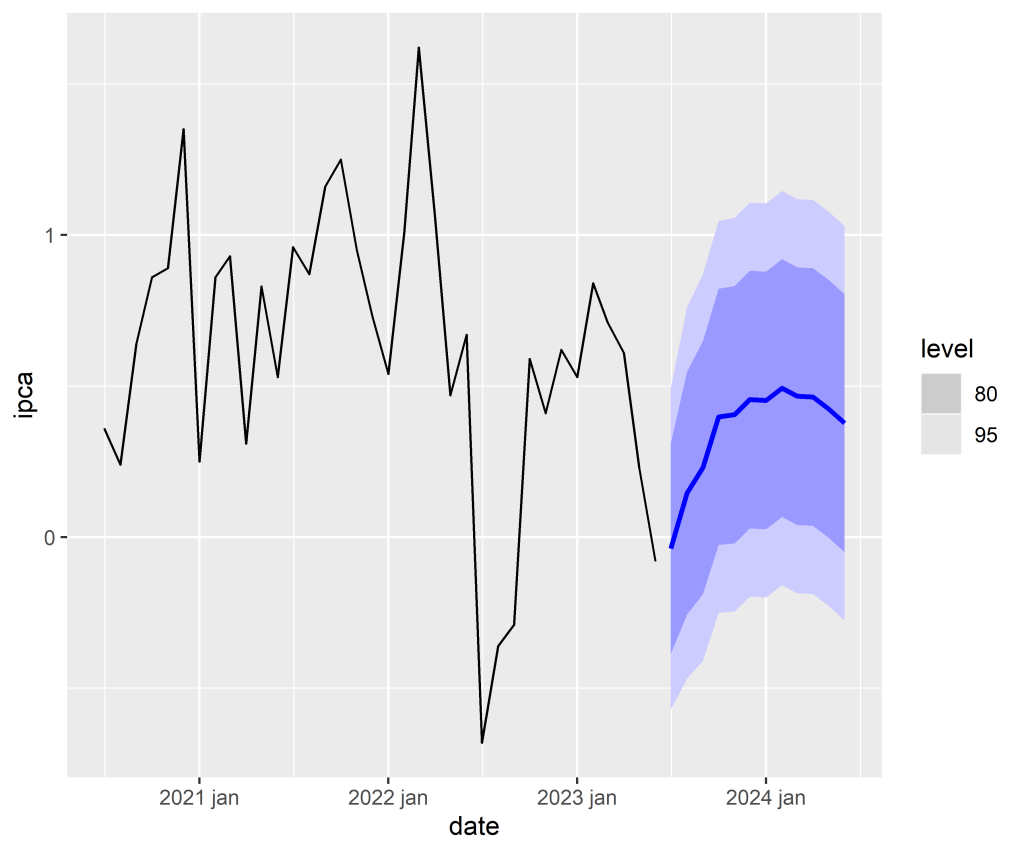

Modelos ARIMA e Metodologia Box-Jenkins

O que são os modelos ARIMA e como aplicar a Metodologia Box-Jenkins? Vamos demonstrar neste post como construir um modelo linear univariado, expondo o modelo do tipo ARIMA, bem como vamos descrever a metodologia Box-Jenkins para prever séries temporais. Mostraremos os resultados de um exemplo da previsão do IPCA mensal construído no R e no Python.

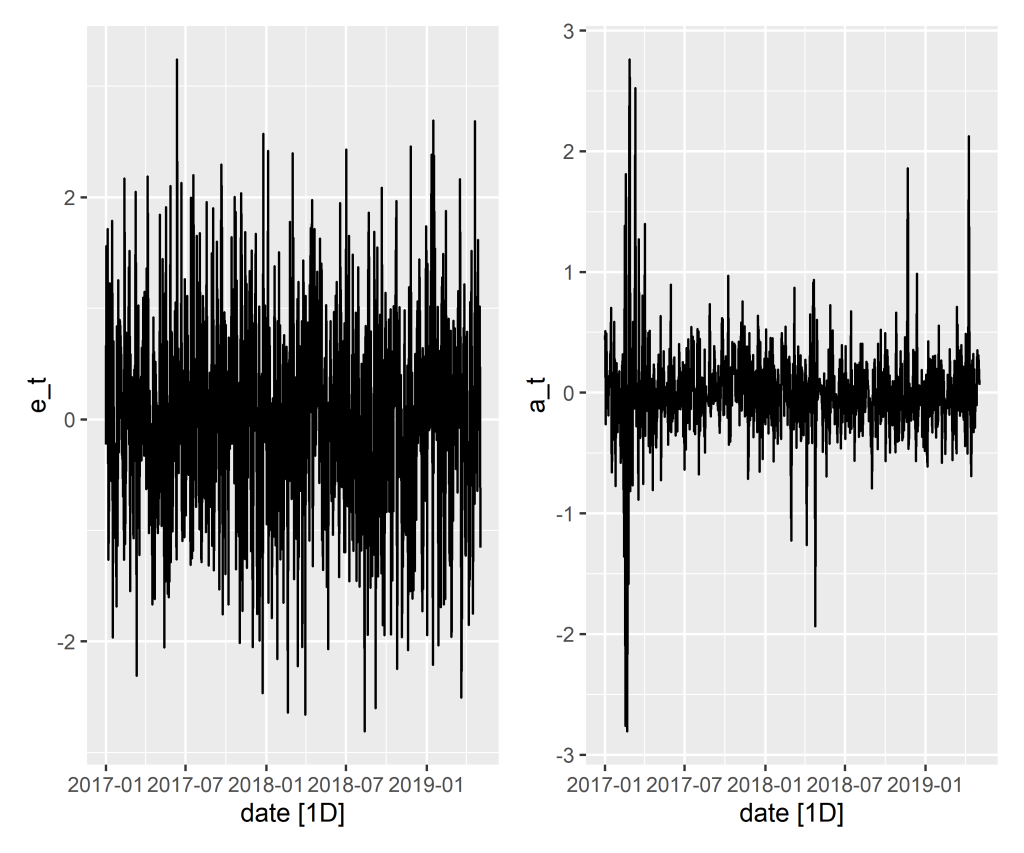

Aplicações de Modelos de Volatilidade: Premissas e Previsão

Vamos verificar algumas premissas importantes sobre os modelos de volatilidade ARCH/GARCH, o funcionamento da geração de previsões dos modelos e como avaliar os resultados utilizando o R e o Python.

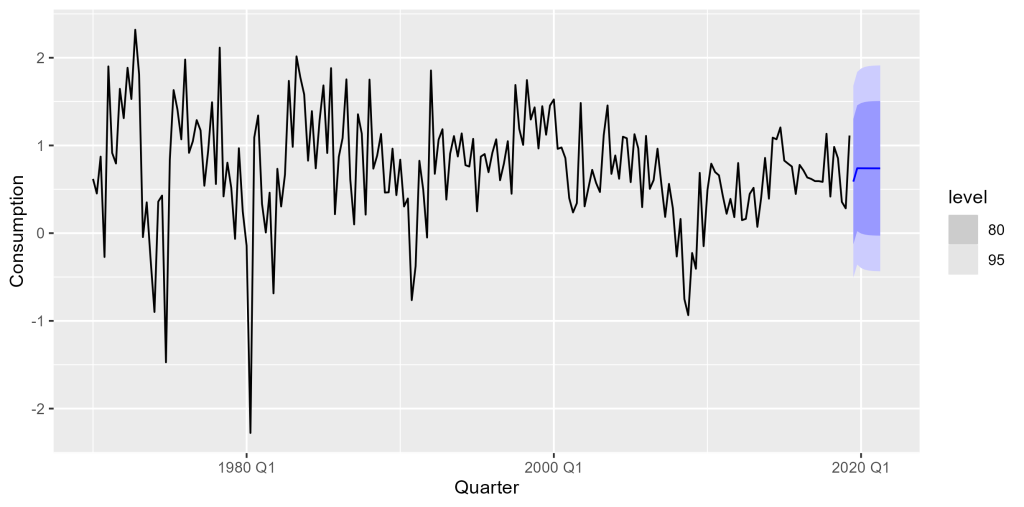

Avaliação de Previsões Macroeconométricas

Uma extensão natural para a criação de modelos macroeconométricos é, certamente, avaliar o quão bom ou ruim é a previsão gerada. Para isso, existem algumas medidas que procuram qualificar a distância entre a previsão feita e o valor efetivamente observado. Neste artigo, verificamos algumas dessas medidas.

Estacionariedade de Séries Temporais

Neste artigo apresentamos o que é análise de séries temporais, a importância da estacionariedade, e ao final, criamos um exemplo prático usando a linguagem R e Python.