Uma dúvida muito comum entre os alunos - que tratamos em nosso Curso de Análise de Conjuntura usando o R - é como deflacionar uma série. Sabemos todos que R$ 100 em dezembro de 1997 não é a mesma coisa que R$ 100 em dezembro de 2016, não é mesmo? Logo, para comparar valores no tempo é preciso que levemos em consideração a taxa de crescimento do nível geral de preços, ou simplesmente a inflação. Para comparar valores nominais em dois períodos distintos, é preciso que tenhamos a mesma base de preços. Para ilustrar, vamos dar um exemplo utilizando a despesa com benefícios previdenciários do governo central. Para deflacionar vamos utilizar o Índice de Preços ao Consumidor Amplo (IPCA).

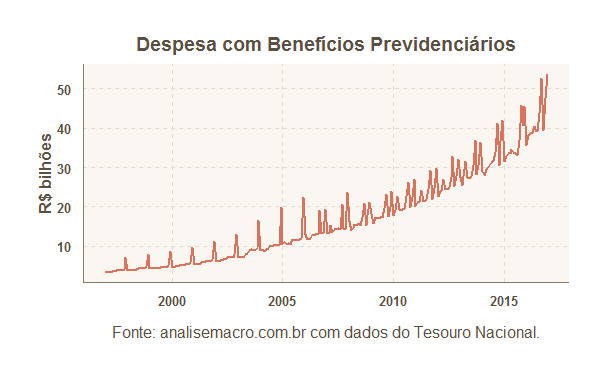

Para esse exercício, utilizei uma amostra que vai de janeiro de 1997 a dezembro de 2016. A série nominal de despesa com benefícios previdenciários é posta abaixo.

Com a série nominal em mãos, precisamos do número índice do IPCA para começar a brincadeira. Uma vez tendo ele (consulte o código do exercício para saber como importar para o R), podemos aplicar a fórmula básica abaixo:

(1)

onde o valor real será obtido multiplicando o valor nominal em

pela razão entre o índice de preço no período

e no período

. Assim, se queremos deflacionar as despesas com benefícios previdenciários, podemos definir o período

como dezembro de 2016. Toda a inflação entre o período

e o período

será agora considerada e, portanto, podemos comparar os valores no tempo. No R, o código abaixo faz isso.

## Deflacionar série data$prevreal = data[,3]*(tail(data[,2],1)/data[,2])

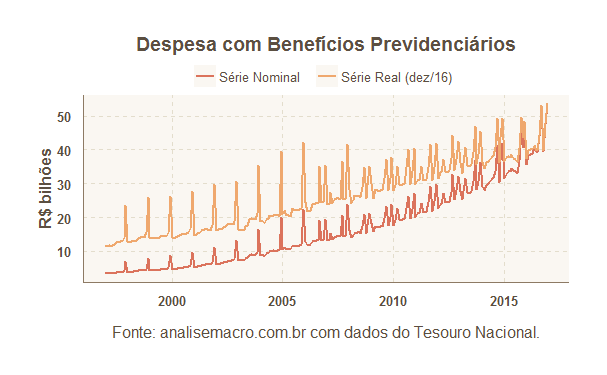

E abaixo um gráfico com a série nominal e a série real...

No nosso Curso de Análise de Conjuntura usando o R tratamos essa e outras questões de coleta e tratamento de dados macroeconômicos. Clique no link e conheça o curso!