O argumento é relativamente simples. Desde o final do século passado, é sabido que a política monetária deve ter uma postura proativa frente a inflação. Não faz sentido se preocupar apenas com a inflação corrente, mas com o que os agentes esperam para a inflação nos períodos seguintes. Isto porque, dado que as expectativas explicam a inflação de um período, se a política monetária conseguir arrefecer as expectativas, estará nesse sentido arrefecendo a inflação efetiva dos próximos períodos.

Em outros termos, olhar para a inflação corrente, essa que foi divulgada ontem pelo IBGE, é como olhar para o retrovisor: sobre ela não há nada o que o Banco Central possa fazer. O que a política monetária pode influenciar é precisamente a inflação dos próximos períodos, se conseguir sinalizar para os agentes uma estratégia crível. É justamente por ter isso em vista que preocupa enormemente o que ilustra o gráfico desse post.

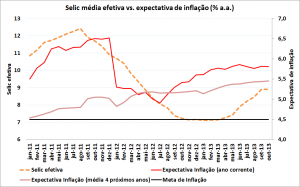

Nele é possível verificar o comportamento da taxa Selic efetiva, da expectativa de inflação para o ano corrente e a média das expectativas de inflação para os próximos quatro anos. Por exemplo, em outubro de 2013, temos a expectativa de inflação para 2013 e a média da expectativa de inflação de 2014 a 2017, bem como a Selic efetiva naquele mês. Observa-se, com pesar, que a despeito do atual ciclo de contração monetária, as expectativas médias dos próximos quatro anos não mostram sinais de arrefecimento. Pelo contrário, elas atingiram em outubro o valor máximo desde janeiro de 2011.

Significa dizer leitor que, para ancorar as expectativas de inflação, o Banco Central terá que continuar o processo de aumento da taxa básica de juros nas próximas reuniões. A aparente melhora no acumulado em 12 meses na inflação efetiva sinaliza apenas que variações mensais elevadas estão sendo trocadas por variações menores, arrefecendo o número que é divulgado a população. Não significa, de forma alguma, que a inflação esteja sob controle.

Muito pelo contrário. Como disse aqui, há hoje uma espécie de "controle não monetário" da inflação, via repressão de preços administrados. Para o período de 12 meses acumulado até setembro, esse grupo de preços mostrou variação de apenas 1,12%, enquanto o grupo de preços livres mostrou variação de 7,37%, bem acima do limite superior da distante meta de inflação.

Como estimamos ao longo do ano dentro do Grupo de Estudos sobre Conjuntura Econômica (GECE/UFF), a taxa nominal de juros deveria ser elevada até, no mínimo, 11%, para que a taxa real orbite em torno da zona de neutralidade para pressões inflacionárias. Esse valor, apesar de não ser exato, mostra-se condizente com a desancoragem das expectativas ilustrada pelo gráfico acima.

Em assim sendo, a condução da política monetária no país mostra-se inócua no período recente. A ânsia do governo em colocar a taxa real de juros em valores historicamente baixos, promovendo o discurso do "nunca antes", só causou ruídos para os agentes econômicos. Já não se espera, no cenário relevante, inflação convergindo para a meta. Do contrário, espera-se inflação em crescimento. Uma situação completamente distinta daquela regida na época em que o regime de metas vigorava no país.