Na última segunda-feira, publicamos nesse espaço o primeiro capítulo da série sobre política fiscal. Vimos a ideia da dominância fiscal, o comportamento dos juros reais no período recente e algumas métricas do endividamento público brasileiro. Soubemos que, enquanto a dívida líquida tem sido cadente no período recente, a dívida bruta aumentou 9,12 p.p. do PIB entre dezembro de 2006 e julho de 2015. Uma explicação para isso foi o avanço das operações compromissadas do Banco Central, registradas dentro da dívida interna. Uma outra explicação para o aumento da dívida bruta no período recente está no avanço dos repasses do Tesouro para instituições financeiras oficiais, como o BNDES. É o que abordaremos hoje, no segundo capítulo dessa série, que busca analisar a política fiscal do país utilizando para tal o .

O avanço da dívida bruta

No primeiro capítulo, vimos que a dívida bruta pode ser representada pela equação

(1)

Ou por:

(2)

Pela primeira equação, vimos que a dívida interna avançou 11,28 p.p. do PIB no período sublinhado, basicamente por conta das operações compromissadas do Banco Central (avanço de 12,61 p.p. do PIB), destinadas a esterilizar a compra de reservas internacionais, manter a taxa de juros efetiva próxima à meta, bem como outros objetivos escusos que não conseguimos definir com precisão.

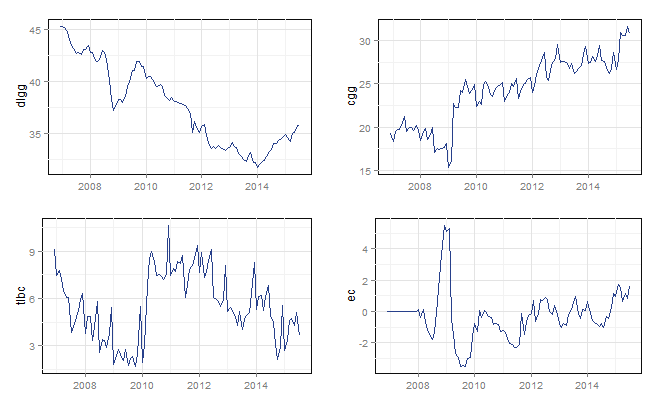

A equação (2), por seu turno, mostra que à dívida líquida do governo geral (dlgg) devemos somar os créditos do governo geral (cgg) e a equalização cambial (ec), deduzindo apenas os títulos livres na carteira do Banco Central (tlbc). Os gráficos abaixo, retirados do site do Banco Central conforme descrito no primeiro capítulo dessa série, mostram o avanço desses componentes.

Os gráficos não deixam dúvidas de que, enquanto a dívida líquida do governo geral se reduziu até 2013, os créditos do governo geral têm avançado de forma contundente desde 2009. Ademais, os títulos livres na carteira do Banco Central têm se reduzido e a equalização cambial (resultado financeiro das operações com reservas cambiais e das operações com derivativos cambiais) aumentado. Em quanto, pergunta o leitor. A tabela abaixo elucida.

| 2006/12 | 2015/07 | Delta | |

| dlgg | 45.28 | 35.82 | -9.46 |

| cgg | 19.31 | 30.83 | 11.52 |

| tlbc | 9.12 | 3.67 | -5.45 |

| ec | 0 | 1.61 | 1.61 |

Enquanto a dívida líquida do governo geral se reduziu em mais de 9 pontos percentuais do PIB, os créditos do governo geral avançaram mais de 11 pontos, explicando em grande medida o avanço da dívida bruta. E o que são esses créditos?

O papel do BNDES na tragédia fiscal

Tudo o que o governo geral tem a receber em forma de receita futura é contabilizado na rúbrica cgg, vista acima. A tabela abaixo resume quais são esses créditos, bem como sua evolução entre o primeiro e último dado da série do Banco Central.

| 2006/12 | 2015/07 | Delta | |

| CI | 19.31 | 30.83 | 11.52 |

| Disponibilidades | 10.27 | 14.38 | 4.11 |

| Previdência | 0.01 | 0.01 | 0 |

| A recolher | 0.05 | 0.42 | 0.37 |

| Depósito à vista | 0.23 | 0.19 | -0.04 |

| BACEN | 9.38 | 12.76 | 3.38 |

| Bancária Estadual | 0.60 | 1 | 0.40 |

| Bancos Oficiais | 0.51 | 9.93 | 9.42 |

| Híbridos | 0.10 | 0.97 | 0.87 |

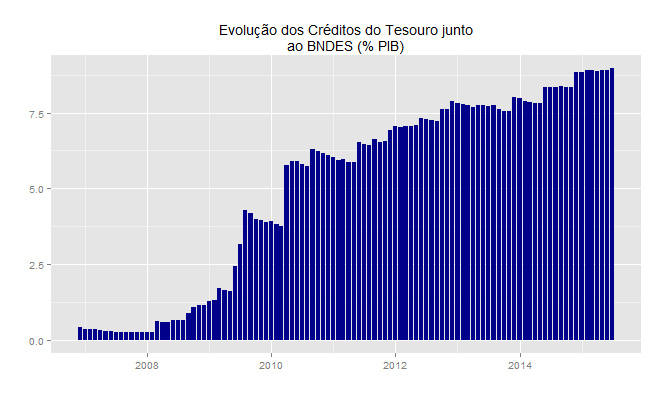

| BNDES | 0.41 | 8.96 | 8.55 |

| Fundos e Programas | 2.09 | 2.42 | 0.33 |

| Estatais | 0.83 | 0.14 | -0.69 |

| Outros | 0.52 | 0.25 | -0.27 |

| FAT | 5.09 | 3.72 | -1.37 |

| CE | 0 | 0.01 | 0.01 |

Os créditos do governo geral são divididos em créditos internos e externos. Nos primeiros estão, por exemplo, aplicações da Previdência Social, arrecadação a recolher, depósitos à vista, créditos junto à estatais, FAT e empréstimos feitos a bancos oficiais. Nesse último, repare que o avanço foi contundente no período: de 0,51% do PIB para 9,93% do PIB. Em particular, a maior parte desse avanço se deu por empréstimos do Tesouro ao BNDES, que hoje representam R$ 511,086 bilhões. O gráfico abaixo sublinha essa evolução.

Algum desavisado pode achar que esse avanço não é ruim, dado que tem externalidades positivas sobre a economia. Como já analisado nesse espaço e por outros economistas, não é bem assim. A taxa de investimento da economia brasileira não avançou por conta desses empréstimos, além dos mesmos terem sérios problemas para a eficiência econômica e para as finanças públicas. Para uma leitura sobre essas questões, recomendo Bolle (2015). Em particular, os empréstimos ao BNDES possuem subsídios implícitos, haja visto que o Tesouro se endivida a uma taxa maior que recebe de volta. Logo, o fluxo de receitas e despesas, como veremos mais a frente nessa série, fica comprometido pela elevação da conta "subsídios". Ademais, uma parte do estoque desses empréstimos foi renegociada, com claros prejuízos para o Tesouro.

Conclui-se, nesses dois primeiros capítulos da série, leitor, que houve um forte avanço da dívida bruta nos últimos anos, seja pelas operações compromissadas [como visto no primeiro capítulo], seja pelos empréstimos aos bancos públicos. Tanto um quanto o outro implica em custos para o governo, dado que há um descolamento entre créditos e débitos. Veremos isso de forma mais aprofundada quando abrirmos o fluxo de receitas e despesas. Fica para os próximos capítulos... 🙂

_______________________________________

Gostou do post? Quer aprender a fazer o mesmo? Dê uma olhada no nosso curso de Introdução ao R com aplicações em Análise de Conjuntura. Faça no Rio de Janeiro ou leve para sua empresa ou universidade!

________________________________________

Bolle, M. B. (2015) Do Public Development Banks Hurt Growth? Evidence from Brazil. Peterson Institute for International Economics policy brief nº 15-16.