Eleições presidenciais no Brasil não criam apenas incerteza política. Elas forçam o mercado a reavaliar cenários macroeconômicos inteiros, frequentemente antes que qualquer mudança concreta de política aconteça. O Boletim Focus permite observar esse processo de forma quase microscópica: semana após semana, analistas ajustam suas expectativas, revelando não apenas o que acreditam, mas como aprendem sob incerteza. A pergunta central não é se as previsões mudam antes das eleições, mas como essas mudanças se organizam no tempo e o que elas dizem sobre o tipo de risco percebido pelo mercado.

Quer ver a vídeoaula do tutorial deste exercício? E receber o código que o produziu? Faça parte do Clube AM e receba toda semana os códigos em R/Python, vídeos, tutoriais e suporte completo para dúvidas.

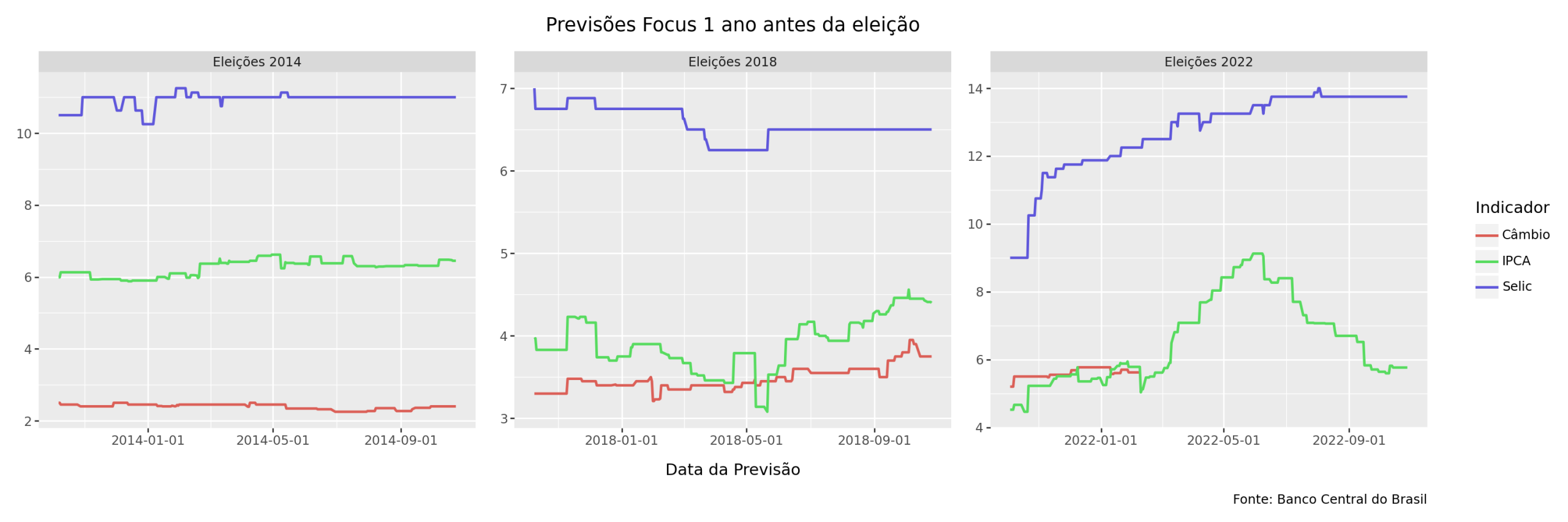

Um primeiro ponto que emerge dos dados é que nem toda incerteza é igual. Em alguns episódios eleitorais, o mercado parece apenas hesitar, revisando expectativas para cima e para baixo sem abandonar o cenário inicial. Em outros, ocorre algo mais profundo: uma reescrita gradual do cenário macroeconômico. A trajetória das previsões ao longo do ano que antecede as eleições deixa claro que 2014 se encaixa mais no primeiro caso, enquanto 2022 se aproxima fortemente do segundo. O comportamento das expectativas sugere que, naquele momento, não se tratava apenas de ruído político, mas de uma mudança de regime percebida, especialmente no que diz respeito à inflação e à política monetária.

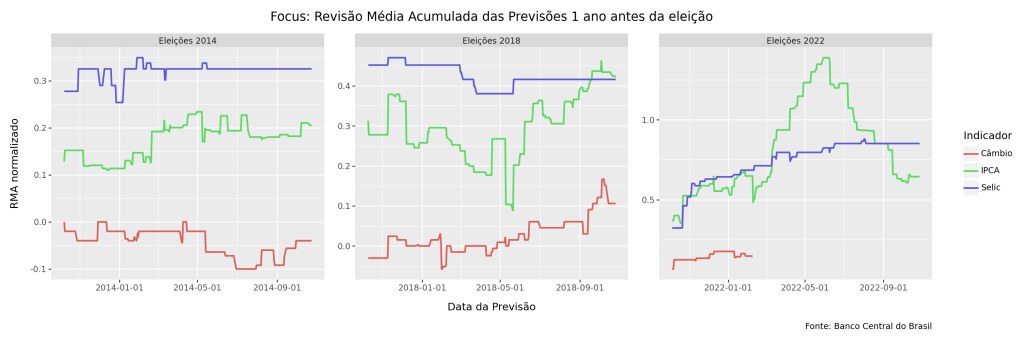

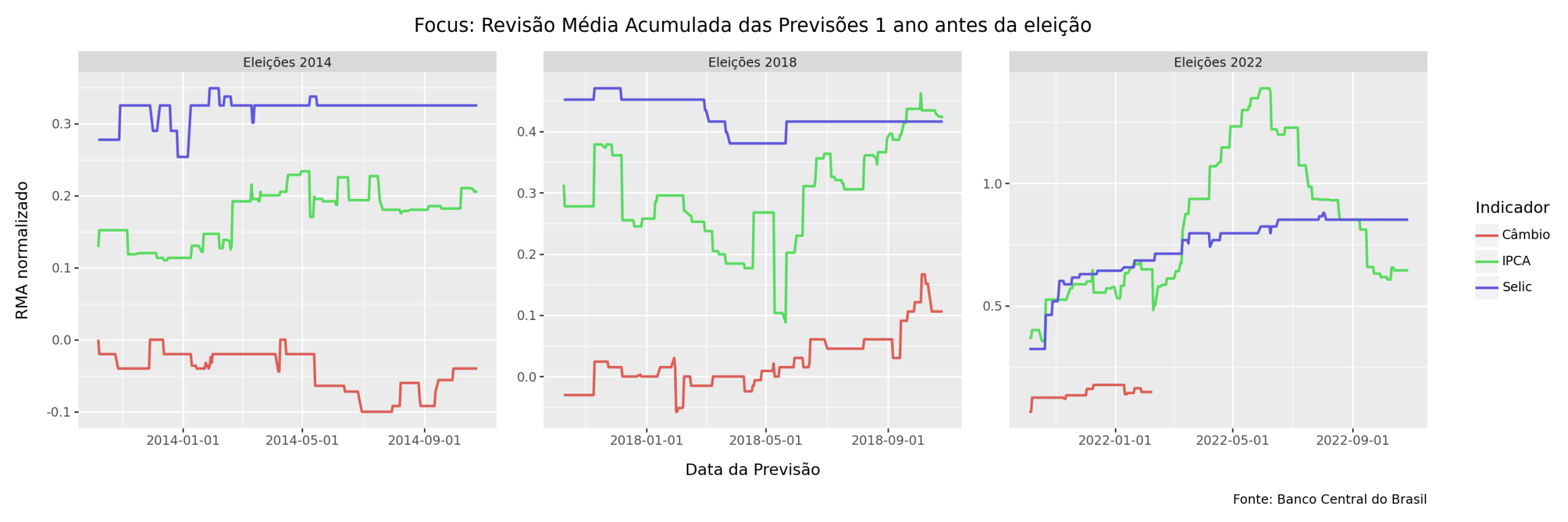

Quando observamos as revisões acumuladas das previsões, essa distinção fica ainda mais clara. Em vez de olhar apenas para o nível final das expectativas, acompanhar a soma das revisões revela quando o mercado efetivamente muda de ideia. Em 2018, por exemplo, há sinais de elevada incerteza, mas sem uma direção persistente no início do período: revisões positivas e negativas se compensam, indicando dificuldade de formar um cenário dominante. Já em 2022, as revisões caminham de forma consistente em uma mesma direção por vários meses, sugerindo que novas informações — fiscais, inflacionárias e institucionais — foram sendo incorporadas de maneira cumulativa. O mercado não estava apenas confuso; estava aprendendo e ajustando seu mapa mental da economia.

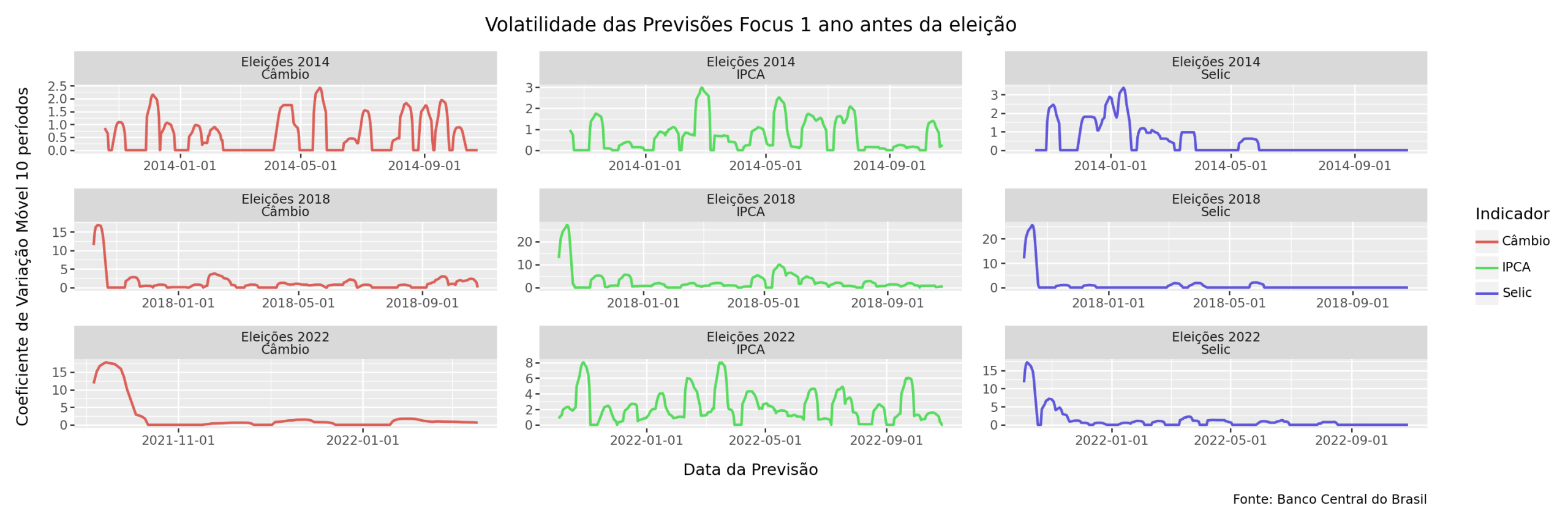

A volatilidade das previsões ajuda a entender onde essa incerteza se manifesta primeiro. O câmbio se destaca como o principal canal de absorção do risco político, reagindo de forma rápida e intensa nos momentos iniciais do período pré-eleitoral. Juros, por outro lado, mostram um padrão mais assimétrico: episódios curtos de grande revisão seguidos por longos períodos de estabilidade, como se o mercado rapidamente convergisse para um cenário de política monetária dominante. A inflação ocupa um espaço intermediário, com revisões mais persistentes e menos concentradas, refletindo a percepção de que seus determinantes são mais difusos e menos imediatamente resolvíveis.

Tomados em conjunto, os dados do Focus sugerem que eleições não aumentam apenas a incerteza, mas alteram a forma como o mercado processa informação macroeconômica. Em alguns anos, o efeito é essencialmente transitório, marcado por ruído e hesitação. Em outros, o período pré-eleitoral funciona como um processo de reancoragem das expectativas, no qual cenários inteiros são revistos antes mesmo da definição do resultado eleitoral. Para quem trabalha com macroeconomia e finanças, essa distinção é crucial: entender se o mercado está apenas volátil ou efetivamente mudando de regime é a diferença entre reagir ao barulho ou antecipar uma mudança estrutural.