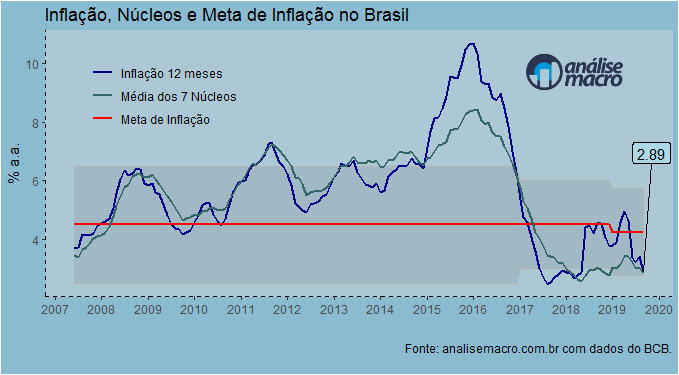

O Brasil opera desde 1999 o regime de metas para inflação - conhecido no mundo como Inflation Target -, donde o objetivo explícito do Banco Central é conduzir a política monetária de modo a manter a inflação próxima a uma meta previamente estabelecida pelo Conselho Monetário Nacional. Nesse regime, há uma meta explícita e bandas de tolerância, que servem para acomodar choques diversos que ocorrem sobre a inflação ao longo do tempo. De modo a ilustrar a operação do regime de metas no Brasil, podemos construir um gráfico com a inflação, os núcleos de inflação, a meta e as bandas de tolerância.

O gráfico acima mostra todas essas variáveis e o último dado disponível para a inflação cheia, que fechou em 2,89% no acumulado em 12 meses até setembro. O piso da meta é de 2,75%, considerando 1,5 pontos percentuais de tolerância para mais ou menos em torno da meta de 4,25% para esse ano. Como se pode ver no gráfico, a inflação cheia flerta nesse momento com o piso do regime de metas.

O caminho para uma taxa básica nominal de juros de 4,5% no final do ano está aberto. Na verdade, não é mais nem um caminho: é uma avenida!

______________________

(*) O código para o gráfico estará disponível logo mais no Clube do Código.