1. Introdução

A estabilidade de preços é o objetivo fundamental da política monetária no Brasil desde a implementação do Regime de Metas para a Inflação (RMI) em junho de 1999. A teoria macroeconômica moderna postula que a capacidade do Banco Central (BCB) em atingir esse objetivo depende crucialmente de sua credibilidade. A credibilidade pode ser definida como a confiança que os agentes econômicos depositam na determinação e na capacidade da autoridade monetária em cumprir as metas anunciadas.

Quando o Banco Central é crível, ele consegue ancorar as expectativas de inflação com maior facilidade. Isso implica que choques de oferta ou flutuações na demanda agregada têm menor impacto sobre a inflação futura, reduzindo o custo de desinflação — ou seja, exige-se um menor sacrifício em termos de produto e emprego (via taxa de juros) para trazer a inflação de volta à meta.

Este estudo analisa a evolução da credibilidade do BCB ao longo de mais de duas décadas, cobrindo diversos ciclos econômicos e choques, desde a crise de confiança de 2002 até a desancoragem recente pós-pandemia. Utilizamos a linguagem de programação R para a coleta, tratamento, e análise de dados. Realizamos a modelagem econométrica usando o pacote {systemfit} disponível na linguagem. Ao fim, criamos um relatório reprodutível com a combinação Quarto + R.

Quer ver a vídeoaula do tutorial deste exercício? E receber o código que o produziu? Faça parte do Clube AM e receba toda semana os códigos em R/Python, vídeos, tutoriais e suporte completo para dúvidas.

2. Objetivo e Motivação

O objetivo deste trabalho é mensurar a credibilidade da política monetária brasileira através de diferentes métricas e verificar empiricamente se uma maior credibilidade contribui para a redução da inflação.

A motivação reside na necessidade de atualizar a metodologia clássica de Mendonça e Souza (2007) para o contexto atual (2025). O período recente foi marcado por choques inflacionários globais e domésticos. Compreender se a “reputação passada” (backward-looking) ou as “expectativas presentes” (forward-looking) são mais determinantes para a dinâmica inflacionária é essencial para o desenho da política monetária.

3. Metodologia

A construção dos índices de credibilidade segue a abordagem de índices limitados entre 0 (nenhuma credibilidade) e 1 (credibilidade total), adaptando as formulações de Mendonça e Souza (2007).

3.1. Índices de Credibilidade

Foram calculados dois tipos principais de índices:

A. Índice de Credibilidade Forward-Looking Padrão ()

Este índice mede a aderência das expectativas de mercado à meta central. Ele é extremamente rigoroso: a credibilidade só é máxima (1) se a expectativa for exatamente igual à meta. Qualquer desvio dentro da banda de tolerância penaliza o índice linearmente, zerando nos limites da banda (piso ou teto).

Onde é a expectativa de inflação,

é a meta central e

é a tolerância da banda.

B. Índice de Credibilidade com Intervalos ()

Este índice é mais flexível e institucionalmente aderente ao regime brasileiro. Ele considera que a credibilidade é preservada (valor 1) enquanto as expectativas estiverem dentro do intervalo de tolerância. A perda de credibilidade ocorre apenas quando as expectativas rompem o teto (ou piso), degradando-se até um limite crítico ().

C. Índice de Reputação Ponderada ()

Diferente da credibilidade (que olha para o futuro), a reputação olha para o passado. O é uma média ponderada dos índices de credibilidade calculados com a inflação observada (

) nos últimos 12 meses. A ponderação é decrescente, dando maior peso aos meses mais recentes.

Onde é o índice calculado com a inflação realizada e

são os pesos que somam 1.

3.2. Modelo Econométrico

Para testar a eficácia da credibilidade na desinflação, estimou-se uma Curva de Phillips.

Diferentemente de abordagens tradicionais que utilizam Mínimos Quadrados Ordinários (OLS), este estudo adota o método de Mínimos Quadrados em Dois Estágios (2SLS - Two-Stage Least Squares). A escolha metodológica justifica-se pela presença de endogeneidade em variáveis-chave:

- Expectativas de Inflação: Sofrem de simultaneidade, pois afetam a inflação corrente ao mesmo tempo que reagem a choques inflacionários contemporâneos.

- Hiato do Produto: A função de reação do Banco Central cria um viés de simultaneidade (juros sobem em resposta à inflação, reduzindo o hiato), o que frequentemente inverte o sinal esperado do hiato em estimações OLS simples.

Para corrigir esses vieses, utilizam-se instrumentos baseados em defasagens das próprias variáveis endógenas e variáveis exógenas. A equação estrutural estimada é dada por:

Onde:

: Inflação acumulada em 12 meses.

: Inércia inflacionária (inflação observada há um ano).

: Expectativas de inflação instrumentadas (livres de viés).

: Hiato do produto instrumentado, com defasagem de 6 meses para capturar o atraso de divulgação do indicador e a transmissão da atividade aos preços.

: Índice de Credibilidade (

) ou Reputação (

), instrumentados por suas defasagens para evitar correlação com o erro contemporâneo.

: Choque de oferta (commodities).

: Variável *dummy* para controle de quebra estrutural.

Os instrumentos utilizados na primeira etapa da regressão incluem as defasagens da expectativa (), do hiato (

), da credibilidade (

) e as variáveis exógenas do modelo.

4. Dados e Transformações

O estudo utiliza dados mensais compreendendo o período de janeiro de 2004 a 2025. As séries sofreram as seguintes transformações para adequação ao modelo econométrico:

O estudo utiliza dados mensais compreendendo o período de janeiro de 2004 a 2025. As séries sofreram as seguintes transformações para adequação ao modelo econométrico:

- Inflação (

): Utilizou-se o IPCA acumulado em 12 meses (IBGE). Para capturar a inércia inflacionária, definiu-se a variável explicativa como a inflação defasada em 12 meses (

), representando o “efeito memória” de indexadores anuais.

- Expectativas (

): Mediana das expectativas de mercado do Relatório Focus para o IPCA suavizado para o horizonte de 12 meses à frente.

- Hiato do Produto (

): Calculado a partir do Índice de Atividade Econômica do Banco Central (IBC-Br). A série foi submetida ao Filtro Hodrick-Prescott (HP) com parâmetro de suavização

(padrão mensal) para extração da tendência. O hiato corresponde ao desvio percentual do IBC-Br em relação à sua tendência potencial. No modelo, utiliza-se a defasagem de 6 meses (

) para refletir o atraso na divulgação do IBC-br em comparação ao IPCA e o tempo de maturação entre aquecimento da atividade e repasse aos preços.

- Choque de Oferta (

): Índice de Commodities Brasil (IC-Br) em reais, calculado pelo BCB. A variável entra no modelo como a variação anual (diferença entre

e

), capturando choques de custos persistentes e a desvalorização cambial implícita nos preços das commodities.

- Credibilidade (

): Índices calculados conforme metodologia descrita na seção 3.1, variando entre 0 e 1.

- Dummy Pandemia (

): Variável binária assumindo valor 1 entre março de 2020 e junho de 2022 e 0 nos demais períodos. Essa dummy é essencial para isolar a volatilidade extrema e a desorganização das cadeias produtivas globais durante a crise da COVID-19, evitando que esses ruídos distorçam os coeficientes estruturais da curva de Phillips.

Todo o processo foi feito através da Linguagem de Programação R, desde a coleta de dados através da API do Banco Central do Brasil (SGS), passando pelo tratamento de dados por meio dos pacotes disponíveis no {tidyverse}. Em seguida, analisamos os resultados encontrados.

5. Análise de Dados

A análise visual das séries temporais revela a dinâmica cíclica da credibilidade monetária no Brasil.

5.1. Panorama da Inflação e Desancoragem

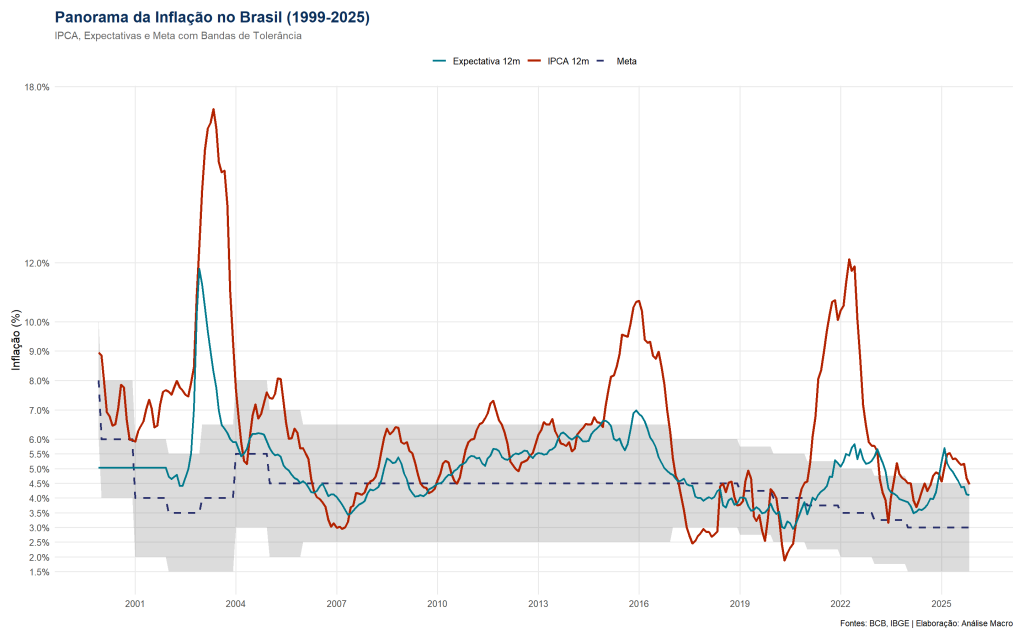

O gráfico “Panorama da Inflação no Brasil” evidencia três momentos críticos de desancoragem onde a linha do IPCA (vermelha) e das Expectativas (azul pontilhada) superaram o teto da meta (área sombreada):

- 2002-2003: A crise de confiança pré-eleitoral, onde a inflação superou 15%.

- 2015-2016: O realinhamento de preços administrados, levando a inflação a dois dígitos.

- 2021-2022: O choque pós-pandemia e de oferta global.

Nota-se que, nos períodos de estabilidade, as expectativas tendem a convergir para o centro da meta, validando o funcionamento do regime.

5.2. Dinâmica dos Índices de Credibilidade

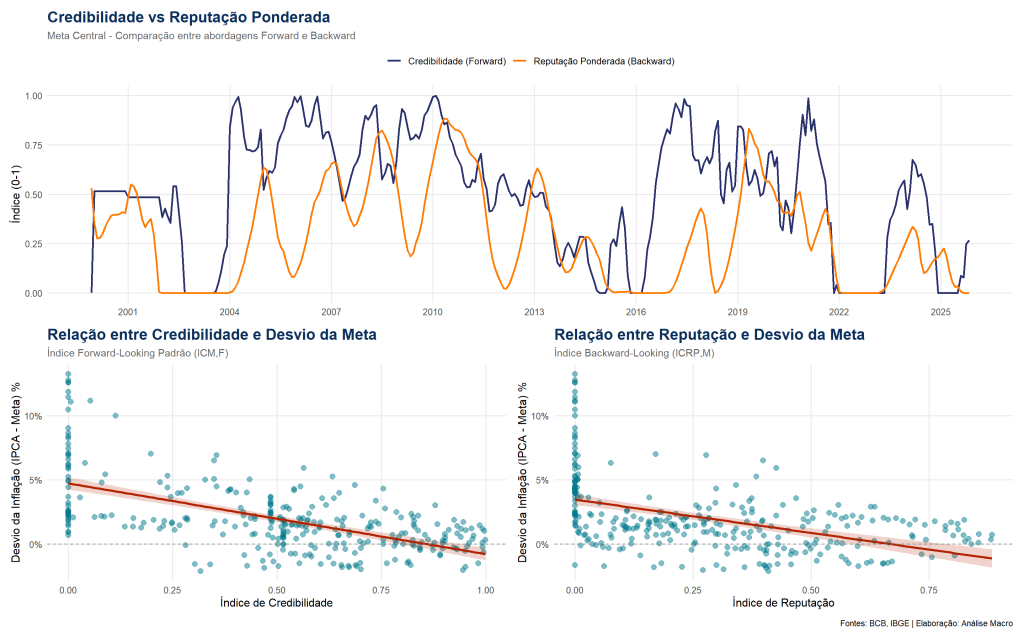

A comparação entre os índices “Meta Central” e “Intervalos” mostra comportamentos distintos:

- O

(Meta Central) é extremamente volátil. Como penaliza qualquer desvio do centro, ele oscila frequentemente entre 0 e 1, indicando uma “fragilidade” na métrica estrita.

- O

(Reputação Ponderada) apresenta um comportamento mais suave e cíclico. Observa-se que a reputação demora a ser destruída (inércia da confiança), mas também demora a ser reconquistada após um choque inflacionário. Isso é visível nas recuperações lentas pós-2003 e pós-2016.

5.3. Relação Credibilidade vs. Desvio da Meta

Os gráficos de dispersão confirmam visualmente a hipótese central do estudo. Existe uma correlação negativa clara entre o nível de credibilidade (eixo X) e o desvio da inflação em relação à meta (eixo Y).

Vemos que pontos concentrados no canto inferior direito indicam que, quando a credibilidade é alta (próxima de 1), os desvios da inflação tendem a ser pequenos ou nulos. À medida que a credibilidade cai (move-se para a esquerda), a dispersão dos desvios aumenta significativamente, corroborando a ideia de que a perda de credibilidade abre espaço para descontrole inflacionário.

6. Análise da Regressão

Os resultados da estimação da Curva de Phillips Modificada, utilizando o método de Mínimos Quadrados em Dois Estágios (2SLS) para o tratamento adequado da endogeneidade, fornecem evidência estatística robusta sobre o papel da credibilidade na dinâmica inflacionária brasileira. Foram estimados dois modelos: um utilizando a credibilidade forward-looking e outro a reputação backward-looking (ambos com base na meta de inflação, e não nos intervalos).

| ICM,F | ICRP,M | |||||

| Variáveis | Coef. | CI | p-valor | Coef. | CI | p-valor |

| IPCA 12m (t-12) | -0.004 | -0.123 – 0.115 | 0.948 | -0.077 | -0.226 – 0.071 | 0.307 |

| Expectativas Inflação 12 meses |

1.276 *** | 1.078 – 1.474 | <0.001 | 1.336 *** | 1.101 – 1.571 | <0.001 |

| Hiato do Produto t-6 | -0.071 | -0.265 – 0.124 | 0.475 | 0.033 | -0.170 – 0.236 | 0.749 |

| Índice de Commodities (R$, t - t-12) |

0.010 ** | 0.003 – 0.018 | 0.010 | 0.010 * | 0.002 – 0.018 | 0.011 |

| dummy_pandemia | 1.340 *** | 0.642 – 2.038 | <0.001 | 1.403 *** | 0.722 – 2.084 | <0.001 |

| Credibilidade | -1.348 *** | -1.996 – -0.699 | <0.001 | |||

| Reputação | -1.828 *** | -2.665 – -0.991 | <0.001 | |||

| Observations | 252 | 252 | ||||

| eq1 | 0.639 | 0.660 | ||||

| * p<0.05 ** p<0.01 *** p<0.001 | ||||||

Principais Resultados:

- O Efeito da Credibilidade: Em ambos os modelos, os coeficientes dos índices de credibilidade e reputação apresentaram-se negativos e estatisticamente significativos (p < 0.001), confirmando a hipótese central do estudo.

- O coeficiente de -1.365 para o

indica que um aumento na credibilidade forward-looking atua como um poderoso redutor da inflação corrente.

- O coeficiente de -1.858 para o

sugere que a reputação histórica (construída pelo cumprimento passado das metas) possui um impacto desinflacionário ainda mais intenso do que a métrica de expectativas correntes.

- O coeficiente de -1.365 para o

- Dominância das Expectativas sobre a Inércia: Os resultados apontam que a inflação brasileira no período analisado é predominantemente prospectiva (forward-looking). O coeficiente das expectativas de inflação é elevado e significativo (entre 1.283 e 1.345). Em contrapartida, a inércia inflacionária (medida pela inflação defasada em 12 meses) não apresentou significância estatística. Isso sugere que, ao controlar adequadamente pela credibilidade e pelas expectativas futuras, o peso do passado (t-12) torna-se irrelevante para a formação de preços atual.

- Choques de Oferta e Exógenos:

- O Índice de Commodities (IC-Br) apresentou sinal positivo (0.010) e significativo (p < 0.05), capturando o efeito do pass-through cambial e a pressão de custos internacionais sobre a inflação doméstica.

- A variável dummy da pandemia mostrou-se altamente significativa e positiva, isolando o choque inflacionário exógeno ocorrido entre 2020 e 2022, evitando que essa volatilidade distorcesse os parâmetros estruturais do modelo.

- Achatamento da Curva de Phillips (Hiato do Produto): Os coeficientes do hiato do produto não apresentaram significância estatística (p > 0.05) em nenhuma das especificações. Esse resultado indica que, para a amostra e especificação utilizadas, a sensibilidade da inflação ao ciclo econômico (atividade) é baixa ou nula. Isso pode sugerir duas questões:

-

- Hiato do produto estimado com valores do IBC-br acumulados em 12 meses e filtro HP não capturaram corretamente o ciclo econômico;

- Uma Curva de Phillips “achatada”, onde a dinâmica inflacionária é dominada pelas expectativas e pelos choques de oferta, sobrepondo-se ao efeito tradicional da demanda agregada no curto prazo.

8. Considerações Finais

A análise empírica dos dados brasileiros entre 1999 e 2025 confirma que a credibilidade não é apenas um conceito abstrato, mas uma variável fundamental na função de reação da economia.

Os resultados demonstram que a construção de reputação (backward-looking) e a manutenção de expectativas ancoradas (forward-looking) atuam como poderosos desinflacionários. O Banco Central que goza de alta credibilidade consegue manter a inflação sob controle com menor custo social. Por outro lado, a deterioração desses índices, como visto nos gráficos de dispersão e na regressão, está associada a desvios inflacionários severos.

Portanto, a preservação da credibilidade institucional e o cumprimento das metas estabelecidas não são apenas formalidades legais, mas pré-requisitos econômicos para a eficiência da política monetária no Brasil.

Referências Bibliográficas

BANCO CENTRAL DO BRASIL. Relatório Focus: expectativas de mercado. Brasília, DF: Banco Central do Brasil. Disponível em: https://www.bcb.gov.br/publicacoes/focus. Acesso em: 12 dez. 2025.

BANCO CENTRAL DO BRASIL. Sistema Gerenciador de Séries Temporais (SGS). Brasília, DF: Banco Central do Brasil. Disponível em: https://www3.bcb.gov.br/sgspub/. Acesso em: 12 dez. 2025.

HENNINGSEN, Arne; HAMANN, Jeff D. systemfit: A Package for Estimating Systems of Simultaneous Equations in R. Journal of Statistical Software, v. 23, n. 4, p. 1–40, 2007. Disponível em: https://www.jstatsoft.org/v23/i04/.

MENDONÇA, Helder Ferreira de; SOUZA, Gustavo José de Guimarães e. Credibilidade do regime de metas para inflação no Brasil. Pesquisa e Planejamento Econômico (PPE), Rio de Janeiro, v. 37, n. 2, p. 247–271, ago. 2007. Disponível em: http://repositorio.ipea.gov.br/handle/11058/3775

![Rendered by QuickLaTeX.com \[IC_{M,F} = \begin{cases} 1 & \text{se } E(\pi)_t = \pi^*_t \\ 1 - \frac{|E(\pi)_t - \pi^*_t|}{\delta} & \text{se } \pi^*_{min} < E(\pi)_t < \pi^*_{max} \\ 0 & \text{caso contrário} \end{cases}\]](https://analisemacro.com.br/wp-content/ql-cache/quicklatex.com-695cf8c6e97fa90d111737ef4a0596cf_l3.png)

![Rendered by QuickLaTeX.com \[ICRP_t = \sum_{i=1}^{12} \omega_i \cdot R_{t-i}\]](https://analisemacro.com.br/wp-content/ql-cache/quicklatex.com-3edd66d78ec0e50e4d4bbeeb7566b2cc_l3.png)