Como podemos prever a resposta do Banco Central a choques cambiais usando Swaps? Utilizamos a linguagem de programação Python como nossa principal ferramenta para coletar, processar os dados e criar um modelo VEC (Vector Error Correction) que nos permita obter uma função de impulso-resposta e, assim, encontrar as respostas desejadas.

Fizemos exercícios de modo a compreender a origem do choque cambial que tem afetado a economia brasileira, bem como a reação do Banco Central ao mesmo.

Verificamos que em alguns anos houveram choques sobre a volatilidade no mercado internacional afetando a taxa de câmbio BRL/USD, gerando um overshooting cambial.

Ademais, verificamos que na ocorrência de choques sobre o nível ou mesmo sobre a primeira diferença do câmbio, o Banco Central não parece fazer mudanças na taxa básica de juros. Sua reação ocorre apenas sobre a volatilidade dessa variável. Uma possível explicação para isso é que o Banco Central tem preferido corrigir excessos no mercado de câmbio por meio de outros instrumentos, como os famosos swaps cambiais.

Como se sabe, swaps são contratos que envolvem troca de (posição de) risco e rentabilidade. Swaps de juros, por exemplo, envolvem troca de taxas pré-fixadas (conhecidas, portanto, ex-ante) por taxas pós-fixadas (sujeitas à oscilações, portanto). Já os swaps cambiais envolvem troca de variação cambial por taxas de juros DI (pós-fixadas), equivalente, nesse aspecto, à venda de dólar no mercado futuro, dado que o banco central oferece ao investidor proteção contra oscilações da moeda, tornando desnecessária a compra de dólar.

Há ainda os swaps cambiais reversos, que envolvem operação contrária à descrita anteriormente (troca de taxas de juros por variação cambial), sendo equivalente, portanto, à compra de moeda no futuro, dado que quem assume o risco da variação cambial é o investidor.

Tipicamente, por suposto, o banco central faz venda de swaps cambiais quando há pressão por desvalorização do real frente o dólar, como o momento atual, dado que visa ofertar proteção (hedge) aos investidores. O objetivo da operação, na prática, é deslocar a curva de oferta. O banco central ganha se a taxa de juros DI for superior à variação cambial. Já o swap cambial reverso ocorre em momentos de apreciação do real frente o dólar: daí a troca de juros por variação cambial, isto é, o banco central ganha se a variação cambial for superior à taxa de juros.

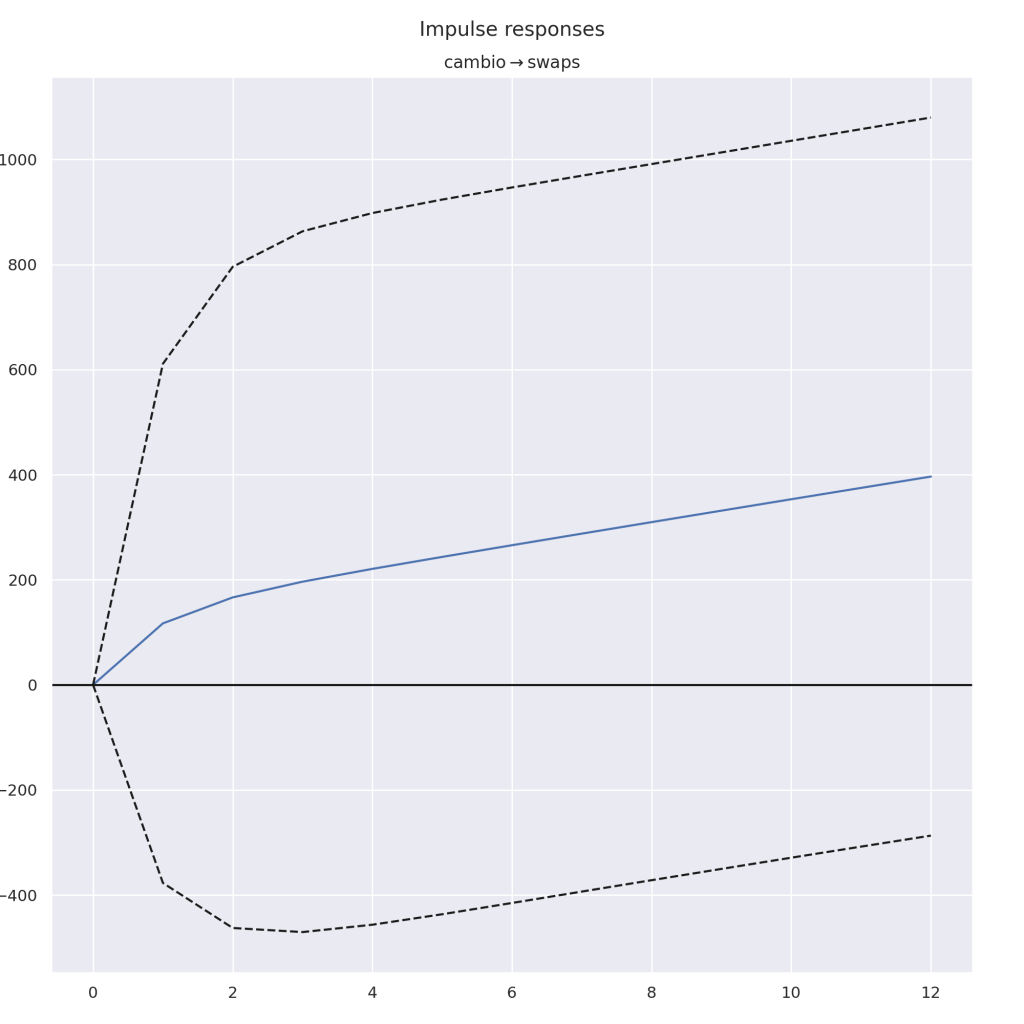

Isso dito, usamos o modelo VEC, de modo a compreender o efeito de um choque cambial, tendo agora o Banco Central dois instrumentos: taxa básica de juros e swaps cambiais. Portanto, usaremos as seguintes variáveis no modelo: Selic acumulada no mês, desvio da meta de inflação, Hiato do Produto, Taxa de Câmbio em Nível e Saldo de Operações de Swaps Cambiais.

Realizamos todo o processo de análise de dados usando o Python como ferramenta, desde a coleta e o tratamento até a estimação do modelo VEC. O processo de criação deste tipo de trabalho empírico pode ser checado com mais detalhes no curso de Macroeconometria usando Python.

Quer aprender mais?

Clique aqui para fazer seu cadastro no Boletim AM e baixar o código que produziu este exercício, além de receber novos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas diretamente em seu e-mail.