[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Todos os anos, o Banco Central publica em seu Relatório Trimestral de março uma decomposição da inflação ocorrida no ano anterior. Isto é, ele busca ilustrar a contribuição de alguns "fatores" para a inflação no período. Laura Carvalho, professora da FEA-USP, utilizou esse exercício para refutar a "tese" do presidente da autoridade monetária, para quem a mudança na equipe econômica teria "quebrado a espinha dorsal da inflação". Nesse embate, quem está certo: Laura ou Ilan?

[/et_pb_text][/et_pb_column][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/09/cliqueaqui.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="Linha"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Em sua coluna de ontem na Folha, Laura teve o cuidado de não fazer menção ao aumento da inércia inflacionária entre 2015 e 2016, mostrado no mesmo exercício do Banco Central. Certamente, porque isso causaria embaraços à sua narrativa. Nesse post, explico os motivos. Antes, por suposto, é de bom tom dizer ao leitor que a inflação no curto prazo pode ser explicada conforme a seguinte equação

(1)

onde é a inflação,

é a expectativa de inflação para o próximo período,

é o hiato do produto,

é a primeira diferença da taxa de câmbio e

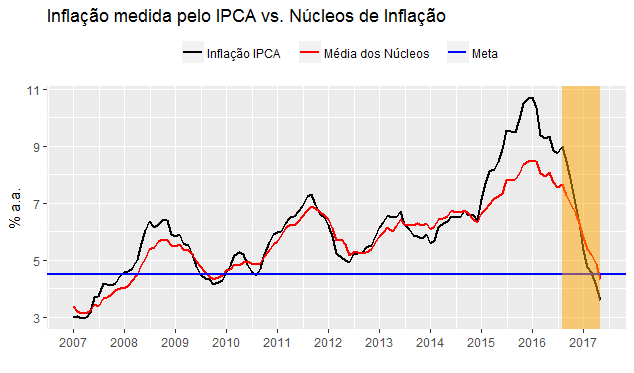

um termo de erro, supostamente um ruído branco. Isso dito, observemos a inflação acumulada em 12 meses medida pelo IPCA nos últimos anos no gráfico abaixo.

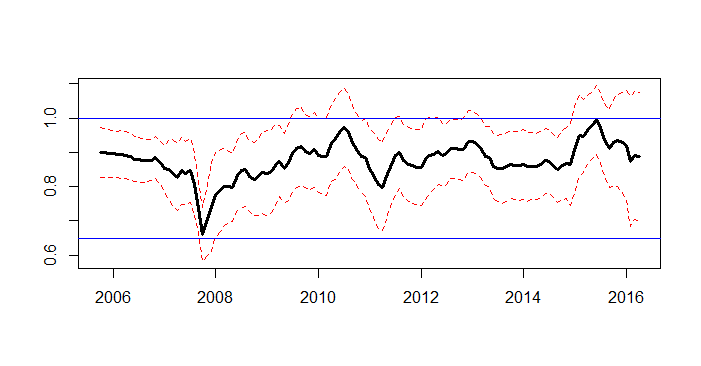

Esse comportamento da inflação, diga-se, tem nítidos efeitos sobre os agentes econômicos. O mais óbvio é que a meta de inflação deixa de ser uma âncora, bem como a inflação passada ganha importância na determinação da taxa de crescimento dos preços. Isso, a propósito, pode ser capturado pela estimação da equação (1). Acaso o leitor interessado fizer o exercício, irá verificar que o coeficiente do componente regressivo , isto é, da inflação passada, passará a ter maior importância para explicar o crescimento dos preços. O gráfico abaixo ilustra, no exercício que fizemos no Clube do Código sobre assunto.

O aumento da inércia torna a desinflação do organismo econômico muito mais custosa, em termos de hiato do produto e, portanto, de taxa de desemprego. É justamente por isso que é prejudicial desviar de forma rotineira da meta de inflação, dado que isso contribui inexoravelmente para o aumento da inércia inflacionária. Isso dito, o que podemos dizer sobre as alegações de Laura Carvalho em relação ao que disse o presidente do BC?

Laura Carvalho se baseia no exercício de decomposição da inflação do Banco Central para confrontar o que disse Ilan, mas isso faz pouco sentido se considerarmos os parágrafos anteriores. O presidente da autoridade monetária fez referência justamente à quebra da inércia, medida pela convergência das expectativas de inflação para a meta. Laura, por seu turno, se concentra em uma avaliação contábil da inflação, deixando cuidadosamente de lado o aumento da inércia no período.

Isso não é correto, uma vez que esse aumento da inércia está associado justamente aos erros de condução da política econômica no período anterior a Ilan. Dentre esses erros, cabe mencionar o controle dos preços administrados de forma paralela à redução forçada da taxa de juros. Em outras palavras, em algum momento entre 2011-2013, o governo resolveu acreditar em mecanismos não monetários de controle da inflação, levando a mesma à tendência crescente ilustrada no primeiro gráfico.

A volta aos cânones da profissão, patrocinada pela nova equipe econômica, fez com que a inflação efetiva convergisse de forma mais rápida para a meta, como pode ser visto na área hachurada do primeiro gráfico. Certamente, a inflação cederia, dada a abertura do hiato do produto, mas provavelmente não com a velocidade verificada, uma vez que era preciso romper com o aumento da inércia dos últimos anos e, ademais, a taxa de câmbio dificilmente teria se valorizado do jeito que se valorizou com a equipe econômica anterior.

Em assim sendo, leitor, não me parece que a professora da FEA USP tenha refutado o presidente da autoridade monetária, dado que cuidadosamente evitou discorrer sobre o aumento da inércia inflacionária nos últimos anos. Talvez fosse o caso de fazê-lo em sua próxima coluna... 🙂

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="Linha" make_fullwidth="off" use_custom_width="off" width_unit="on" use_custom_gutter="off" padding_mobile="off" allow_player_pause="off" parallax="off" parallax_method="off" make_equal="off" parallax_1="off" parallax_method_1="off" column_padding_mobile="on"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

_____________________________________________________________________

Apêndice: Código no R que gerou o gráfico "Inflação medida pelo IPCA vs. Núcleos de Inflação".

## Importar séries do Banco Central diretamente para o R

library(BETS)

series = c(433, 4466, 11426, 11427, 16121, 16122)

dates = seq(as.Date('2006-02-01'), as.Date('2017-05-01'), by='1 month')

data = matrix(NA, nrow=length(dates), ncol=length(series))

colnames(data) = c('ipca', 'n1', 'n2', 'n3', 'n4', 'n5')

for(i in 1:length(series)){

data[,i] = BETS.get(series[i], from = '2006-02-01', to='2017-05-01')

}

data = ts(data, start=c(2006,02), freq=12)

## Acumular em 12 meses

fator = 1+data/100

acumulado = (fator*lag(fator,-1)*lag(fator,-2)*lag(fator,-3)*

lag(fator,-4)*lag(fator,-5)*lag(fator,-6)*lag(fator,-7)*

lag(fator,-8)*lag(fator,-9)*lag(fator,-10)*lag(fator,-11)

-1)*100

colnames(acumulado) = colnames(data)

## Fazer o gráfico

library(forecast)

library(ggplot2)

library(scales)

nucmean = rowMeans(acumulado[,2:6])

dates = seq(as.Date('2007-01-01'), as.Date('2017-05-01'), by='1 month')

df = data.frame(time=dates, ipca=acumulado[,1], nucmean=nucmean)

ggplot(df, aes(x=time))+

geom_line(aes(y=ipca, colour='Inflação IPCA'), size=.8)+

geom_line(aes(y=nucmean, colour='Média dos Núcleos'), size=.8)+

geom_hline(aes(yintercept=4.5, colour='Meta'), size=.8)+

scale_colour_manual('', values=c('Inflação IPCA'='black',

'Média dos Núcleos'='red',

'Meta'='blue'))+

theme(legend.position = 'top')+

xlab('')+ylab('% a.a.')+

labs(title='Inflação medida pelo IPCA vs. Núcleos de Inflação')+

scale_x_date(breaks = date_breaks('1 years'),

labels = date_format('%Y'))+

annotate('rect', fill = 'orange', alpha = 0.5,

xmin = as.Date('2016-08-01'),

xmax = as.Date('2017-05-01'),

ymin = -Inf, ymax = Inf)

[/et_pb_text][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/09/cliqueaqui.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/cursos-de-econometria/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][/et_pb_section]