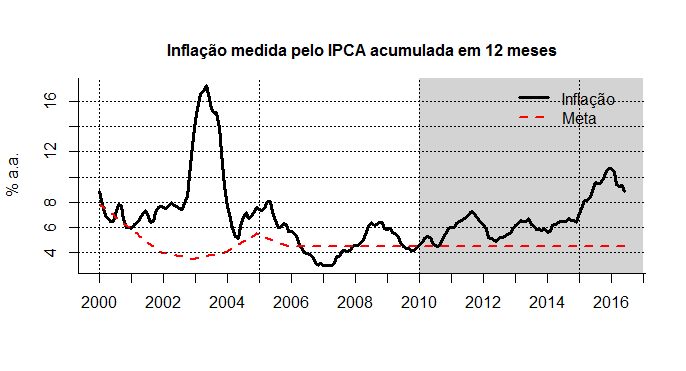

Tem causado um misto de surpresa e perplexidade em uma grande parte dos analistas e economistas o fato de que diante da maior recessão da história brasileira, a inflação ter cedido de forma ainda muito gradual no período recente. Dissipados os efeitos do que o Banco Central classificou como ajustes de preços relativos, era esperado que diante da abertura do hiato do produto, a inflação estivesse caindo com mais força.

A figura acima dá alguma pista de onde devemos partir para começar a entender essa resistência da inflação elevada no país. Para ilustrar o argumento, suponha que a inflação, , evolua no curto prazo conforme a Curva de Phillips abaixo:

(1)

Onde é a expectativa de inflação,

é o hiato do produto (pib efetivo menos o pib potencial) e

é a taxa de câmbio. Nesses termos, a inflação em cada ponto do tempo será influenciada pela inflação passada, pelas expectativas, pelo hiato do produto, pela variação da taxa de câmbio e por choques de oferta.

Observe o leitor que de meados de 2010 para cá, o que temos é um desvio crescente entre a inflação observada e a meta de inflação. Esse comportamento da inflação observada gera um efeito imediato: a desancoragem das expectativas. A meta deixa de ser uma referência para os agentes, que passam a dar importância cada vez maior à inflação passada para formarem seus preços ou para pedirem reajustes salariais. Desse modo, à medida que o desvio entre inflação e meta continua aumentando, a inflação passada ganha importância cada vez maior na dinâmica inflacionária.

Isso é um problema para o policymaker, na medida em que para desinflacionar a economia, ele precisará exigir cada vez mais do hiato do produto. Em outras palavras, o custo, em termos de emprego, de desinflacionar a economia se eleva.

Nesse contexto, é importante, uma vez mais, ter em mente que a política monetária serve para controlar a inflação. O policymaker certamente tem uma preocupação com o hiato do produto, que pode ser expressa pelo valor de na função de perda abaixo

(2)

Tal preocupação, entretanto, não deve ser confundida com a ideia frequentemente espalhada em nossas faculdades de economia de que a política monetária causa crescimento econômico. Não. O que causa crescimento econômico são aumentos persistentes de produtividade, derivados dos incentivos presentes nas instituições do país. Ou seja, crescimento econômico não é um ato de vontade de um Banco Central benevolente.

O que colhemos nesse momento, uma inflação alta e resistente, é tão somente consequência de um Banco Central capturado, que foi obrigado a reduzir a taxa básica de juros em 2011, sem olhar para a inflação ou para os fundamentos da economia. Agora, portanto, teremos que conviver com uma taxa de juros alta por algum tempo até as expectativas de inflação voltarem à meta, ao menos no próximo ano.

Em outras palavras, leitor, há sempre um custo para a irresponsabilidade. Seja ela fiscal, ou monetária... Triste, não? 🙁