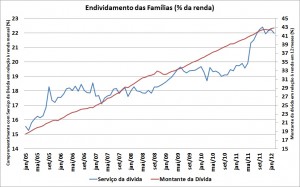

Tem muita gente trabalhando nisso, leitor. Afinal, a relação Crédito/PIB passou de 23% em 2003 para quase 50% no período recente. Dentro desse bolo, o Crédito a Pessoas Físicas corresponde à quase metade (incluindo crédito habitacional). É claro que haveria de ter impacto no comprometimento da renda, como mostra o gráfico abaixo.

O comprometimento da renda mensal das famílias com serviço da dívida alcançou 22% em fevereiro último, enquanto o endividamento em relação à renda acumulada nos últimos 12 meses chega a 43%. Quanto maiores forem esses números, o leitor sabe, maior será a inadimplência. Além disso, o crescimento do endividamento mostra que incentivos à demanda possuem um limite estrutural. A pergunta, portanto, não é se ele será alcançado, mas quando, interrompendo o processo de crescimento econômico.

Se olharmos para as Contas Nacionais, verificaremos que enquanto a Indústria cresceu 3,4% no acumulado de 12 meses desde 2003, as Importações cresceram a uma média de 11,6%. Ao leitor apressado, não estou querendo falar aqui em desindustrialização. Minha questão é mais básica do que essa. Enquanto a renda e o crédito avançaram muito no período, gerando incentivos no lado da demanda, a Indústria não parece ter conseguido acompanhar esse ritmo, gerando maior demanda por Importados, visando complementar a Oferta de bens e serviços. Você pode culpar o câmbio, pode culpar os juros, mas não pode rejeitar a hipótese de que se existem incentivos do lado da demanda, deveriam vir acompanhados de ganhos de produtividade no lado da Oferta Doméstica. Sem isso, o aumento de renda e crédito aqui necessariamente levará a aumento de importações.

Sendo mais claro, o aumento do crédito não foi acompanhado por reformas estruturais que possibilitassem um aumento generalizado de produtividade da economia brasileira. Daí que aumento de crédito leva a maior comprometimento da renda com serviço da dívida, tal processo tem um limite. Quando chegar a esse limite, como continuaremos crescendo?

Este governo [e o anterior] tem insistido em políticas de incentivos à demanda, mas pouco [ou nada] foi feito em relação aos fatores que exercem influência sobre a Oferta. Talvez marginalmente, a atual administração tenha decidido atacar alguns entraves à produção, com reduções pontuais de impostos [cujo efeito ainda é incerto]. Isto porque ela sabe que o endividamento das famílias possui um claro limite.

Gerar ciclos de crescimento com crédito é importante. O problema é que o organismo econômico sempre [sempre] exagera tais ciclos. Você, leitor, verá cada vez mais "inovações" nessa área. Parcelas cada vez mais longas, desconto em folha para compra de bens, empréstimos com o carro como garantia etc. Tudo para compra de mais e mais produtos. Talvez um fogão novo, uma geladeira novo, um sofá, celulares...

Quando isso para? Quando a inadimplência começar a dar sinais de que veio para ficar. Quando isso acontecer, já será tarde demais. Não seria melhor antecipar esse movimento?