[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Na última quinta-feira, o Banco Central divulgou a ata da 205ª reunião do Comitê de Política Monetária (COPOM). A pergunta que não quer calar, pela leitura do documento, é até onde pode ir a taxa de juros? Ou, em termos um pouco mais técnicos, qual será o tamanho do ciclo de flexibilização da política monetária? O questionamento passa, claro, pelo tamanho da recessão em curso e pelo processo de ancoragem das expectativas, mas um ponto levantado pelo Comitê chama atenção: o nível da taxa de juros neutra da economia brasileira. Nesse post, procuraremos tecer alguns comentários sobre essa variável (não observável), bem como sobre o processo de desinflação em curso.

[/et_pb_text][/et_pb_column][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2016/11/macroeconometria.png" show_in_lightbox="off" url_new_window="off" use_overlay="off" animation="left" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid" alt="WordCloud da última ata do Copom" url="https://analisemacro.com.br/cursos-de-r/macroeconometria/"] [/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="Linha" make_fullwidth="off" use_custom_width="off" width_unit="on" use_custom_gutter="off" padding_mobile="off" background_color="#c67700" allow_player_pause="off" parallax="off" parallax_method="off" make_equal="off" parallax_1="off" parallax_method_1="off" column_padding_mobile="on"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="dark" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

Após interrupção na última ata, processo de melhora da qualidade da comunicação prossegue

Após o recuo na legibilidade do documento, verificado na ata passada, o Comitê voltou ao processo de melhora na qualidade da comunicação, como pode ser visto no gráfico abaixo. Esse processo, diga-se, tem contribuído para aprofundar a ancoragem das expectativas na meta, de modo a facilitar a desinflação ora em curso. O índice Flesh-Kincaid, aplicado às atas do COPOM, atingiu o valor de 15,51. Esse número, diga-se, está muito próximo da mínima histórica (15,34) da série.

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="Linha"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

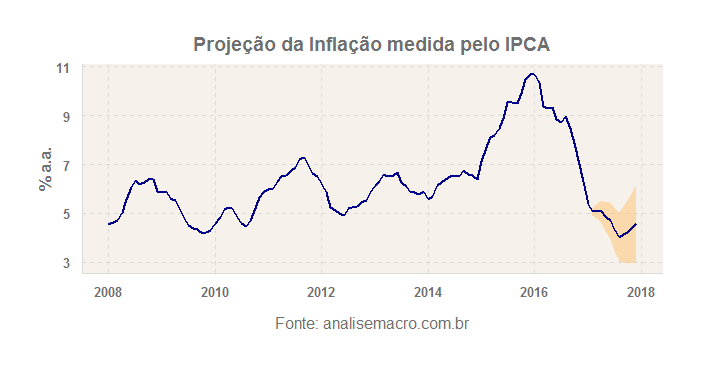

O processo de desinflação da economia brasileira segue dado pela abertura do hiato do produto, pela apreciação da taxa de câmbio, pelo choque de oferta favorável vindo do grupo de alimentos e pela evolução positiva das expectativas. Nos modelos que temos estimado junto ao Clube do Código, há uma probabilidade não desprezível da inflação ficar abaixo da meta de 4,5% este ano.

No modelo mais bem avaliado, a inflação converge para 4,56% em dezembro, com intervalo de confiança entre 2,97% e 6,18%. Se assim for, o espaço para flexibilização da política monetária pode ser mais amplo do que atualmente precificado pelo mercado. É justamente dentro desse contexto que faz sentido discutir qual o nível do juro neutro da economia brasileira.

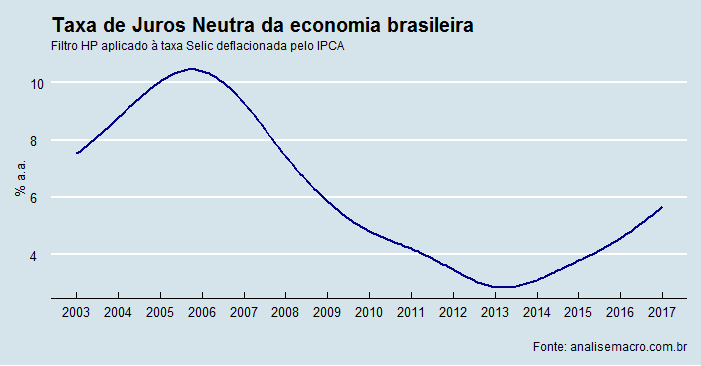

Certamente não é uma discussão simples, dado que o juro neutro é uma variável não observável, dependente de questões estruturais, que deve, portanto, ser estimada. Magud e Tsounta (2012) propõem diversos métodos para estimar o juro neutro brasileiro. Chegam ao intervalo entre 4,5% e 5,5% para essa variável. Em trabalho mais recente, Barbosa et al. (2015), por sua vez, estimam um juro neutro em elevação nos últimos anos, refletindo a deterioração dos fundamentos da economia brasileira. Para os autores, o juro neutro estaria entre 6% e 8% ao fim de 2015. Não por outro motivo, diga-se, o Comitê ressaltou o papel de reformas estruturais na redução do juro neutro, o que poderia reverter essa deterioração verificada nos últimos anos.

Um exercício simples, a propósito, é capaz de capturar o juro neutro da economia brasileira. Podemos construir uma série de juro real ex-post dada pela taxa Selic deflacionada pelo IPCA e aplicar à mesma o Filtro HP, obtendo como resultado dois componentes: o ciclo e a tendência. Essa última é o que podemos chamar de juro neutro. A figura abaixo ilustra o comportamento dessa série ao longo do tempo.

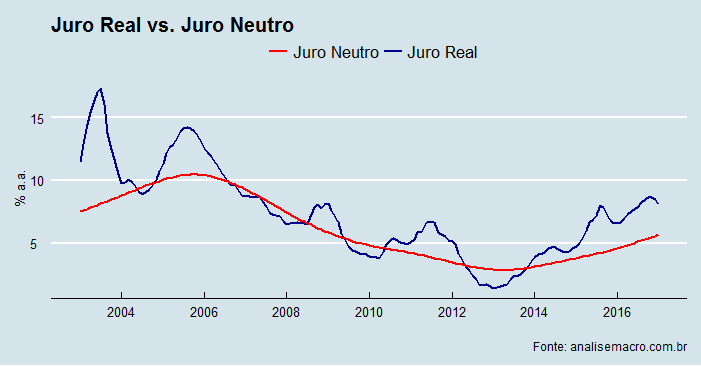

Com base nessa discussão e olhando para a conjuntura, quais seriam os condicionantes para, digamos, um ciclo de flexibilização próximo a 500 pontos-base (um ciclo maior do que o esperado pelo consenso do mercado)? Seria necessário, em primeiro lugar, que as expectativas de inflação permanecessem ancoradas não apenas neste mas também no próximo ano. Ademais, o encaminhamento da reforma da previdência no Congresso possui papel relevante sobre as estimativas prospectivas para o juro neutro. Por fim, o cenário externo deve garantir uma taxa de câmbio mais baixa do que os valores mostrados nas projeções do Banco Central, bem como a retomada da economia deve ser lenta e gradual nos próximos meses. Confirmadas essas premissas, o juro sairia de 14,25% ao ano para 9,25% em termos nominais ou cerca de 4,5% em termos reais ao final do processo.

Observa-se, portanto, que o tamanho do ciclo de queda da taxa Selic não está dado. Ele é dependente tanto do ambiente doméstico e externo quanto do que se entende pelo valor do juro neutro para a economia brasileira. Espera-se, por suposto, alguma atualização dessa variável no Relatório de Inflação a ser divulgado no final do mês. Por hora, entretanto, a única coisa que podemos afirmar é que são grandes as chances do juro nominal descer a um dígito ao fim do processo. E lá permanecer por um bom tempo.

__________________________________________________

Barbosa, F. H., Camêlo, F. D., João, I. C. (2015). A Taxa de Juros Natural e a Regra de Taylor no Brasil: 2003-2015, Revista Brasileira de Economia, 70(4), 399-417.

Magud, N. E., Tsounta, E. (2012). To Cut or Not to Cut? That is the (CentralBank’s) Question, IMF Working Paper 12/243.

__________________________________________________

[/et_pb_text][/et_pb_column][/et_pb_row][/et_pb_section]