Na edição 55 do Clube do Código, a ser divulgada para os membros na próxima semana, continuo a investigação iniciada em um comentário de conjuntura sobre a relação entre o Ibovespa e a variação interanual da FBCF. Dessa vez, estimamos um Vetor de Correção de Erros (VEC). Fazemos a análise das funções impulso-resposta e da decomposição de variância a partir do modelo estimado. Ademais, também aplicamos o procedimento de Toda-Yamamoto de modo a investigar causalidade.

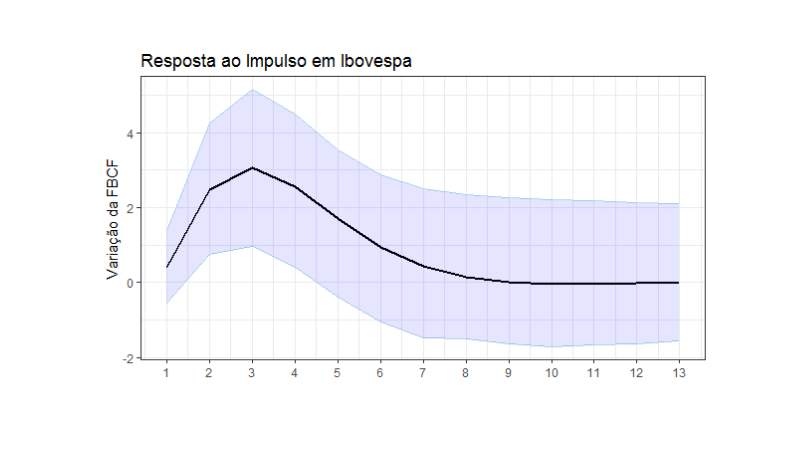

Os resultados encontrados sugerem que um choque no Ibovespa tem um efeito positivo na variação interanual da FBCF, aumentando a mesma em mais de 3 pontos percentuais após três trimestres. A decomposição de variância, por seu turno, revela que cerca de 30% da variância da variação interanual da FBCF é explicada pelo Ibovespa, passados 12 trimestres. Por fim, o teste de precedência temporal sugere que o Ibovespa ajuda a explicar a variação da FBCF, enquanto não encontramos evidências no caso contrário.

Os resultados encontrados sugerem que um choque no Ibovespa tem um efeito positivo na variação interanual da FBCF, aumentando a mesma em mais de 3 pontos percentuais após três trimestres. A decomposição de variância, por seu turno, revela que cerca de 30% da variância da variação interanual da FBCF é explicada pelo Ibovespa, passados 12 trimestres. Por fim, o teste de precedência temporal sugere que o Ibovespa ajuda a explicar a variação da FBCF, enquanto não encontramos evidências no caso contrário.

Membros do Clube do Código têm acesso a todos os códigos que geraram o exercício no repositório do github.