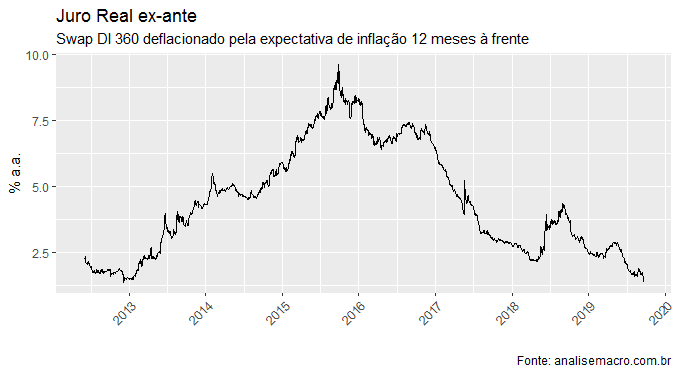

Ontem, o jornal Valor Econômico deu destaque para o fato do juro real ex-ante ter atingido a marca histórica de 1,37% a.a., o menor patamar da série, ao se considerar a série suavizada de expectativa de inflação do Banco Central. Vou falar um pouquinho sobre o impacto disso na economia brasileira. Mas antes, cumprindo a missão do Blog, vou ensinar a fazer a conta no R. Primeiro, vamos carregar alguns pacotes.

library(GetTDData) library(readr) library(xts) library(forecast) library(scales) library(ggplot2) library(mFilter) library(grid) library(png) library(rbcb)

Pacotes carregados, você precisará pegar a série 7806 lá no site do Banco Central, que é o swap DI 360 diário. De posse do arquivo csv, você pode importá-lo como abaixo.

## Swap DI 360

swap = read_csv2('swap.csv',

col_types = list(col_date(format='%d/%m/%Y'),

col_double()))

Com o juro do swap em mãos, você pode agora pegar a série de expectativa de inflação com o pacote rbcb, como abaixo.

## Expectativa de Inflação 12 meses à frente

expinf = get_twelve_months_inflation_expectations('IPCA',

start_date = '2012-06-01')

Observe que eu peguei a expectativa de inflação 12 meses à frente. No tibble importado, entretanto, vem uma série de informações. Nós queremos apenas a média da série suavizada. Com o código abaixo, nós tratamos os nossos dados para termos exatamente o que queremos.

swap = xts(swap$swap, order.by = swap$date) expinf12 = xts(expinf$mean[expinf$smoothed=='S'], order.by = expinf$date[expinf$smoothed=='S']) dataex = cbind(swap, expinf12) dataex = dataex[complete.cases(dataex),]

Temos agora um objeto xts com as nossas duas séries devidamente tratadas. Tudo isso feito, podemos aplicar a seguinte fórmula aos nossos dados:

(1)

O código abaixo implementa.

juro_ex = (((1+(dataex[,1]/100))/(1+(dataex[,2]/100)))-1)*100

E a seguir um gráfico rápido...

Como se pode ver no gráfico, nós de fato já alcançamos esse patamar de juros lá no final de 2012. Mas, como a História iria mostrar, não era um nível sustentável, dado que foi alcançado na marra, via imposição do governo Dilma Rousseff. Já aqui, o enredo é completamente distinto. Principalmente porque a inflação efetiva está controlada, deve encerrar 2019 abaixo da meta, refletindo o bom trabalho do Banco Central. Isso leva a termos expectativas de inflação ancoradas, cenário bastante distinto do final de 2012.

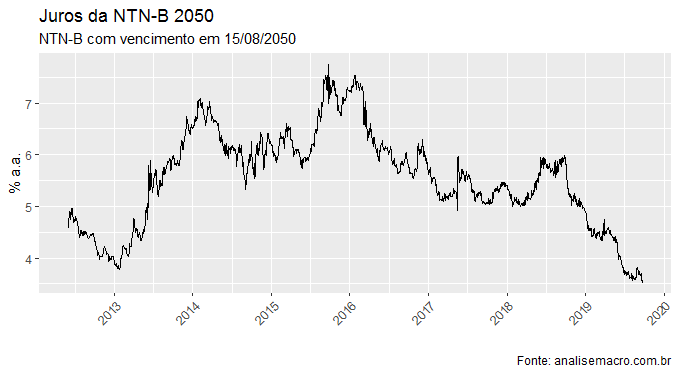

De modo a comparar, veja o que está acontecendo com os títulos públicos brasileiros, tomando como exemplo a NTN-B com vencimento em 2050.

O yield do título alcançou o valor de 3,57% na ponta, o mínimo histórico. Tanto um quanto o outro refletem a queda da taxa básica de juros, em um cenário de expectativas de inflação ancoradas, grave ociosidade da economia e um amplo conjunto de reformas que estão sendo feitas no país.

O juro da NTN-B 2050, diga-se, é uma espécie de proxy para o que os economistas chamam de juro neutro ou juro de equilíbrio. Nesses termos, como tem apontado outros estudos sobre o tema, é possível que o nosso juro de equilíbrio tenha caído nos últimos anos, em função do conjunto de reformas que foi feito no país. Em particular, a estipulação do teto de gastos, a mudança na taxa de juros que serve de base para os empréstimos do BNDES e agora com a reforma da previdência.

O fato, portanto, do juro real ex-ante estar próximo a 1,37% na ponta indica que a política monetária está em posição expansionista, mesmo considerando uma queda expressiva do juro de equilíbrio da economia. Se vai ter efeito sobre a economia, aí já são outros quinhentos...

_____________________________

O código completo do exercício estará disponível mais tarde no repositório do Clube do Código.