No Comentário de Conjuntura da semana passada, falei sobre os dilemas aos quais está submetido o Banco Central. A inflação tem se mostrado mais resistente do que o inicialmente diagnosticado pela autoridade monetária, o que exigiu uma mudança na comunicação. Sai a tal normalização parcial para uma normalização até o juro neutro. E aqui, temos uma questão bastante relevante: o juro neutro da economia é uma variável não observável, que deve ser estimada. Mais do que isso, quais seriam as variáveis que afetam o juro de equilíbrio? Nesse Comentário de Conjuntura apresentamos um modelo explicativo para o juro de equilíbrio da economia brasileira.

O juro neutro é aquele que equilibra poupança e investimento em uma economia com `hiato do produto` nulo e inflação igual à meta. Em uma pequena economia aberta sem restrições a mobilidade de capital e com ativos substitutos, a taxa de juros doméstica é igual a taxa internacional. Quando não é o caso, deve-se adicionar à taxa de juros internacional , o risco país (

) e o risco cambial (

), de modo que:

(1)

Com base em 1, procuramos estimar um modelo descritivo para a taxa de juros de equilíbrio da economia brasileira. Para isso, vamos estimar o seguinte modelo:

(2)

onde é uma *dummy* que assume 1 a partir de dezembro de 2016 e 0 nos meses anteriores da amostra.

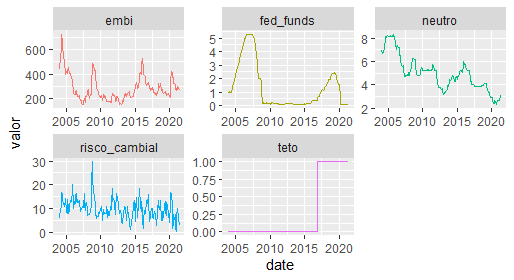

é supostamente um *ruído branco*. Para estimar 2, vamos utilizar uma amostra entre janeiro de 2004 e maio de 2021, totalizando 209 observações. Vamos considerar como *proxy* para o juro neutro, o juro estrutural implícito nas expectativas do boletim Focus. O juro internacional será representado pela taxa de juros efetiva praticada nos Estados Unidos (**fed funds**), para o risco país vamos considerar o EMBI e para o risco cambial vamos considerar o **cupom cambial**, que leva em consideração a expectativa de desvalorização/valorização cambial dos agentes. Ademais, para estimar 2, vamos considerar o método de mínimos quadrados ordinários (OLS), mínimos quadrados em dois estágios (TSLS) e o método dos momentos generalizado (GMM).^[Os instrumentos utilizados são as quatro defasagens de cada uma das variáveis utilizadas.] O restante desse Comentário cuida da coleta/tratamento dos dados, bem como da construção dos modelos.

(*) Aprenda a fazer esse tipo de análise através dos nossos Cursos Aplicados de R.

A tabela a seguir resume a estimação do modelo pelos três métodos descritos acima. À exceção do risco cambial, todas as demais variáveis se mostraram estatisticamente significativa para explicar o juro de equilíbrio. Em particular, o modelo sugere que o risco país é relevante para explicar o juro neutro. Assim, quanto maior for a instabilidade do ambiente político econômico, maior será o risco país e, portanto, maior será o juro de equilíbrio da economia.

| Variável Dependente: Juro Neutro | |||

| OLS | TSLS | GMM | |

| (1) | (2) | (3) | |

| Intercepto | 3.11*** (0.19) | 2.98*** (0.24) | 3.64*** (0.45) |

| Juro Internacional | 0.39*** (0.03) | 0.39*** (0.04) | 0.20* (0.10) |

| Risco País | 0.01*** (0.001) | 0.01*** (0.001) | 0.005*** (0.001) |

| Risco Cambial | 0.01 (0.01) | 0.01 (0.02) | 0.01 (0.01) |

| DTeto | -1.89*** (0.13) | -1.89*** (0.13) | -1.29*** (0.25) |

| J-Test | 14.04 | ||

| J-Test (p-valor) | 0.12 | ||

| Observations | 209 | 205 | 205 |

| R2 | 0.73 | 0.72 | |

| Adjusted R2 | 0.72 | 0.71 | |

| Residual Std. Error | 0.78 (df = 204) | 0.78 (df = 200) | |

| F Statistic | 136.11*** (df = 4; 204) | 128.73*** (df = 4; 200) | |

| Nota: | *p<0.1; **p<0.05; ***p<0.01 | ||

Outro resultado interessante que o modelo estimado sugere é que a dummy que representa o teto de gastos se mostrou igualmente relevante para explicar o juro de equilíbrio da economia.

____________________

(*) Para quem quiser ter acesso a todos os códigos desse e de todos os exercícios que publicamos ao longo da semana, visite o Clube AM.