A semana é marcada no Brasil pela decisão do Comitê de Política Monetária (COPOM) a cerca da taxa básica de juros, a Selic. Há uma expectativa de aumento de 100 pontos-base na taxa, com alguns analistas cogitando a hipótese de 125 pontos-base. No nosso Monitor de Política Monetária, produto desenvolvido dentro do Curso de Análise de Conjuntura usando o R, nós destrinchamos os rumos da política monetária através de expectativas do mercado para variáveis-chaves como inflação, PIB, Câmbio e Juros. Além disso, também mostramos como está a operação da política monetária através da comparação do juro real com o juro de equilíbrio da economia e atualizamos a Curva de Juros fornecida pela Anbima.

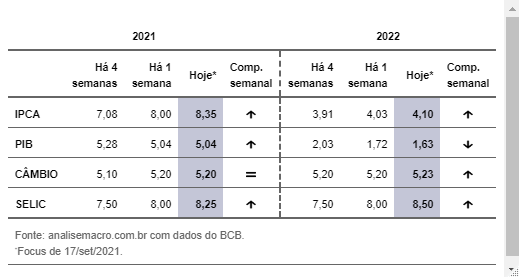

A tabela acima, coletada de forma automática a partir do Banco Central, traz um resumo do boletim Focus, que reúne mais de uma centena de instituições que fazem projeção de variáveis macroeconômicas toda semana. Como se vê, os agentes do mercado têm aumentado as expectativas para a inflação tanto em 2021 quanto em 2022, influenciados sobremaneira pelos resultados negativos do IPCA nos últimos meses.

Por outro lado, também há uma revisão importante no crescimento econômico de ambos os anos. Espera-se agora que o crescimento seja menor, por conta do ambiente fiscal e político mais crítico do que o antecipado no início do ano. Um câmbio mais depreciado completa o cenário.

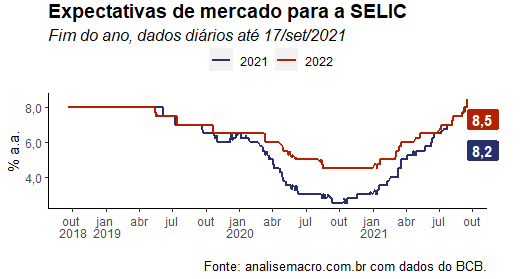

O resultado desse cenário mais pessimista é a expectativa de um ciclo mais longo de contração monetária. O Banco Central vai ter de levar o juro básico da economia para a zona acima do juro neutro. As expectativas mais atualizadas do mercado indicam juro de 8,5% no final de 2021 e 8,2% no final de 2022. Ou seja, a expectativa é que o juro aumente e não ceda por um bom tempo.

Para a reunião dessa semana, há quem espere um aumento de 125 pontos-base, dada a deterioração do cenário inflacionário, ainda que esse não seja o consenso. A média do mercado aguarda por mais 100 pontos-base de aumento no juro básico.

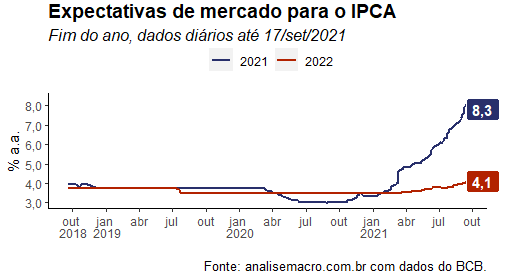

A verdade é que o Banco Central tem sido surpreendido, de forma sistemática, com o cenário mais adverso para a inflação. Não apenas a autoridade monetária, diga-se, mas todo o mercado. As expectativas coletadas pelo Focus já contaminam não apenas 2021, mas também 2022.

Como referência, é bom lembrar que a meta de inflação para esse ano é de 3,75% e para o ano que vem é de 3,5%.

Definitivamente, a inflação pegou no breu, como explicado nos nossos últimos Comentários de Conjuntura.

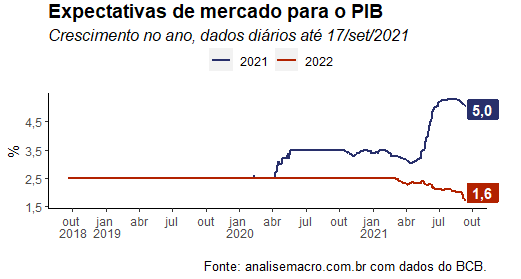

Em meio a esse cenário mais adverso na inflação, a atividade também tem surpreendido, só que para baixo. Os agentes do mercado têm corrigido de forma sistemática o crescimento tanto para esse quanto para o próximo ano. O gráfico acima ilustra que agora espera-se crescimento de 5% para 2021 e 1,6% para 2022. Lembrando que 5% está muito próximo do carry-over deixado pelo ano passado.

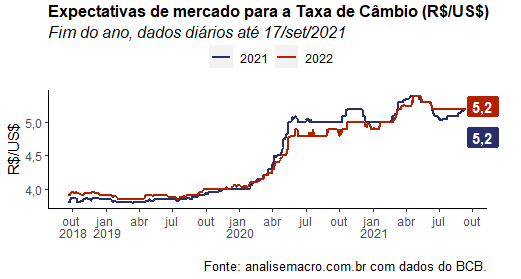

O câmbio, outra variável importante para a decisão do COPOM, segue pressionada. Na margem, os agentes corrigiram um pouco o câmbio esperado para o final do ano. Espera-se agora um câmbio um pouco mais desvalorizado, por conta principalmente do aumento do prêmio de risco em meio à deterioração do ambiente fiscal.

A tendência, diga-se, é que esse ponto se aprofunde ao longo dos próximos meses.

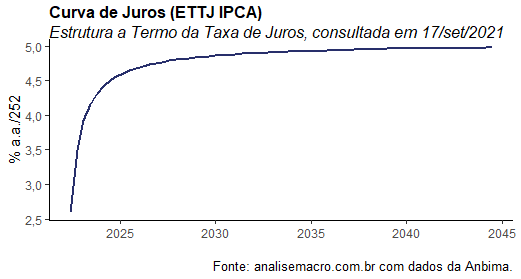

Por fim, a empinada nos juros segue na Estrutura a Termo, como mostra a Curva de Juros da Anbima.

_______________________

(*) Consulte o Monitor de Política Monetária aqui.

(**) Conheça nosso Curso de Análise de Conjuntura usando o R.