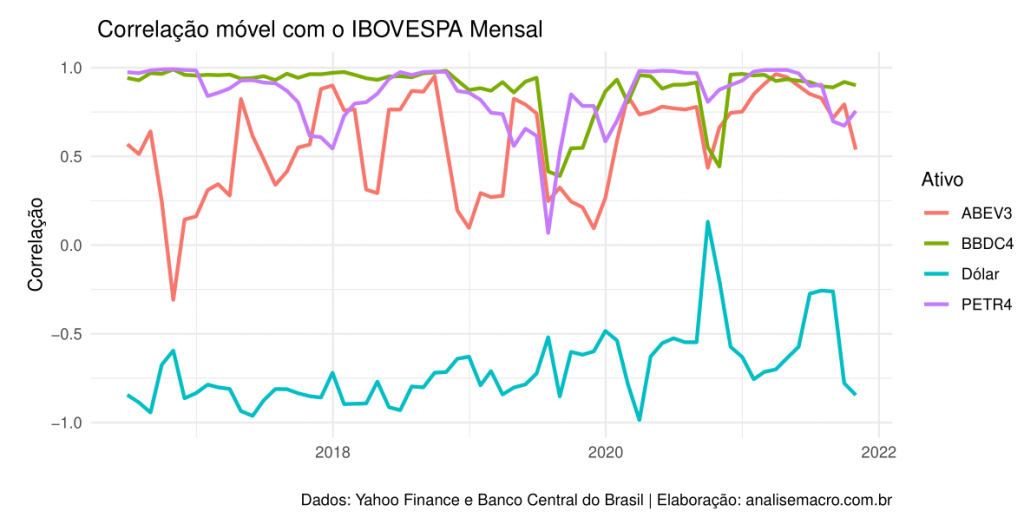

No post de hoje, iremos mostrar como é possível calcular a correlação móvel entre ativos financeiros. O objetivo do calculo é acompanhar a relação entre os ativos ao longo do tempo, de forma que, para quem possua uma carteira de ativos saiba quais deles eventualmente se tornem negativamente correlacionado, e portanto, tenham uma carteira diversificada e com baixo risco.

Para quem não sabe, a correlação mede a associação linear entre duas variáveis, ou seja, se há uma correlação positiva entre dois ativos, então ambos, eventualmente se direcionam para a mesma direção, e vice-versa. Importante lembrar que isto não significa qualquer ideia de causalidade.

Para uma carteira de investimentos, estamos obviamente interessados em ativos que se correlacionam negativamente, afim de diminuir o risco da carteira.

Carregamos os pacotes essenciais.

library(Quandl) library(quantmod) library(tidyverse) library(timetk) library(tidyquant)

Para nosso código, primeiro, devemos buscar os preços dos nossos ativos. Neste post, buscamos 3 ações, o dólar e também a ibovespa.

# Define os tickers das ações coletadas

tickers = c('PETR4.SA', 'ABEV3.SA', 'BBDC4.SA')

# Define o período da coleta

start = '2016-01-01'

# Coleta os preços das ações

prices = getSymbols(tickers, src='yahoo',

from= start,

warning=FALSE) %>%

map(~Ad(get(.))) %>%

reduce(merge) %>%

`colnames<-` (tickers)

# Transforma os preços diários em mensais, e os transforma em tibble

prices_monthly <- prices %>%

to.monthly(indexAt = "lastof",

OHLC = FALSE) %>%

tk_tbl(preserve_index = TRUE,

rename_index = "date")

# Coleta os dados do IBOVESPA

ibov <- getSymbols("^BVSP", src = "yahoo",

from = start,

warning = FALSE,

auto.assign = FALSE) %>%

Ad()

# Transforma o IBOV diário em mensal, e o transforma em tibble

ibov_monthly <- ibov %>%

to.monthly(indexAt = "lastof",

OHLC = FALSE) %>%

tk_tbl(preserve_index = TRUE,

rename_index = "date")

# Coleta o preço do Dólar e o transforma em tibble

cambio = Quandl('BCB/3697',

order='asc',

start_date = start) %>%

as.tibble()

# Junta todos os preços em um tibble

all_prices <- ibov_monthly %>%

inner_join(cambio, by = c("date" = "Date")) %>%

inner_join(prices_monthly) %>%

rename(cambio = "Value",

ibov = "BVSP.Adjusted")

Após realizar toda a coleta e tratamento dos dados, iremos calcular os retornos desses ativos.

# Calcula o retorno contínuo

returns_long <- all_prices %>%

pivot_longer(names_to = "asset",

values_to = "prices",

-date) %>%

group_by(asset) %>%

tq_transmute(mutate_fun = periodReturn,

type = "log")

Por fim, criamos a nossa função de correlação móvel, utilizando a função slidify do pacote {timetk}. Em seguida, calculamos a correlação dos ativos em relação ao Ibovespa e visualizamos no gráfico o resultado.

# Cria uma função de correlação móvel

rolling_cor <- slidify(~cor(.x, .y, use = "complete.obs"), .period = 6, .align = "right")

# Transforma em formato wide

returns_wide <- returns_long %>%

pivot_wider(names_from = "asset",

values_from = "monthly.returns")

# Calcula a correlação móvel de cada ativo em relação ao Ibovespa

corr_ibov <- returns_wide %>%

transmute(date = date,

Dólar = rolling_cor(ibov, cambio),

PETR4 = rolling_cor(ibov, PETR4.SA),

ABEV3 = rolling_cor(ibov, ABEV3.SA),

BBDC4 = rolling_cor(ibov, BBDC4.SA))

# Plota

corr_ibov %>%

drop_na() %>%

pivot_longer(-date) %>%

ggplot(aes(x = date, y = value, color = name))+

geom_line(size = 1)+

theme_minimal()+

labs(x = "",

y = "Correlação",

title = " Correlação móvel com o IBOVESPA Mensal",

cation = "Dados: Yahoo Finance e Banco Central do Brasil | Elaboração: analisemacro.com.br",

color = "Ativo")

________________________

(*) Quer saber mais sobre Mercado Financeiro? Confira nossos curso de Finanças Quantitativas.

________________________