Um forma de medir o desempenho ou performance de um ativo, normalmente um fundo de investimento, ou mesmo uma carteira de investimento se dá através do Índice de Sharpe. O índice tem como propósito medir o desempenho do ativo por unidade de risco, ou seja, a cada 1 ponto de risco, quanto é adicionado de retorno do ativo. No post de hoje iremos trabalhar em como calcular o índice de Sharpe no R.

O Índice de Sharpe mede os retornos excedentes por unidade de risco, tomando aqui como medida de risco o *desvio padrão*. A fórmula do IS pode ser dada como:

Ou seja, a diferença entre o retorno do ativo e o retorno do ativo livre de risco, dividido pelo desvio padrão do respectivo ativo.

library(quantmod) library(tidyquant) library(timetk) library(GetBCBData) library(tidyverse) library(xts)

Coletamos os preços dos ativos e calculamos o retorno do nosso portfólio.

# Define os ativos que irão ser coletados

tickers <- c("PETR4.SA", "ITUB4.SA", "ABEV3.SA", "JBSS3.SA")

# Define a data de início da coleta

start <- as.Date("2016-12-01")

# Realiza a coleta dos preços diários

prices <- getSymbols(tickers,

auto.assign = TRUE,

warnings = FALSE,

from = start,

src = "yahoo") %>%

map(~Cl(get(.))) %>%

reduce(merge) %>%

`colnames<-`(tickers)

# Transfroma os preços diários em mensais

prices_monthly <- to.monthly(prices,

indexAt = "lastof",

OHLC = FALSE)

# Calcula os retornos mensais

asset_returns <- Return.calculate(prices_monthly,

method = "log") %>%

na.omit()

# Define os pesos de cada ativo

w <- c(0.50, 0.27, 0.13, 0.10)

# Calcula o retorno do portfolio baseado no peso de cada ativo

portfolio_return <- Return.portfolio(asset_returns,

weights = w) %>%

`colnames<-`("port_returns")

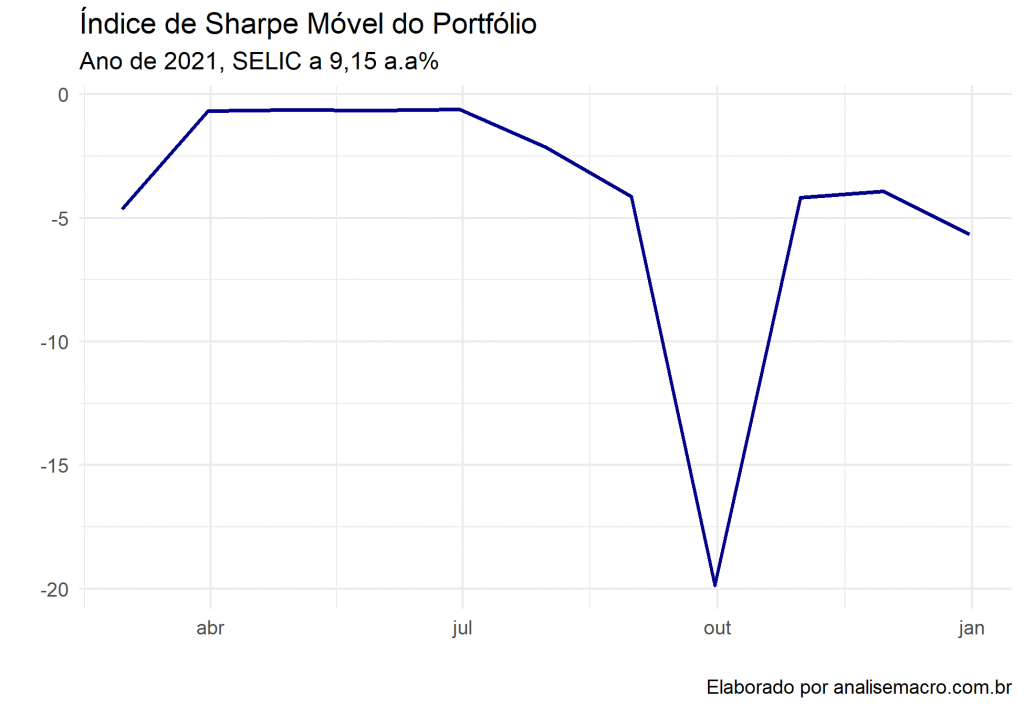

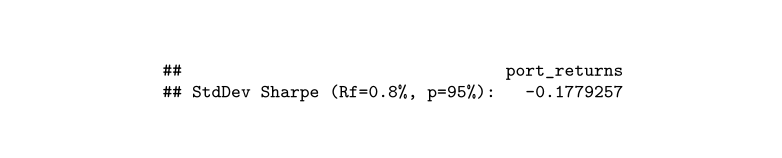

Podemos então calcular o índice de Sharpe. Para fins didáticos, iremos utilizar a taxa SELIC anual de 9,15%, mensurando o IS no ano de 2021. Como os dados estão mensais, devemos transformar a taxa selic em mensal.

rf = 9.15/100 # Define a taxa livre de risco # Filtra os retornos para o ano de 2021 portfolio_return_2021 <- portfolio_return["2021"] # Calcula o índice de Sharpe SharpeRatio(R = portfolio_return_2021, Rf = rf/12, FUN = "StdDev")

Para isso, utilizaremos as funções do pacote {tidyquant}.

# Cria a função do IS

sharpe_tq_roll <- function(df){

SharpeRatio(df,

Rf = rf,

FUN = "StdDev")

}

# Transforma de xts para tibble

portfolio_return_2021_tbl <- portfolio_return_2021 %>%

tk_tbl(preserve_index = TRUE,

rename_index = "date")

# Calcula o Índice de Sharpe móvel

rolling_sharpe_tq <-

portfolio_return_2021_tbl %>%

tq_mutate(

select = port_returns,

mutate_fun = rollapply,

width = 2,

FUN = sharpe_tq_roll,

col_rename = "sharpe") %>%

na.omit()

Por fim, visualizamos o IS móvel.

rolling_sharpe_tq %>% ggplot(aes(x = date, y = sharpe))+ geom_line(size = .8, color = "darkblue")+ labs(title = "Índice de Sharpe Móvel do Portfólio", subtitle = "Ano de 2021, SELIC a 9,15 a.a%", x = "", y = "", caption = "Elaborado por analisemacro.com.br")+ theme_minimal()

________________________

(*) Para entender mais sobre Mercado Financeiro e aprender como realizar a coleta, tratamento e visualização de dados financeiros, confira nosso curso de R para o Mercado Financeiro.

________________________