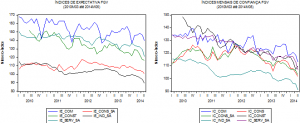

O Comitê de Política Monetária (Copom) resolveu parar, leitor, o ciclo de contração monetária, iniciado no longínquo abril do ano passado. Enquanto colegiado o comitê é a representação homogênea de vontades heterogêneas e díspares. A unanimidade de suas decisões, nesse aspecto, é mais fruto de necessidade do que propriamente de consensos. Afinal, precisam dizer ao mundo que estão unidos em suas decisões, não é mesmo? Ainda que pais frequentemente discordem sobre qual o melhor castigo, sempre apresentam solução única aos filhos. Nesse momento, portanto, diante do gráfico acima, que resume os índices de confiança e expectativas da FGV, a prudência fez o comitê enxergar que é tempo de abrir um livro, pensar um pouco nos dilemas da vida. Algo que, não fosse o IPCA de dezembro e os choques no grupo de alimentos, ele já teria feito em janeiro desse ano.

O Comitê de Política Monetária (Copom) resolveu parar, leitor, o ciclo de contração monetária, iniciado no longínquo abril do ano passado. Enquanto colegiado o comitê é a representação homogênea de vontades heterogêneas e díspares. A unanimidade de suas decisões, nesse aspecto, é mais fruto de necessidade do que propriamente de consensos. Afinal, precisam dizer ao mundo que estão unidos em suas decisões, não é mesmo? Ainda que pais frequentemente discordem sobre qual o melhor castigo, sempre apresentam solução única aos filhos. Nesse momento, portanto, diante do gráfico acima, que resume os índices de confiança e expectativas da FGV, a prudência fez o comitê enxergar que é tempo de abrir um livro, pensar um pouco nos dilemas da vida. Algo que, não fosse o IPCA de dezembro e os choques no grupo de alimentos, ele já teria feito em janeiro desse ano.

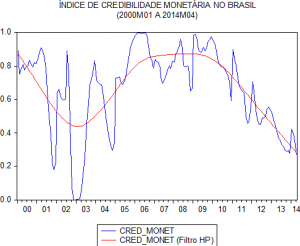

Surgirão teorias nas páginas de economia, acusando o comitê de ser leniente com as expectativas de inflação - que beiram o limite superior já há algum tempo - e que busca explorar o trade-off de curto prazo. O acusarão de não ter autonomia para subir os juros em ano eleitoral. Tudo que sabemos ser válido diante do erro de diagnóstico cometido em agosto de 2011, quando alegando ventos deflacionários vindos do exterior, o banco deu um "cavalo de pau" na taxa básica. Ter mantido a taxa de juros real abaixo da neutra durante tanto tempo, afinal é o que nos fez duvidar da preocupação do banco com a inflação, não é mesmo? O gráfico abaixo parece resumir essas preocupações, ao indicar a tendência de queda da credibilidade do banco junto aos agentes econômicos.

A função de perda social que o banco busca minimizar a cada período do tempo hoje parece ter se modificado, afinal. Ainda que os resultados empíricos não sejam conclusivos nessa direção, vai ficando cada vez mais nítido para o pesquisador de política monetária que os parâmetros em relação aos desvios de inflação e produto são hoje diferentes daqueles que vigoravam antes da crise. Se antes da crise o banco penalizava de forma contundente desvios em relação à meta de inflação, hoje não parece ser o caso. Hoje os desvios do produto efetivo em relação ao potencial parecem estar na cabeça do banqueiro central. O banco central do brasil, hoje, leitor, parece ter preferências diferentes daquelas que tinha antes da crise.

O mundo, afinal, é outro, dirão os economistas que suportam essa ideia. Sabemos, entretanto, que a inflação desorganiza o sistema de preços, como também sabe o próprio Copom, ao repetir a cada nova ata esse aspecto. Mais inflação está associado a menos, e não mais, crescimento. Em intervalos de tempo apropriados. As expectativas deterioradas dos agentes, nesse aspecto, são consequência dos erros do passado, tempo onde cogitou-se a ideia - velha - de que a política econômica poderia gerar crescimento.

Um pouco mais de inflação por um pouco mais de crescimento soa como o alcoólatra que quer resolver todos os seus problemas com a próxima dose. A única coisa que ganhará com isso, acaso repita o gesto várias vezes, infelizmente, será uma incrível ressaca no dia seguinte. É o que vive o Brasil hoje, diante dos erros sistemáticos de política econômica. A inflação elevada, desse modo, não apenas continuará como corre-se o risco de que ela fuja do controle. Isto porque, tanto o crédito quanto os salários mantém taxas elevadas de crescimento.

Em assim sendo, nesse momento, o Copom parece ter cometido mais um grande equívoco. As expectativas deterioradas dos agentes, de inflação, de consumo e dos empresários, parece ratificar o cenário pessimista. A dependência dos dados conjunturais para a tomada de decisão mostra um colegiado em dúvida, sem a convicção do trabalho de recuperação de credibilidade que precisa ser feito. Evidencia que o processo de desinflação da economia não é prioridade para o banco; que leva, cada vez mais, em consideração o hiato do produto. Alguém ainda duvida que o regime de metas faz parte do passado?