Vamos continuar a série de postagens sobre como construir um Dashboard de métricas relacionadas a avaliação de ações e construção de um Portfolio de investimentos no Python. Trazemos nessa semana um componente importante para avaliação do risco: o cálculo do Desvio Padrão.

Desvio Padrão como medida de Volatilidade

A volatilidade é uma medida de risco que indica o grau de variação dos retornos de um ativo ou portfolio em relação à sua média. Para calcular a volatilidade de um ativo individual, utilizamos a seguinte fórmula:

σ = √(∑(ri - r)^2 / (n - 1))

Onde σ é a volatilidade, ri é o retorno do ativo no período i, r é a média dos retornos e n é o número de observações.

Já para calcular a volatilidade de um portfolio, a fórmula é um pouco mais complexa e leva em conta as volatilidades dos ativos individuais e suas correlações. A fórmula geral é dada por:

σp = √(w1^2σ1^2 + w2^2σ2^2 + 2w1w2σ1σ2ρ12 + ... + 2w1wnσ1σnρ1n + ... + w2n^2σn^2)

Onde σp é a volatilidade do portfolio, σi é a volatilidade do ativo i, wi é o peso do ativo i no portfolio e ρij é a correlação entre os retornos dos ativos i e j.

Vale destacar a volatilidade permite avaliar o quão arriscado um ativo é ao longo do tempo, portanto, a criação de métricas para a sua avaliação é extremamente importante para aqueles que desejam realizar a gestão do risco de uma carteira.

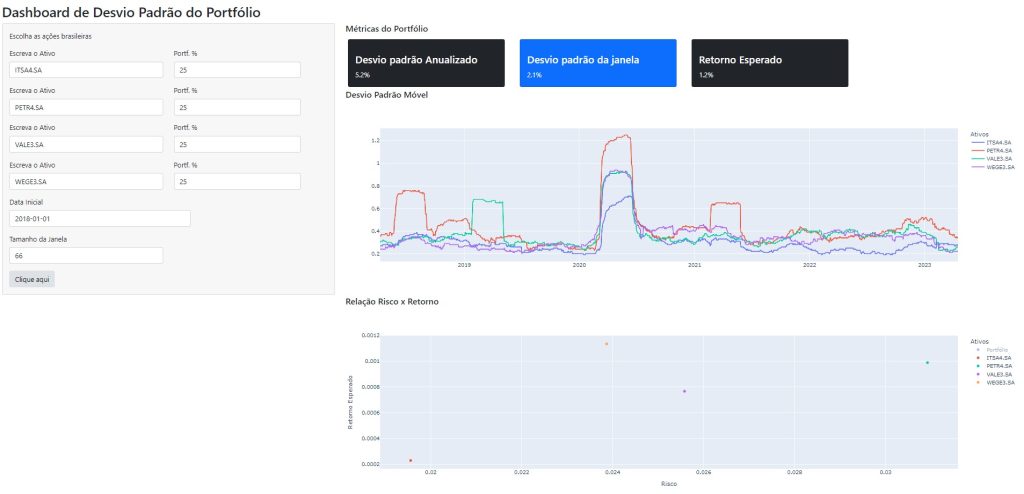

Para facilitar todo o trabalho de verificar essas métricas, é possível criar um Dashboard, que automatiza todo o processo de coleta, tratamento, criação das métricas e a visualização de dado. No Dashboard abaixo, o processo de coleta de dados financeiros foi feito por meio da biblioteca yfinance. O Dashboard é construído no ambiente da biblioteca Shiny e os gráficos construídos por meio do Plotly.

Para obter o código do Dashboard abaixo, faça parte do Clube AM, o repositório de códigos da Análise Macro, contendo exercícios semanais de R e Python.

Veja que no Dashboard é possível inserir o ativo que se deseja, o peso relativo no Portfólio do ativo, a data inicial da amostra, e o tamanho da janela da amostra.

_____________________

Quer saber mais?

Veja nossa trilha de cursos de Finanças Quantitativas