Vamos continuar a série de postagens sobre como construir um Dashboard de métricas relacionadas a avaliação de ações e construção de um Portfolio de investimentos no Python. Trazemos nessa semana um componente importante para avaliação do risco: o modelo de 3 fatores de Fama-French.

O que é o modelo de 3 fatores de Fama-French?

O modelo de três fatores de Fama-French é um modelo de precificação de ativos que foi proposto por Eugene Fama e Kenneth French na década de 1990. Esse modelo ampliou o modelo de precificação de ativos de capital (CAPM), acrescentando dois fatores adicionais para explicar os retornos de ações.

O modelo de três fatores de Fama-French argumenta que os retornos de uma ação são influenciados por três fatores principais:

- Retorno do mercado de ações (fator de mercado): Esse fator captura a variação dos retornos do mercado como um todo. Ele reflete a ideia de que as ações tendem a se mover em conjunto com o mercado como um todo. É representado pela diferença entre o retorno do mercado e uma taxa livre de risco, como os títulos do governo.

- Prêmio de tamanho (SMB: fator de tamanho): Esse fator captura a diferença de retorno entre ações de empresas com diferentes tamanhos de capitalização de mercado. Ele sugere que ações de empresas menores têm maior potencial de retorno do que ações de empresas maiores.

- Prêmio de valor (HML: fator de valor): Esse fator captura a diferença de retorno entre ações de empresas com valores de mercado baixos em relação aos seus fundamentos (como o valor contábil) em comparação com ações de empresas com valores de mercado altos em relação aos seus fundamentos. Ele sugere que ações consideradas "baratas" em termos de múltiplos de avaliação têm maior potencial de retorno do que ações consideradas "caras".

Estimando o modelo de 3 fatores de Fama-French

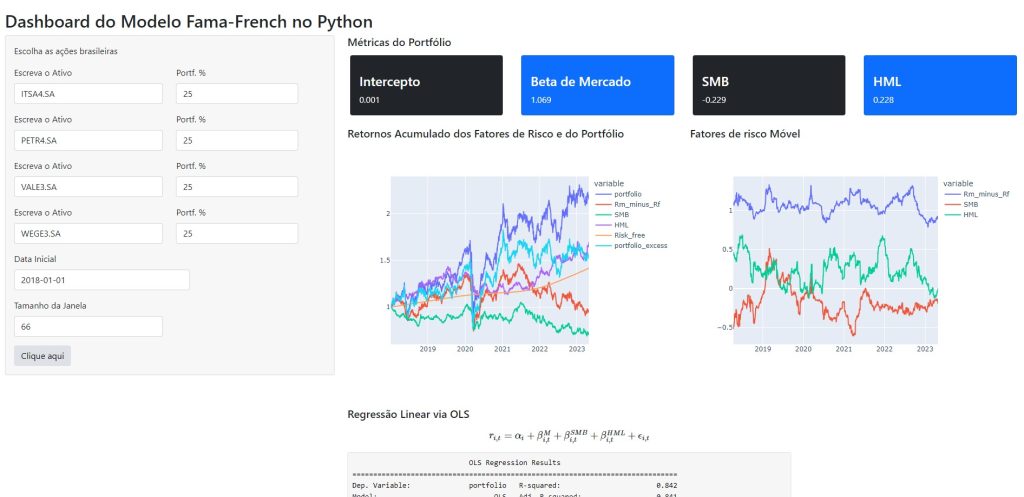

Dashboard do Modelo 3 fatores de Fama-French no Python

Para facilitar todo o trabalho de estimar o modelo de 3 fatores de Fama-French, é possível criar um Dashboard, que automatiza todo o processo de coleta, tratamento, e a visualização de dados. No Dashboard abaixo, o processo de coleta de dados financeiros foi feito por meio da biblioteca yfinance e de dados do NEFIN. O Dashboard é construído no ambiente da biblioteca Shiny e os gráficos construídos por meio do Plotly.

_____________________

Quer saber mais?

Veja nossa trilha de cursos de Finanças Quantitativas