A taxa de juros real neutra da economia é um elemento crucial na formulação da política monetária. No entanto, o uso da taxa de juros neutra na condução da política monetária enfrenta uma dificuldade inerente, pois se trata de uma variável não observável. Neste artigo, mostramos como criar estimativas para a Taxa de Juro Real Neutra de acordo com literaturas subjacentes utilizando o Python como ferramenta.

Introdução

A taxa de juros real neutra da economia é um elemento crucial na formulação da política monetária. Ela pode ser definida como a taxa que, a médio prazo, mantém a inflação na meta e o crescimento do produto igual ao crescimento potencial (Blinder, 1998). Quando a taxa de juros real efetiva fica acima da taxa neutra, a política monetária é considerada contracionista; quando está abaixo, é considerada expansionista.

No entanto, o uso da taxa de juros neutra na condução da política monetária enfrenta uma dificuldade inerente, pois se trata de uma variável não observável. Além disso, essa taxa varia ao longo do tempo de acordo com diversos fatores, como a taxa de crescimento do produto potencial, as preferências dos agentes econômicos em relação ao consumo, poupança e investimento, a eficiência do sistema financeiro e o prêmio de risco da economia. Portanto, estimar a taxa neutra é uma tarefa desafiadora e sujeita a incertezas. Tanto a literatura quanto a prática da política monetária recomendam revisões frequentes das estimativas dessa taxa.

Neste artigo, nos baseamos no Boxe Medidas de taxa de juros real neutra no Brasil do Relatório de Inflação de 2023, bem como também em literaturas subjacentes para construir diferentes tipos de medidas para o juro neutro no Brasil.

As estimativas da taxa de juros real neutra são elaboradas com base na aplicação de filtros estatísticos, apoiados por teorias econômicas em diferentes níveis. Durante esse processo, surgem desafios técnicos relacionados à coleta de dados e uso de ferramentas estatísticas, mas nossa abordagem sempre segue uma lógica consistente.

Taxas de juros reais ex-ante da pesquisa Focus

Intuitivamente, taxas de juros correntes inferiores às taxas esperadas em prazos mais longos estimulam a demanda e a oferta de crédito, tanto para consumo, quanto para investimento.

Isso por que taxas de juros de prazo mais longo geralmente servem como uma boa aproximação inicial para as taxas de juros neutras, embora seja possível aprimorar essa aproximação, eliminando eventuais efeitos cíclicos que ainda possam influenciar as taxas mais longas.

Nesse cenário, recorremos à pesquisa Focus tanto para obter as taxas de médio prazo por meio de cálculos diretos, quanto para auxiliar na identificação dos prêmios de risco associados às taxas de mercado em diversos horizontes, incluindo o horizonte de um ano.

A ideia será obter a mediana da distribuição das taxas nominais previstas pelos entrevistados para horizontes de curto prazo (um ano) e médio prazo (quatro anos).

A primeira abordagem é baseada em taxas de juros reais ex-ante extraída da pesquisa Focus, ou seja, as medianas das taxas de juros nominais deflacionadas pelas expectativas medianas de inflação em cada horizonte, obtendo as taxas reais ex-ante.

Usando o horizonte 4 anos, podemos argumentar que se refere a uma taxas mais longa, livre de prêmios de risco, assim, essa estimativa da taxa de juros real neutra é a própria taxa ex-ante de quatro anos da pesquisa Focus, ou seja,

Ao adotar um horizonte de um ano, enfrentamos a questão das taxas de curto prazo, que incluem prêmios de risco. Para lidar com isso, aplicamos o filtro HP para remover esse componente.

Nesse contexto, nosso principal desafio reside na coleta e no tratamento dos dados da Pesquisa, visando a obtenção das expectativas da Taxa Selic e do IPCA. Isso nos permite, posteriormente, utilizar a equação de Fisher para calcular a Taxa de Juros Real.

Taxas Neutras de alta e baixa frequência

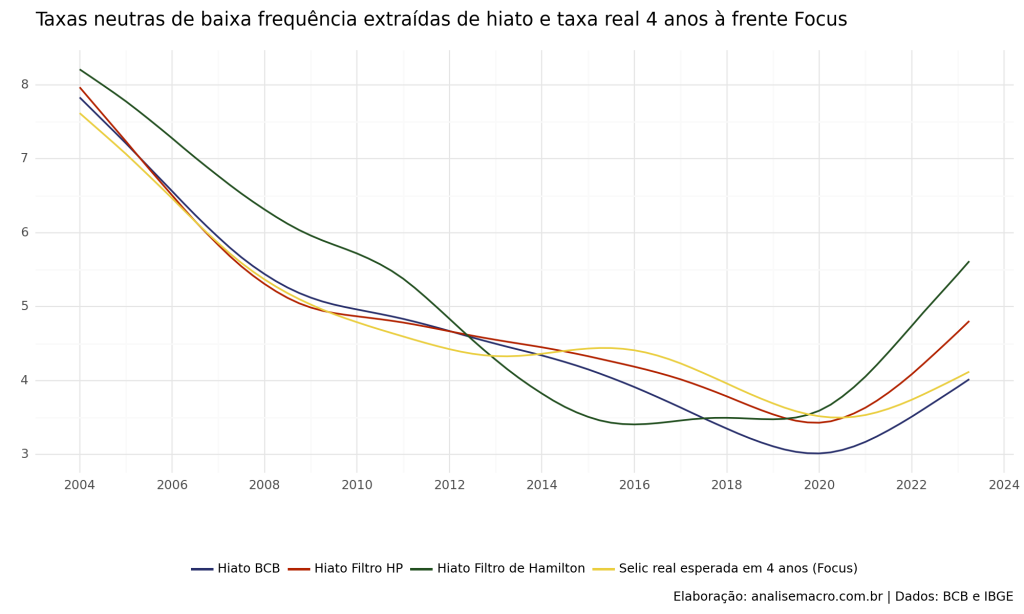

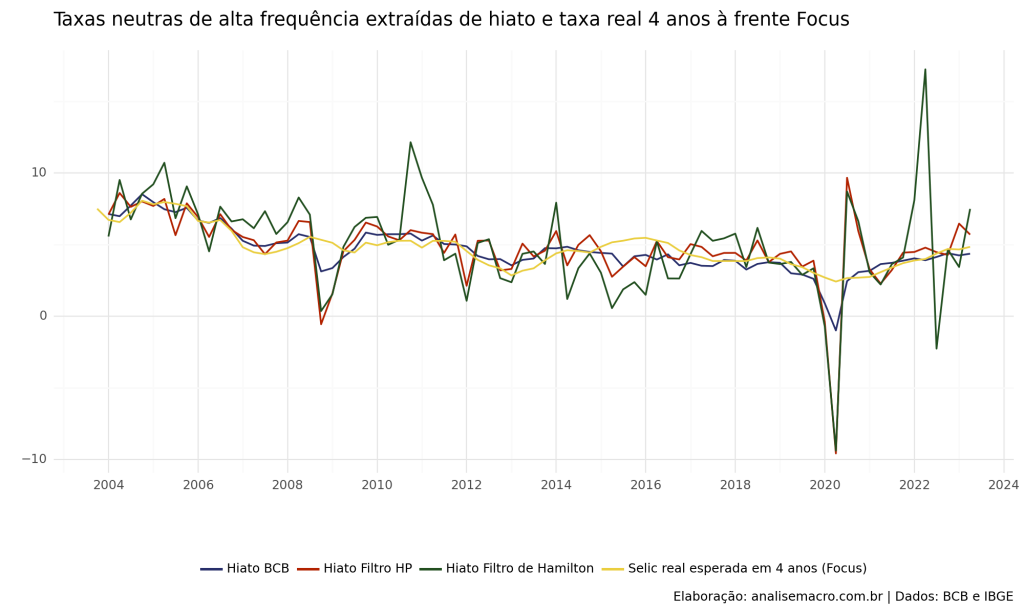

Conforme o Boxe "Medidas de taxa de juros real neutra no Brasil" as estimativas seguintes são baseadas em Roberts (2018).

A ideia básica do autor é a de extrair de taxas longas relevantes para o comportamento de consumo e investimento uma "taxa neutra de alta frequência", ou seja, aquela que mantém o hiato do produto em zero em cada ponto do tempo.

Sendo assim, a partir da "taxa neutra de baixa frequência", o autor propõe suavizá-la, de forma a expurgar erros de medida e componentes cíclicos, e assim obter a "taxa neutra de alta frequência".

Para obter a taxa neutra “de alta frequência” como a solução da seguinte equação, que representa uma curva IS estilizada e assim captura o efeito dos juros sobre o hiato da economia:

Rearranjamos a equação e obtemos:

O hiato é uma medida do hiato do produto que pode ser obtida de diferentes formas. Aqui, usamos o filtro HP e Hamilton para a série dessazonalizada do PIB, bem como usamos o Hiato do Produto estimado pelo próprio BCB.

O parâmetro é uma medida de persistência do hiato, que calibramos em 0,84 com base na persistência média dos hiatos utilizados no exercício do Banco Central. O parâmetro

mede o efeito sobre a atividade do nível de aperto da política monetária, medido em termos de taxas de médio prazo, sendo calibrado em 0,75 como sugerido em Roberts (2018).

Abaixo, temos o resultado a taxa de alta frequência de acordo com diferente medidas do Hiato do Produto.

De forma remover os componentes cíclicos e suavizar a série, obtemos a taxa real de baixa frequência aplicando um Filtro HP sobre os dados da taxa de juros de alta frequência. Sendo assim, temos:

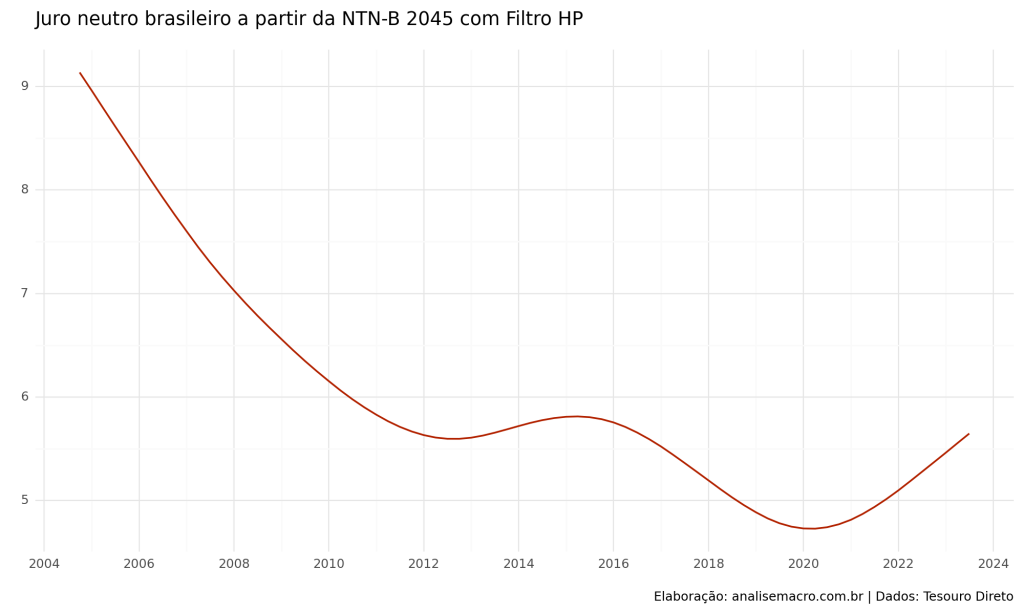

Taxas reais de mercado descontando prêmio a termo

Taxa real de mercado de longo prazo com Filtro HP

Conclusão

Conclusão

Nota-se que, a partir de todas as estimativas, o juro real neutro no Brasil seguia uma clara tendência de queda até o período da pandemia, e que a trajetória teve um ponto de inflexão com pós pandemia, elevando-se novamente.

Referências

Banco Central (2023). Boxe: Medidas de taxa de juros real neutra no Brasil. Relatório de Inflação, Junho de 2023. Acesso em: https://www.bcb.gov.br/content/ri/relatorioinflacao/202306/ri202306b6p.pdf

Barbosa, F. H., F. D. Camêlo, and I. C. João. 2015. “A Taxa de Juros Natural e a Regra de Taylor No Brasil: 2003-2015.” Revista Brasileira de Economia 70 (4): 399–417.

BLINDER, A. (1998). “Central banking in theory and practice”, Cambridge: MIT Press.

ROBERTS, J. M. (2018). “An estimate of the long-term neutral rate of interest”, FEDS Notes, Board of Governors of the Federal Reserve System, United States

Quer aprender mais?

- Cadastre-se gratuitamente aqui no Boletim AM e receba toda terça-feira pela manhã nossa newsletter com um compilado dos nossos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas;

- Quer ter acesso aos códigos, vídeos e scripts de R/Python desse exercício? Vire membro do Clube AM aqui e tenha acesso à nossa Comunidade de Análise de Dados;

- Quer aprender a programar em R ou Python com Cursos Aplicados e diretos ao ponto em Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas? Veja nossos Cursos aqui.