O Modelo de Precificação de Ativos, conhecido como CAPM (do inglês, Capital Asset Pricing Model), é uma das teorias mais fundamentais no campo da finança, essencial para a avaliação e precificação de ativos financeiros. Neste artigo, iremos mostrar como é possível analisar o CAPM para o Mercado Brasileiro usando o Python.

Desenvolvido por William Sharpe em 1964 e aprimorado por John Lintner e Jan Mossin, o CAPM desempenha um papel crucial na tomada de decisões de investimento, fornecendo uma estrutura para estimar o retorno exigido de um ativo com base em seu risco sistêmico.

Pressupostos

Para aplicar o CAPM de forma eficaz, é essencial entender seus pressupostos fundamentais:

1. Mercados Eficientes

O CAPM parte do pressuposto de que os mercados financeiros são eficientes, o que significa que todas as informações relevantes estão prontamente disponíveis e refletidas nos preços dos ativos. Portanto, os investidores não podem obter lucros anormais explorando informações privilegiadas.

2. Investidores Racionais

O modelo presume que todos os investidores são racionais e tomam decisões de investimento com base na maximização de seus retornos esperados e minimização de seus riscos.

3. Ativos Negociáveis

O CAPM se aplica apenas a ativos financeiros negociáveis, como ações e títulos, em vez de ativos reais, como imóveis ou arte.

4. Impostos e Taxas

Não há impostos, taxas ou quaisquer outras restrições para os investimentos no mercado;

Linha de Mercado de Capital e a Escolha da Carteira Eficiente

O CAPM define a relação entre o risco e o retorno esperado de um ativo em um contexto de mercado diversificado. A "Linha de Mercado de Capital" (LMC) desempenha um papel crucial no modelo. A LMC representa todas as combinações possíveis de ativos de risco (ações) e ativos sem risco (geralmente títulos do governo). Essa linha é uma representação gráfica das oportunidades de investimento disponíveis para os investidores.

A LMC define a carteira de ativos que oferece o maior retorno esperado para um nível de risco dado, ou o menor risco para um retorno esperado específico. Essa carteira é conhecida como a "Carteira Eficiente" e é o ponto de tangência entre a LMC e a curva de preferência do investidor, considerando seu nível de aversão ao risco.

CAPM

O Modelo de Precificação de Ativos (CAPM) estabelece a relação entre o retorno esperado de um ativo financeiro e seu risco sistêmico, medido pelo famoso coeficiente beta (β). O CAPM é formulado pela seguinte equação:

- : Retorno esperado do ativo.

- : Taxa livre de risco (geralmente baseada em títulos do governo).

- : Coeficiente beta do ativo, que mede seu risco sistemático em relação ao mercado.

- : Retorno esperado do mercado.

- : Prêmio de risco de mercado.

O CAPM é uma ferramenta valiosa para avaliar o desempenho de ativos, determinar seu custo de capital e tomar decisões de alocação de ativos. Ele também é usado para avaliar a eficácia de um ativo na criação de valor para os investidores, uma vez que o retorno esperado deve superar o CAPM para justificar o risco assumido.

Construindo o CAPM

Para construir o CAPM estabelecemos os seguintes dados:

- CDI mensal acumulado para a taxa livre de risco

- Retorno mensal do Ibovespa para o Retorno de Mercado

- O Retorno do ativo será de um portfólio igualmente ponderado entre as ações BBDC4, ITSA4, GGDR4 e WEGE3.

- Criamos o prêmio pelo risco, definido como excesso de retorno.

Alunos inscritos no curso de Mercado Financeiro e Gestão de Portfólio com o Python têm a oportunidade de adquirir conhecimento em todas as etapas a seguir, além de obter uma compreensão teórica abrangente das principais ferramentas utilizadas no Mercado Financeiro.

Abaixo, os retornos dos ativos utilizado.

Código

| BBDC4.SA | ITSA4.SA | VALE3.SA | WEGE3.SA | |

|---|---|---|---|---|

| Date | ||||

| 2014-02-01 | 0.043960 | 0.009941 | -0.001513 | 0.116424 |

| 2014-03-01 | 0.152414 | 0.092090 | -0.047879 | 0.045728 |

| 2014-04-01 | 0.065902 | 0.059173 | -0.059516 | 0.106488 |

| 2014-05-01 | -0.059887 | -0.038344 | -0.009714 | -0.033445 |

| 2014-06-01 | 0.027544 | 0.016374 | 0.027407 | 0.087659 |

Na tabela abaixo, os retornos construídos para os demais dados.

Código

| portfolio_ewp | retornos_ibov | cdi | excesso_retorno | excesso_ibovespa | |

|---|---|---|---|---|---|

| Date | |||||

| 2014-02-01 | 0.042203 | -0.011440 | 0.0078 | 0.034403 | -0.019240 |

| 2014-03-01 | 0.060588 | 0.070519 | 0.0076 | 0.052988 | 0.062919 |

| 2014-04-01 | 0.043012 | 0.024021 | 0.0082 | 0.034812 | 0.015821 |

| 2014-05-01 | -0.035348 | -0.007496 | 0.0086 | -0.043948 | -0.016096 |

| 2014-06-01 | 0.039746 | 0.037647 | 0.0082 | 0.031546 | 0.029447 |

Beta

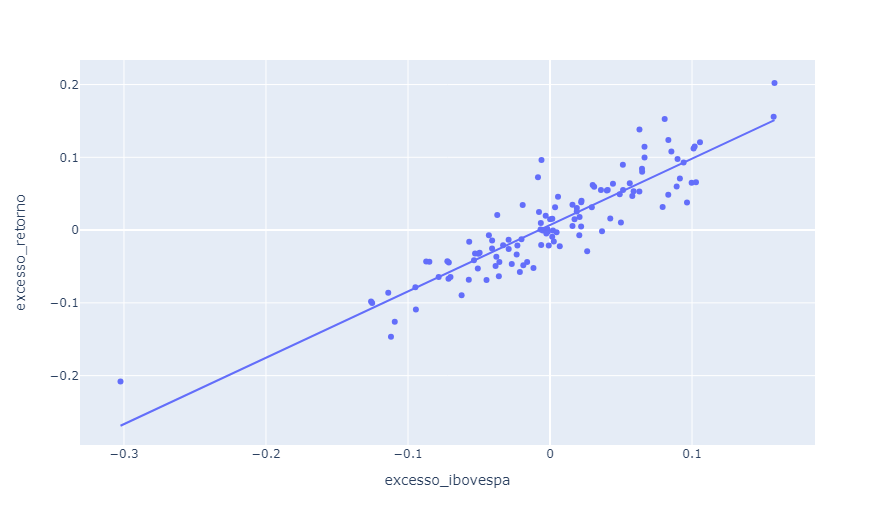

Por meio de uma regressão linear simples podemos obter o Beta de Mercado:

Código

====================================================================================

coef std err t P>|t| [0.025 0.975]

------------------------------------------------------------------------------------

Intercept 0.0070 0.003 2.573 0.011 0.002 0.012

excesso_ibovespa 0.9120 0.041 22.253 0.000 0.831 0.993

====================================================================================Gráfico de Dispersão

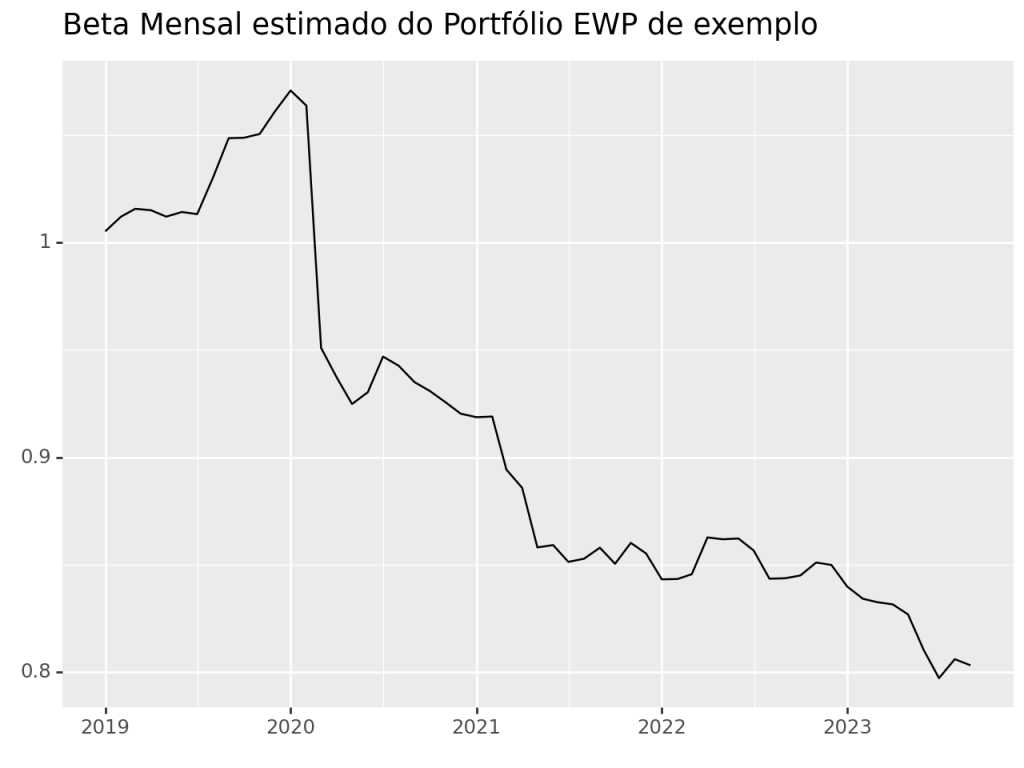

Beta Móvel

Beta Móvel

Por fim, podemos construindo o coeficiente Beta em janelas deslizantes, isto é, construir um regressão linear para cada ponto no tempo e obter diferentes valores do Beta conforme a amostra "desliza".

Quer aprender mais?

Clique aqui para fazer seu cadastro no Boletim AM e baixar o código que produziu este exercício, além de receber novos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas diretamente em seu e-mail.