Método de análise

Expectativas de inflação ancoradas significam que o valor dessas expectativas estejam, no horizonte relevante, próximo da meta de inflação ou mesmo constantes durante o período de referência, principalmente a do ano corrente, que tem efeito sobre os horizonte futuros. Entretanto, quando há a ocorrência de mudanças súbitas nos valores das expectativas de inflação, temos portanto, surpresas inflacionárias, e consequentemente a desancoragem de expectativas.

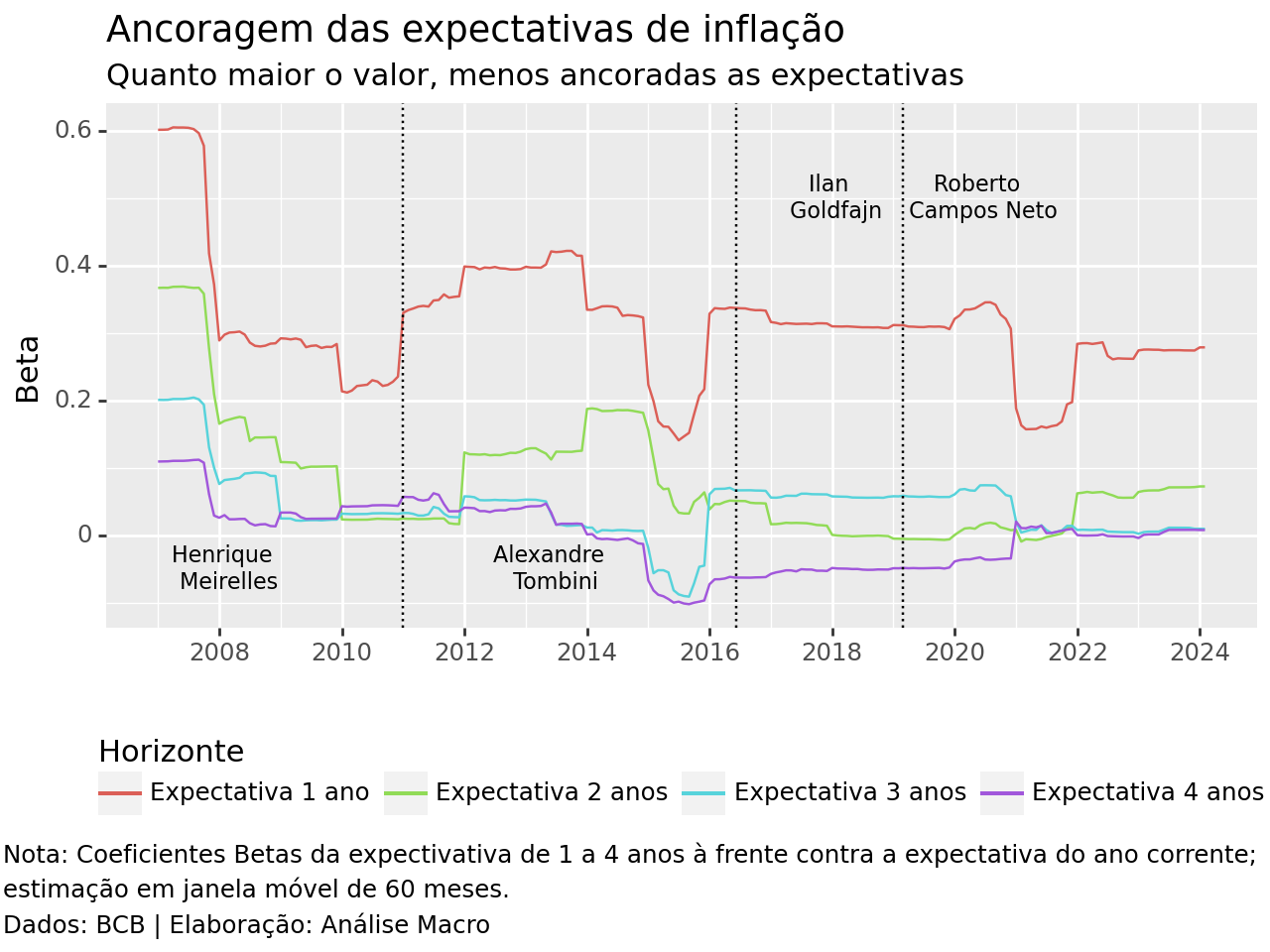

Para estimar uma medida de sensibilidade a surpresas inflacionárias, devemos verificar o impacto que variações nas expectativas para o ano corrente provocam sobre as expectativas para prazos mais longos. Na presença de expectativas bem ancoradas, deve haver baixa relação (co-movimento) entre as expectativas de inflação de longo prazo e as de curto prazo, em que estas últimas capturariam surpresas inflacionárias.

Em termos econométricos, essa sensibilidade é calculada a partir do coeficiente , de acordo com a equação abaixo:

onde é a variação

da expectativa de inflação

no tempo

para o horizonte

, em anos, para o qual foram formadas as expectativas.

Portanto, quanto maior o coeficiente menos ancoradas as expectativas, ou seja, maior a resposta das expectativas de longo prazo a surpresas inflacionárias. Como o interesse é na evolução deste coeficiente ao longo do tempo, as estimações são realizadas a partir de janelas móveis de 60 meses.

Dados

O Boletim Focus permite extrair as expectativas de agentes para diferentes horizontes de diferentes indicadores, incluindo o IPCA, medida oficial de inflação no Brasil. A cada período de tempo, os agentes divulgam os valores que entendem que será o indicador no futuro em diferentes horizontes, e que tal valor, obviamente se altera, devido a mudanças de condições da economia. O Banco Central do Brasil (BCB) disponibiliza uma API para baixar os dados.

Exercício aplicado no Python

Para a construção do exercício utilizamos o Python, seguindo etapas relativas ao processo de análise de dados. Estas etapas são:

- Carregamento das bibliotecas do Python;

- Coleta e tratamento dos dados das expectativas de inflação anuais;

- Especificação e ajuste do modelo econométrico em janelas deslizantes de 60 meses;

- Visualização do coeficiente

extraído do modelo.

A partir das etapas acima, temos como resultado o gráfico ao final, que demonstra o coeficiente estimado, ou seja, medida de sensibilidade a surpresas inflacionárias.

Para obter o código e o tutorial deste exercício faça parte do Clube AM e receba toda semana os códigos em R/Python, vídeos, tutoriais e suporte completo para dúvidas.

Interessante, não? Aprenda a coletar, processar e analisar dados econômicos na formação Do Zero à Análise de Dados Econômicos e Financeiros com Python.

Conclusão

Se expectativas de inflação ancoradas com a meta são importantes para a economia, analisar o grau de ancoragem é imperativo para economistas e analistas de mercado. Neste exercício mostramos uma forma de aplicar esta análise com uma metodologia desenvolvida pelo FMI. Desde a coleta dos dados, passando pelo modelo e pela visualização de dados, mostramos como analisar a política monetária usando o Python.

Quer aprender mais?

Clique aqui para fazer seu cadastro no Boletim AM e baixar o código que produziu este exercício, além de receber novos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas diretamente em seu e-mail.