A situação fiscal brasileira vem, frequentemente, sendo um ponto de preocupação por agentes de mercado. Recentemente, o governo vigente anunciou um “pacote fiscal” que visa economizar R$ 70 bilhões em dois anos. O anúncio foi recebido pelo mercado com desconfiança, o que levou a taxa de câmbio a acelerar rapidamente.

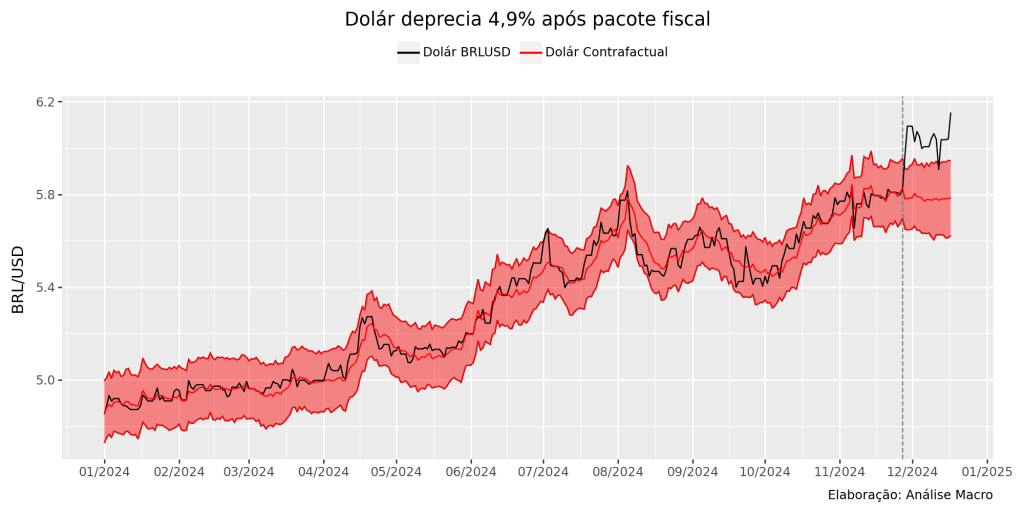

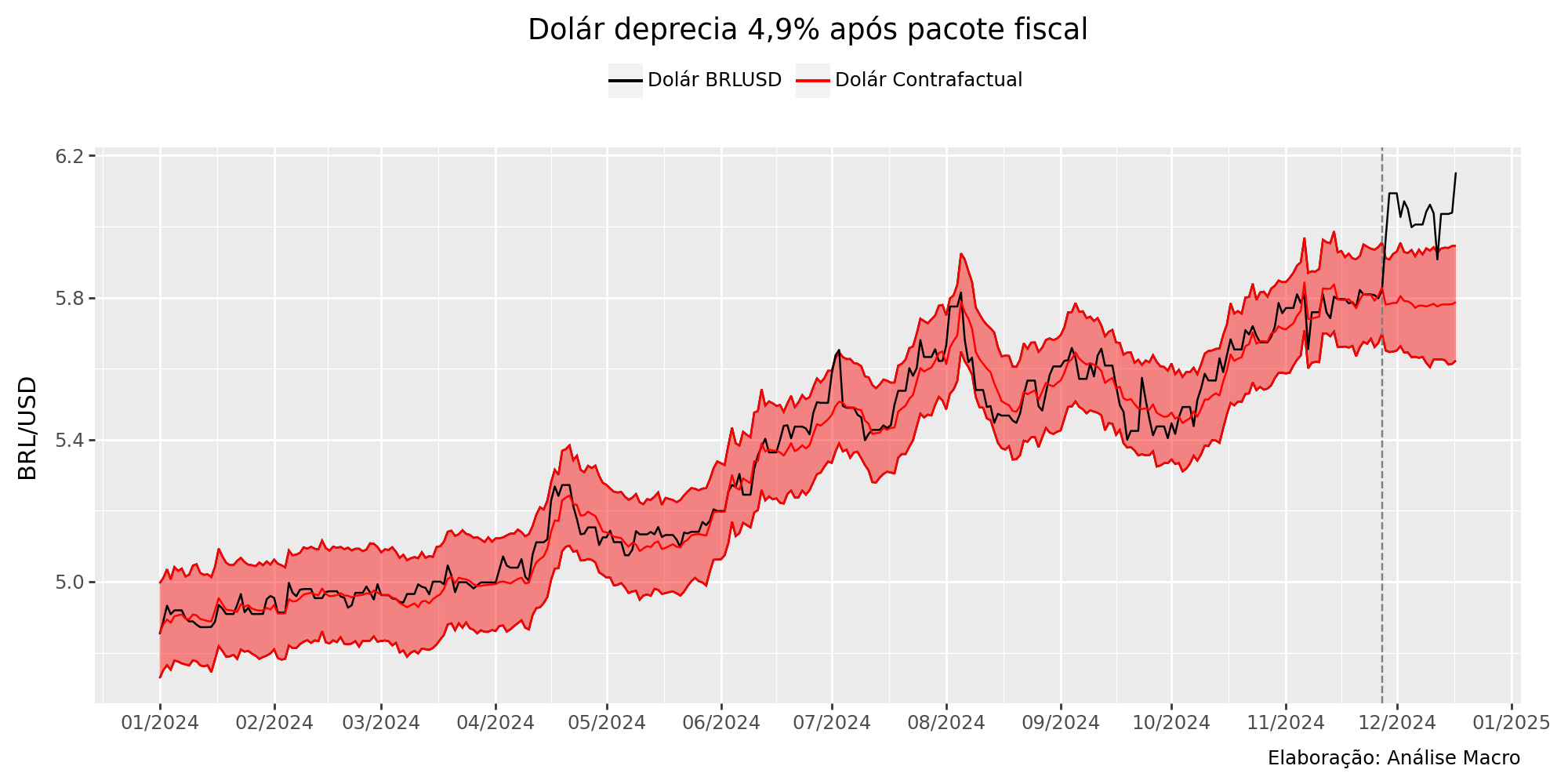

Para estimar o impacto causal deste anúncio é possível usar um modelo Bayesiano para estimar um contrafactual da taxa de câmbio, ou seja, qual seria a trajetória do dolár no caso de ausência da intervenção. Aqui usamos uma cesta de 12 moedas para construir uma taxa de câmbio, em R$/US$, contrafactual. Usamos o pacote tfcausalimpact para a modelagem no Python.

O modelo capta uma depreciação de quase 5% no dolár após o anúncio do pacote fiscal no final de novembro. No caso de ausência do anúncio, a taxa de câmbio deveria estar sendo cotada em torno de R$ 5,78 (contra os atuais R$ 6,15).

Como em todas as abordagens de inferência causal, conclusões válidas requerem premissas fortes. Neste caso, assumimos que o dólar BRLUSD é explicado por uma cesta de moedas que por si próprias não foram afetadas pela intervenção (anúncio de pacote fiscal).

Conclusão

Usamos uma cesta de 12 moedas para construir um cenário contrafactual da taxa de câmbio após o último anúncio de pacote fiscal, com base em modelagem Bayesiana. No período, o dolár depreciou quase 5% e passou os R$ 6,15, enquanto que na ausência da intervenção a moeda deveria estar cotada em R$ 5,78.

Tenha acesso ao código e suporte desse e de mais 500 exercícios no Clube AM!

Quer o código desse e de mais de 500 exercícios de análise de dados com ideias validadas por nossos especialistas em problemas reais de análise de dados do seu dia a dia? Além de acesso a vídeos, materiais extras e todo o suporte necessário para você reproduzir esses exercícios? Então, conheça o Clube AM clicando aqui.