Uma aplicação interessante dos modelos GARCH é a de obter a correlação variante no tempo entre retornos de ações. No post de hoje iremos utilizar o R para criar essa relação.

Ao averiguar a relação entre ações, é útil faze-la por meio da medida estatística de correlação, que presume a utilização da variância não condicional. Entretanto, ao pensarmos nos fundamentos do risco de uma ação, podemos lembrar que de fato a variância, representando a volatilidade, é afetada por eventos passados, isto é, eventos que ocorreram e ainda causam aversão aos investidores. Uma forma de solucionar essa questão é a utilização de modelos do tipo GARCH, que aplica a volatilidade condicional.

A partir da obtenção da volatilidade de ações de um modelo GARCH, podemos calcular a correlação entre as duas ações, que leva em consideração variância condicional.

Consideremos dois retornos de ações, xt e yt. A partir da teoria estatística, temos que:

Var(xt + yt) = Var(xt) + 2Cov(xt,yt) + Var(yt)

Var(xt - yt) = Var(xt) - 2Cov(xt,yt) + Var(yt)

Sendo assim, temos que

Cov(xt, yt) = Var(xt+yt) - Var(xt-yt) / 4

Essa equação continua sendo valida para a covariância condicional. Portanto, covariância variantes no tempo entre retornos de ação xt e yt podem ser obtidas pela volatilidades de xt+yt e xt-yt.

Sejam σxt+yt, σxt-yt e σx,t, σy,t serem a volatilidade de xt+yt, xt-yt, xt, e yt, respectivamente. A correlação variante no tempo poderá ser obtida por

ρ = σ2xt+yt, σ2xt-yt / 4σxt, σyt

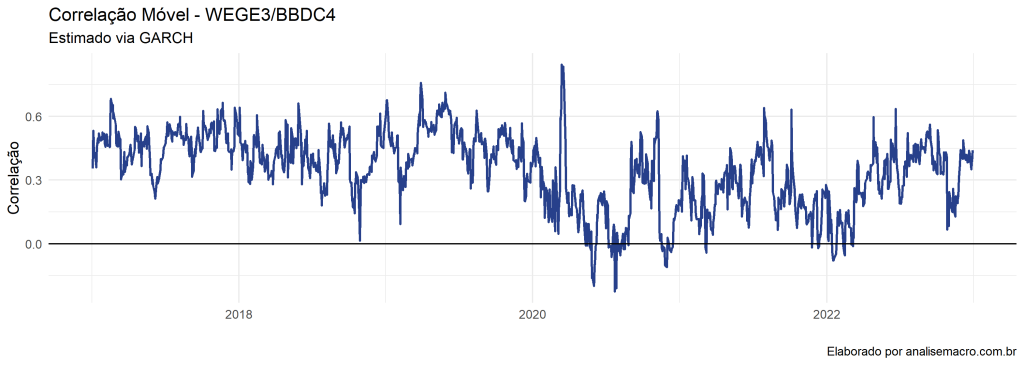

Vamos realizar a aplicação da equação acima usando o R tomando como simples exemplos os log-retornos diários da WEGE3 e BBDC4 no período do início de 2017 até o fim de 2022.

Como resultado, obtemos a relação no seguinte gráfico:

Para obter o código de importação do dataset, da construção dos gráficos e também dos códigos subsequentes, faça parte do Clube AM, o repositório especial da Análise Macro.

________________________________________________

Quer se aprofundar no assunto?

Alunos da trilha de Ciência de dados para Economia e Finanças podem aprender a como construir projetos que envolvem dados reais usando modelos econométricos e de Machine Learning com o R.

Referências

TSAY, Ruey S. An introduction to analysis of financial data with R. John Wiley & Sons, 2014.