Toda análise ou previsão da inflação tem um grau de incerteza devido à dinâmica complexa da macroeconomia. Entender e monitorar os fatores e cenários que podem levar a um maior risco de inflação futura é, portanto, crucial para economistas e analistas de mercado.

Para obter uma compreensão mais aprofundada sobre fatores associados ao risco de inflação futura, métodos tradicionais, como Curva de Phillips, podem ser limitados. Em geral, as análises tradicionais focam em entender e projetar o comportamento esperado médio da inflação. Dessa forma, desconsidera-se todo o restante da distribuição dos dados, o que acaba limitando a análise ao não evidenciar casos extremos, ciclos e as relações entre os fatores relevantes.

A regressão quantílica, por sua vez, é uma abordagem alternativa e interessante para analisar os fatores associados ao risco de inflação futura. Este método estatístico possibilita estimar um modelo para percentis específicos da distribuição dos dados, como a mediana, o P25 ou o P75, por exemplo. A vantagem desta abordagem é a possibilidade de analisar a inflação em diferentes regimes, seja quando a inflação está próxima à meta ou quando o nível de preços está descolado do objetivo.

Algumas perguntas interessantes que esta abordagem permite responder são:

- O câmbio tem mais impacto sobre a inflação quando a inflação está elevada?

- Como a inércia inflacionária se comporta em regimes diferentes de inflação?

Dessa forma, neste exercício mostramos o caminho para estimar uma Curva de Phillips Quantílica (CPQ) para o Brasil usando a linguagem R.

Curva de Phillips Quantílica

O modelo de regressão quantílica aplicado à Curva de Phillips para o Brasil pode ser representado da seguinte forma, conforme BCB (2023):

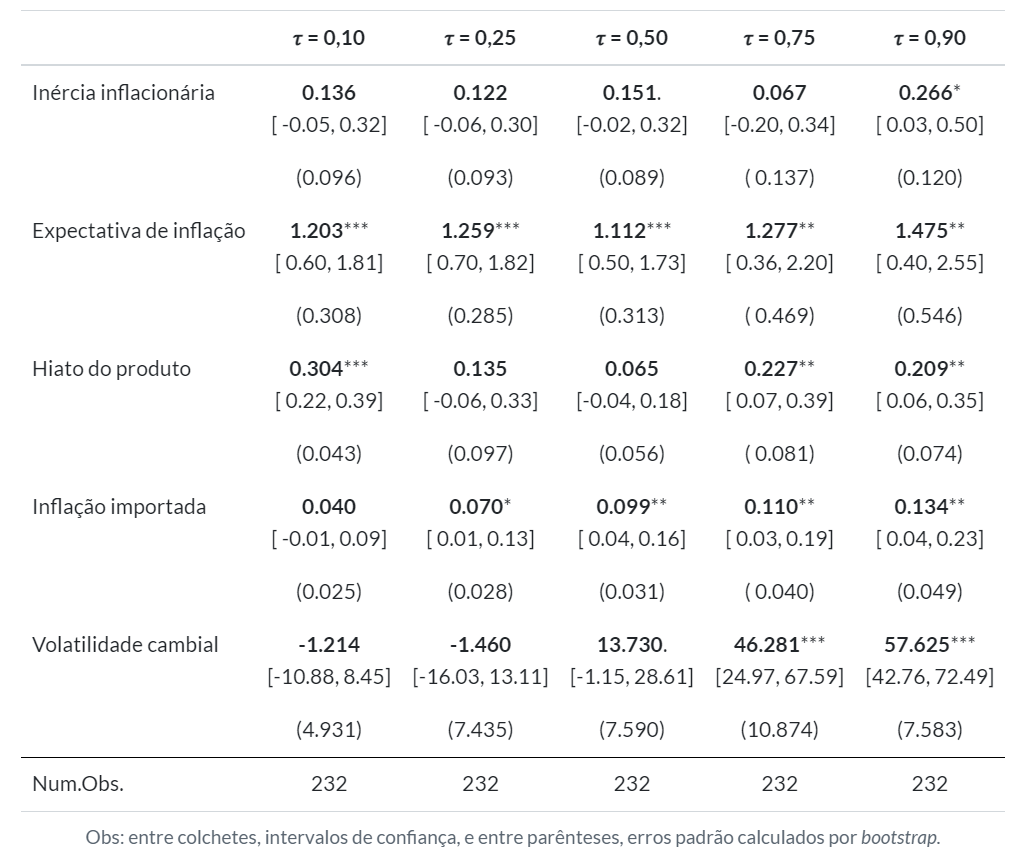

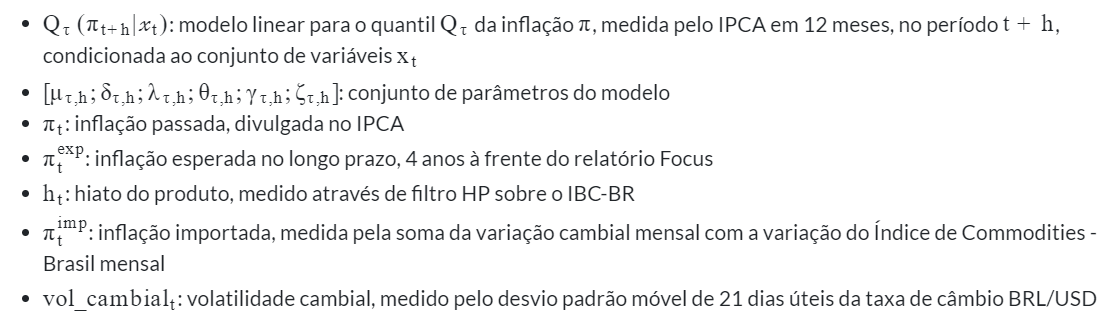

onde:

O modelo é estimado utilizando o pacote quantreg no R com parâmetros irrestritos e os resultados são apresentados na tabela abaixo. As colunas representam o quantil ?? modelado.

Estimação da Curva de Phillips Quantílica

Podemos perceber que, para a mediana da distribuição (?=0,50), a inflação passada possui cerca de um sétimo da magnitude do coeficiente da inflação esperada, ressaltando a natureza forward-looking do comportamento da inflação no horizonte ℎ=12. O impacto da inércia inflacionária sobre a inflação aumenta no último quantil conforme o modelo considera um regime de inflação mais alto.

Conclusão

O câmbio tem mais impacto sobre a inflação quando a inflação está elevada? Como a inércia inflacionária se comporta em regimes diferentes de inflação? Estas e outras questões macroeconômicas podem ser respondidas com análises de riscos através de regressão quantílica. Neste exercício mostramos o caminho para estimar uma Curva de Phillips Quantílica (CPQ) para o Brasil usando a linguagem R.