É um momento importante para a história monetária brasileira. Após reduzir a taxa básica de juros para 7,25%, o Banco Central teve de reverter o processo, elevando-a novamente para 11% na última reunião. O motivo é simples: a redução da taxa de juros para sua mínima histórica fez acelerar a inflação. Desse modo, mostrou-se, uma vez mais, que juros reais baixos dependem de ações concretas e não de voluntarismo político.

É um momento importante para a história monetária brasileira. Após reduzir a taxa básica de juros para 7,25%, o Banco Central teve de reverter o processo, elevando-a novamente para 11% na última reunião. O motivo é simples: a redução da taxa de juros para sua mínima histórica fez acelerar a inflação. Desse modo, mostrou-se, uma vez mais, que juros reais baixos dependem de ações concretas e não de voluntarismo político.

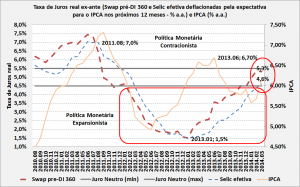

O gráfico acima ilustra o processo. As linhas pontilhadas representam taxas de juros reais (Selic e Swap pré-DI, deflacionadas pela expectativa de inflação). A taxa Selic real saiu de 7% em agosto de 2011 para 1,5% em janeiro de 2013. Com efeito, a inflação medida pelo IPCA chegou a 6,7% em junho de 2013. Importa ressaltar que a relação entre taxa de juros e inflação ocorre com defasagens, isto é, entre o processo de ajuste na taxa nominal e o seu efeito sobre os preços vão se alguns trimestres.

A condução da política monetária, nesse contexto, deve observar o que os economistas entendem como taxa de juros neutra. Isto é, o ponto onde a taxa de juros real não gera pressão inflacionária. De acordo com metodologia do Fundo Monetário Internacional a “região de juro neutro” estaria entre 4,5% e 5,5% para o Brasil.[1] Esse intervalo está sublinhado no gráfico. Pode-se inferir, desse modo, que juros reais abaixo de 4,5% configuram uma política monetária expansionista, enquanto acima de 5,5% contracionista.

Novamente pelo gráfico pode-se observar na região retangular que a política monetária brasileira foi expansionista durante os últimos dois anos. Só agora, em março de 2014, que a Selic real entrou na região de juro neutro, com 4,6% na média mensal. O Swap pré-DI, para efeito de comparação, registrou 5,3% no mesmo período. Não por outro motivo, a inflação medida pelo IPCA tem-se mostrado bastante resistente, estando sistematicamente acima da meta de 4,5%.

Nesse contexto, para que a política monetária fosse efetiva no controle da inflação, ela deveria romper a zona de juro neutro, ficando durante alguns trimestres acima de 5,5%. Com juros nominais em 11%, por exemplo, a inflação se mantém acima da meta até 2016, como o próprio Banco Central mostra em suas projeções. Em um exercício simples, para trazer a inflação para 4,5% em até oito trimestres, a taxa de juros real deveria estar em 8,5%. É o preço por ter mantido a política monetária em terreno expansionista durante tanto tempo.

De forma alguma, entretanto, o Banco Central promoverá um ajuste dessa envergadura. É o que se depreende de sua comunicação com o mercado. Na ata da 177ª reunião (5/9/13) iniciou indicações de que o fim do ciclo de aumento estava próximo ao sublinhar o papel neutro da política fiscal. Na da 179ª reunião (05/12/13) informou sobre as defasagens envolvidas no processo. Na 181ª reunião (25 e 26/02/14) reduziu o ritmo de ajuste, para 25 p.b. e agora, na 182ª retirou a expressão “dando prosseguimento” e incluiu o “nesse momento”; sublinhando a dependência em relação aos dados para continuar ajustando os juros. É uma indicação forte de que a taxa nominal não irá muito além dos 11% ao ano.

Em assim sendo, a despeito do aumento de 375 p.b. nos juros, a inflação continuará acima da meta pelo quinto ano consecutivo. Com efeito, as expectativas não convergem para 4,5% nem em 2018. Para que possamos enfrentar esse problema, a autonomia da autoridade monetária precisa ser restabelecida, bem como aprovadas as reformas que podem destravar a oferta de bens e serviços. Sem isso, preços surreais nos aguardam durante toda a década.