O Banco Central aumentou o tom no comunicado da decisão de taxa de juros de ontem. Sentindo a pressão da piora do cenário externo e as sucessivas "surpresas" nas leituras mensais da inflação, o Banco Central decidiu ir para o whatever it takes. Em tom mais hawkish do que as últimas decisões, o Banco Central se comprometeu em avançar sobre o terreno contracionista da política monetária. O objetivo é claro: ancorar as expectativas e, portanto, desinflacionar a economia ao longo dos próximos dois anos. Está correto o Comitê de Política Monetária?

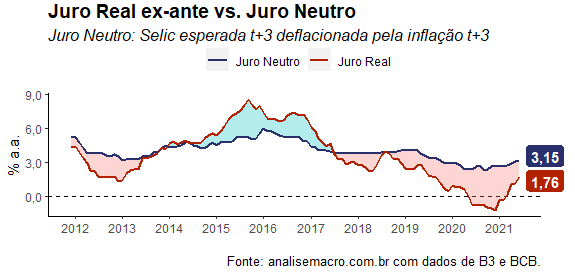

Não me parece que exista outra forma de lidar com o problema, dado o furo no Teto de Gastos. A desancoragem fiscal gera um juro de equilíbrio mais alto, como venho comentando nesse espaço e implica, portanto, em juros nominais e reais mais elevados. Nesse aspecto, o que o Banco Central está fazendo é simples adequar o juro à nova realidade do país.

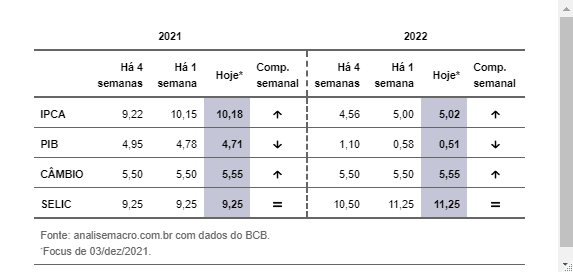

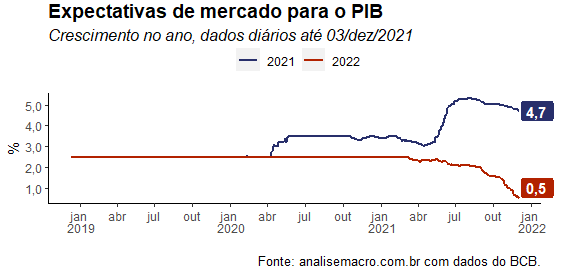

Ademais, as sucessivas "surpresas" nas leituras mensais da inflação medida pelo IPCA estão contaminando as expectativas dos agentes para 2022. A meta de inflação para o ano que vem é de 3,5% e o mercado já espera inflação acima de 5%. O Banco Central está, portanto, perdendo a batalha das expectativas e se quiser reconquistar terreno terá que insistir mesmo nessa estratégia.

Nesse momento, diga-se, já não importa muito a inflação desse ano em dois dígitos. O problema real para o Banco Central é a desancoragem das expectativas para horizontes mais longos. Se o Banco Central perder isso de forma definitiva, o processo inflacionário se consolida em patamar elevado, comprometendo de vez o regime de metas para inflação. O jogo, portanto, é tentar reverter esse quadro.

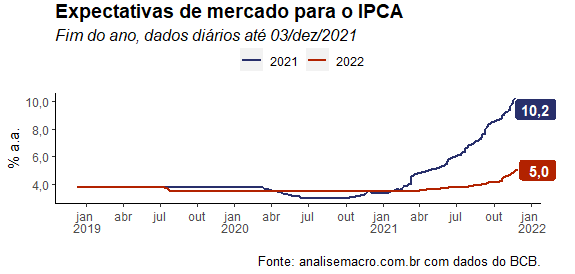

A consequência natural disso é, claro, um PIB mais comprometido no próximo ano. Não há espaço, nesse momento, para apostas mais robustas de crescimento da economia em 2022, dado o aumento do risco fiscal e o aumento de juros patrocinado pelo Banco Central. A economia seguirá sofrendo.

_______________________________

(*) Os códigos dos Comentários de Conjuntura estão disponíveis no Clube AM.