[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Abel||||" text_font_size="21" use_border_color="off" border_color="#ffffff" border_style="solid"]

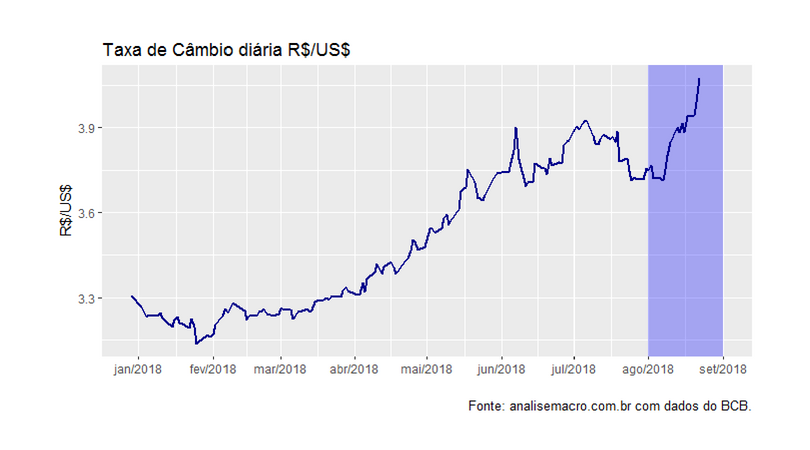

Os preços de ativos têm embicado para cima, refletindo a divulgação de pesquisas eleitorais que colocam na mesa o risco do PT estar no segundo turno. O crescimento de Lula na pesquisa DataFolha abre a perspectiva de uma maior transferência de votos para o candidato Fernando Haddad. Hoje essa transferência seria algo como de (no máximo) 50%, de acordo com as pesquisas, o que levaria o herdeiro da candidatura de Lula (que, naturalmente, será impugnada pelo TSE) para o segundo lugar, atrás de Jair Bolsonaro. Esse cenário azedou o humor dos mercados, sendo transferido naturalmente para os preços. Abaixo, com o uso do R, coletamos os dados referentes à taxa de câmbio USD/BRL do Banco Central e ao juro associado à NTN-F do site do Tesouro Direto.

[/et_pb_text][/et_pb_column][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2018/08/postsetembro.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Abel||||" text_font_size="21" use_border_color="off" border_color="#ffffff" border_style="solid"]

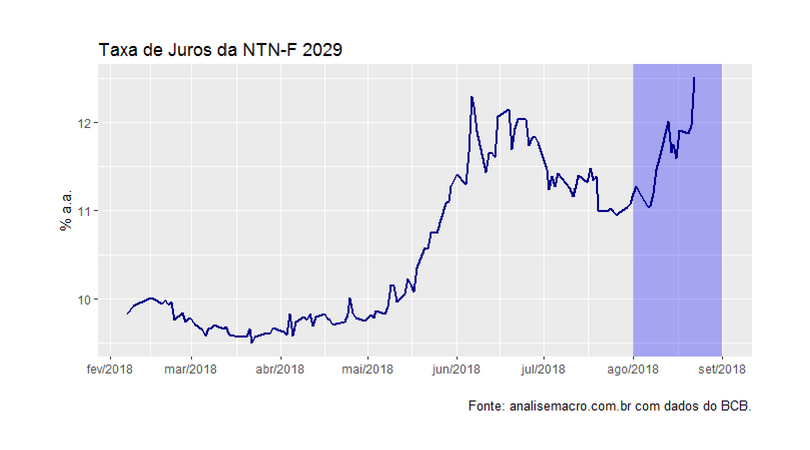

No mercado de títulos públicos, por suposto, as taxas de juros associadas aos mesmos também refletem essa deterioração das expectativas. Acima, o juro associada à NTN-F 2029 rompeu a barreira dos 12%, mostrando que de fato o mercado vai colocar no preço daqui em diante as chances de uma política econômica produzida pela Unicamp e por economistas heterodoxos.

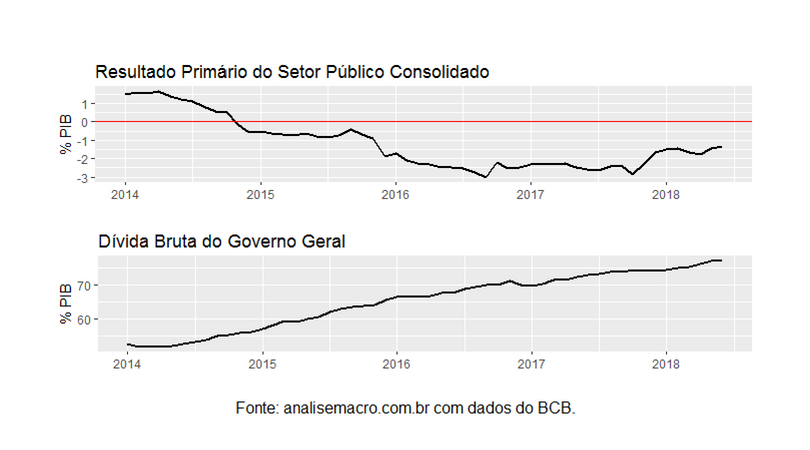

Como se pode ver no gráfico acima, a deterioração fiscal é bastante preocupante. Em 2018, vamos para o quinto ano de déficit primário, o que vai na direção a um aumento da dívida pública. Essa saiu de 52,62% em janeiro de 2014 para 77,19% em junho de 2018. O crescimento exponencial, se mantido, vai nos levar rapidamente para um quadro de dominância fiscal, fazendo explodir a inflação. Não há, portanto, alternativa que não seja aprovar a reforma da previdência, liderar um amplo programa de privatizações e patrocinar o corte de despesas. O espaço para que essa agenda seja adiada está quase no fim e o mercado, sabendo disso, coloca esse cenário catastrófico nos preços.

[/et_pb_text][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2018/08/coversetembro.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][/et_pb_section]