[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

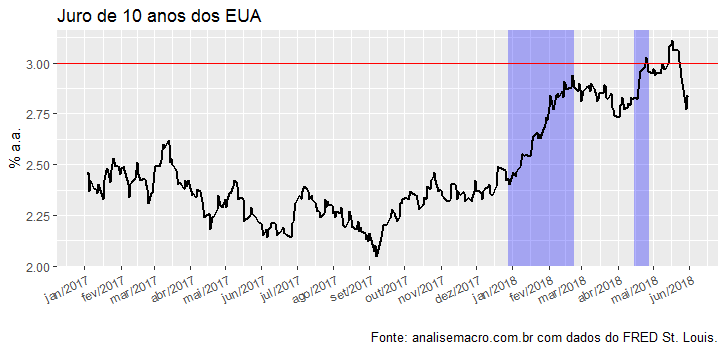

No final de janeiro, houve uma intensa correção de preços nos mercados internacionais em resposta, principalmente, a uma mudança de percepção em relação à trajetória dos juros norte-americanos. O juro de 10 anos dos Estados Unidos abriu o ano com uma tendência positiva, dando sinais de que romperia a barreira "psicológica" de 3% a.a.. A causa disso está em uma maior preocupação com a inflação doméstica, tendo efeito em uma correção menos gradual da taxa básica de juros por parte do Federal Reserve, o Banco Central norte-americano. O gráfico abaixo ilustra.

[/et_pb_text][/et_pb_column][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/09/cliqueaqui.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

O efeito prático dessa tendência altista do juro de 10 anos, além de outros problemas específicos ocorridos naquele mês, foi um aumento da incerteza nos mercados internacionais. Isso foi captado, por exemplo, pelo índice de volatilidade VIX do CBOE, como pode ser visto abaixo.

library(quantmod)

getSymbols('VIXCLS', src='FRED', from=as.Date('2017-01-01'))

O aumento da incerteza e, consequentemente, da volatilidade nos mercados internacionais produziria um aumento da aversão a risco, com impactos significativos sobre economias emergentes como a brasileira. Um desses impactos foi justamente sobre a taxa de câmbio R$/US$, como pode ser visto no gráfico abaixo.

Como podemos observar pelo índice VIX, a volatilidade se reduziria nos meses seguintes após o choque no final de janeiro. O câmbio, porém, tem apresentado uma desvalorização pronunciada desde então, saindo de 3,13 R$/US$ em 25/01 para 3,75 R$/US$ em maio. Mesmo com a volta do Banco Central ao mercado, ofertando swaps cambiais, a desvalorização voltou na semana passada após uma breve interrupção. Ao que parece indicar que o câmbio incorporou o choque de volatilidade ocorrido no final de janeiro, não dissipando-o. Isso teve efeito sobre a incerteza doméstica, como pode ser visto pelo índice da FGV, com o último dado disponível até abril.

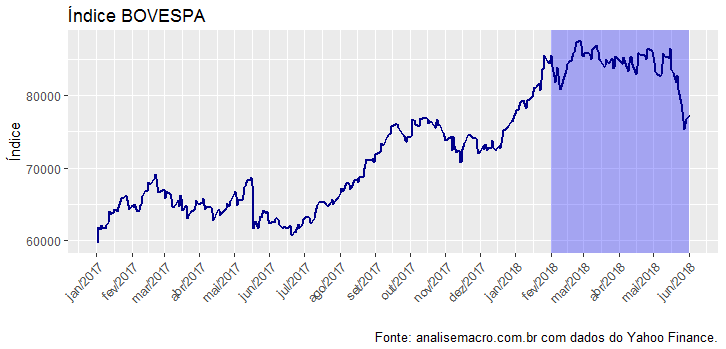

Tudo isso, claro, precisa de algum estudo econométrico, buscando isolar o impacto da volatilidade/incerteza sobre a taxa de câmbio. Procurarei fazer isso no âmbito do Clube do Código. Mas não deixa de ser uma hipótese interessante, não? Para além do câmbio, no período sublinhado, diga-se, o IBOVESPA interrompeu uma sequência altista, capturando o aumento da incerteza. Como desgraça pouca é bobagem, em maio, com a greve de caminhoneiros e o impacto na Petrobras, experimentou uma forte queda, como mostra o gráfico abaixo.

Sabe aquela estória de que o mundo espirra e o Brasil pega uma pneumonia? O choque de volatilidade em janeiro conseguiu produzir uma brutal desvalorização na taxa de câmbio, refletindo um aumento da aversão a risco ao Brasil. Se os investidores estavam dando uma "colher de chá" para nossos problemas, isso deixou de ser verdade com a mudança no cenário de juros norte-americanos. À medida que o cenário eleitoral entra no horizonte, isso pode elevar ainda mais a incerteza - a depender de qual candidato liderar - gerando maior pressão sobre ativos como câmbio e bolsa. Os próximos meses parece que serão para lá de difíceis... 🙁

[/et_pb_text][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/11/cursosaplicados.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][/et_pb_section]