[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Abel||||" text_font_size="19" use_border_color="off" border_color="#ffffff" border_style="solid"]

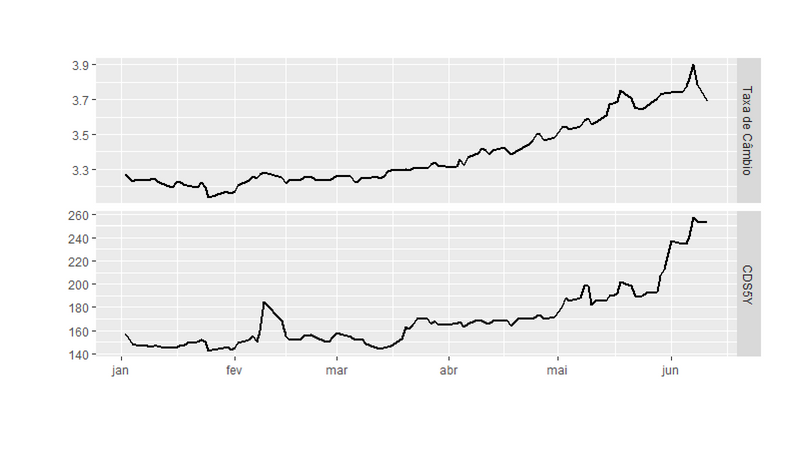

Os últimos meses, como já salientamos por aqui, foram marcados por um choque muito grande na taxa de câmbio R$/US$, em resposta a uma mudança no cenário externo e refletindo a piora nos fundamentos da economia brasileira. Esse processo, por suposto, se desdobra em meio a uma redução da taxa básica de juros pelo Banco Central, em resposta a uma inflação bastante comportada no período e expectativas de inflação convergindo para as metas previamente definidas. A pergunta que qualquer analista se faz, nessa semana de reunião do Comite de Política Monetária (COPOM), é se o choque cambial deve ou não causar uma reviravolta no cenário, fazendo com que o Banco Central comece a subir os juros precocemente.

A teoria normativa de política monetária observa que choques cambiais têm efeitos sobre a regra monetária ótima, de modo que o Banco Central deve sim reagir a eles, evitando contágios sobre a inflação corrente. Isso, em geral, é operacionalizado com a adição da primeira diferença do câmbio nominal na função de reação do Banco Central, ilustrando que o mesmo deve calibrar o instrumento de política toda vez que ocorrer um choque nessa variável.

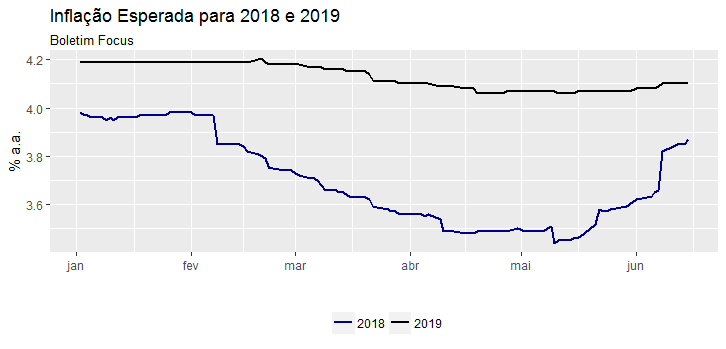

Isso dito, é preciso salientar que o repasse de uma desvalorização cambial para a inflação não é imediato ou mecânico, para usar expressão utilizada pelo próprio COPOM. Ele, em geral, é moderado pela capacidade ociosa da economia e pelo grau de concentração dos mercados. Em economias com elevada ociosidade, como o é o caso da brasileira nesse momento, o repasse fica bastante constrangido. Se em situações normais, poderíamos ter um efeito de 0,8 p.p. de uma desvalorização de 10% na taxa de câmbio, com o hiato do produto na situação atual, esse repasse pode ser menor do que 0,3 p.p., tendo efeitos bastante diminutos sobre o cumprimento da meta de inflação em 2018 e em 2019.

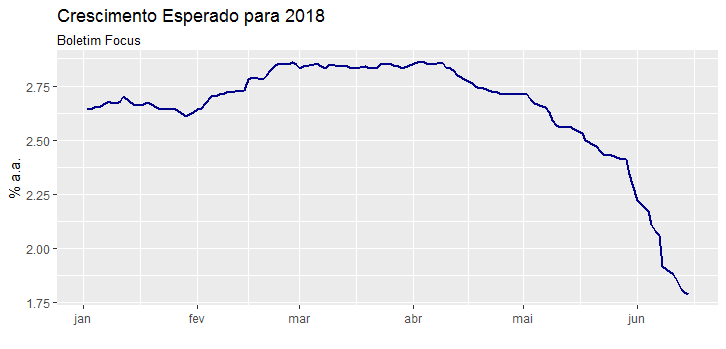

Os eventos recentes, como ilustra o gráfico acima, tendem a abrir ainda mais o hiato do produto, o que leva a uma situação de maior dificuldade para repassar a desvalorização cambial para os preços. Por fim, cabe salientar o impacto do choque cambial sobre as expectativas de inflação dos agentes privados. O gráfico abaixo ilustra que, de fato, houve uma mudança a partir de meados de maio - que também podem refletir a greve dos caminhoneiros, diga-se - mas que ainda não é suficiente para divergir a inflação da meta. Nem em 2018, nem em 2019.

Tudo isso dito, avaliamos que ainda não se configura um cenário onde o Banco Central deva elevar a taxa básica de juros para conter um possível efeito da desvalorização sobre os preços. O mais prudente seria aguardar os próximos desdobramentos externos e, cada vez mais, internos, à medida que as eleições se aproximam. Por fim, avaliaremos melhor o impacto do choque cambial na reação do Banco Central em uma edição futura do Clube do Código.

[/et_pb_text][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2017/11/cursosaplicados.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][/et_pb_section]