[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="1_2"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Abel||||" text_font_size="21" use_border_color="off" border_color="#ffffff" border_style="solid"]

O ano de 2018 tem sido marcado por diversos choques sobre a economia brasileira, o que tem contaminado a confiança de consumidores e empresários, frustrando assim o crescimento econômico. No início de janeiro, o aumento dos juros longos nos Estados Unidos causaram um aumento de volatilidade, mudanças de portfólio de investidores, o que contaminou a trajetória da taxa de câmbio USD/BRL. Em maio, tivemos uma greve de caminhoneiros que colocou em evidência a precária infraestrutura do país, causando um choque de oferta de grandes proporções. Já agora em agosto, com a proximidade das eleições, um novo elefante se encontra na sala: será que teremos um presidente no próximo ano avesso à reformas e ao ajuste fiscal?

[/et_pb_text][/et_pb_column][et_pb_column type="1_2"][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2018/09/loteextra-1.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Abel||||" text_font_size="21" use_border_color="off" border_color="#ffffff" border_style="solid"]

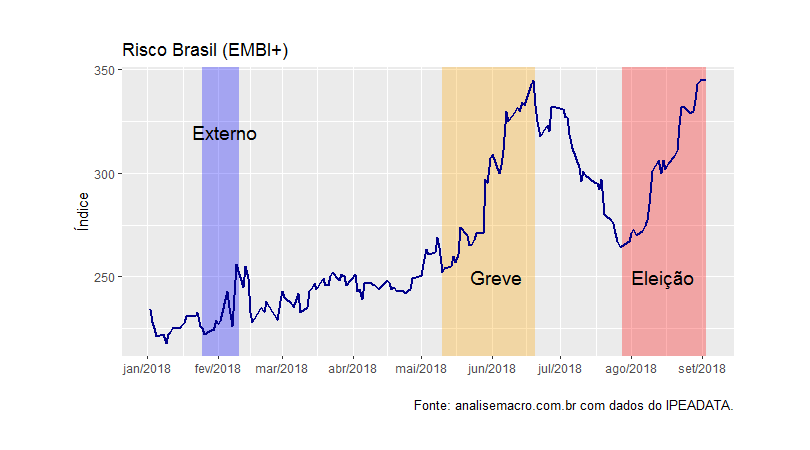

Uma variável que tem capturado muito bem tanta intensidade sobre a economia brasileira é o risco-país. Abaixo, colocamos um gráfico feito com o R que ressalta os episódios citados e o seu efeito sobre a variável em questão.

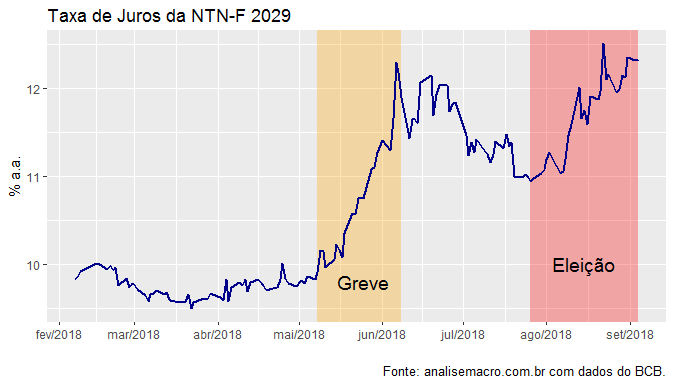

Outra variável que também tem reagido aos eventos domésticos são as taxas de juros associadas aos títulos públicos. Abaixo, ilustramos os juros da NTN-F 2029, título público lançado esse ano pelo Tesouro Nacional.

Observe que tanto o risco-país quanto os juros da NTN-F 2029 reagiram positivamente à greve de caminhoneiros e as eleições. Em particular, em relação a esse último evento, se um candidato não comprometido com a agenda de reformas e com o ajuste das contas públicas vencer, a tendência é que teremos novas precificações ao longo dos próximos meses. Isto é, tanto o risco quanto os juros continuarão em trajetória ascendente. É a resposta do mercado à possibilidade de alguém irresponsável fiscalmente assumir o Planalto no ano que vem.

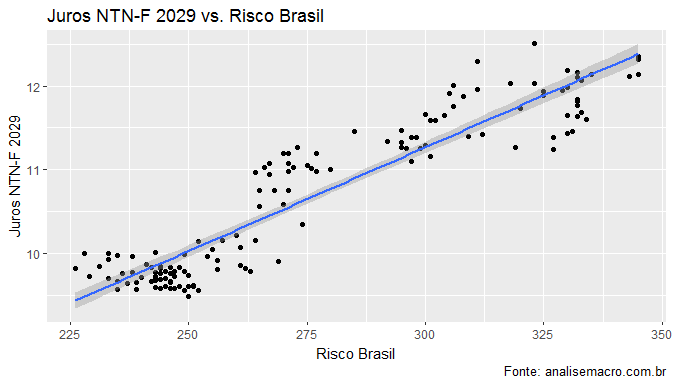

Como aprendemos no nosso Curso de Séries Temporais usando o R, por suposto, poderíamos verificar se existe alguma precedência temporal entre essas variáveis. Isto é, poderíamos investigar se existe alguma relação de causalidade entre elas. Para que isso seja feito, primeiro, devemos investigar se as séries são (ou não) estacionárias, isto é, possuem média e variância constantes ao longo do tempo. A depender do resultado, podemos utilizar um Teste de Granger simples ou um Procedimento de Toda-Yamamoto, que ajusta o teste de granger quando da presença de séries não estacionárias. Abaixo um gráfico de correlação entre as variáveis.

A econometria de séries temporais, por suposto, serve para entendermos se existe alguma relação entre as variáveis, além de uma correlação simples. Claramente, aqui, tanto os juros quanto o risco reagiram aos eventos que listamos. Mas será que entre elas há alguma relação? Você pode estar inclinado, por exemplo, a achar que o risco-país explica os movimentos nas taxas de juros, mas sem um exercício mais completo, isso é puro achismo, não é mesmo?

No Clube do Código dessa semana, por fim, construímos um teste de causalidade entre as variáveis e um modelo multivariado que explora a reação de um choque em uma e o seu efeito na outra. Algo que aprendemos no nosso Curso de Séries Temporais usando o R.

[/et_pb_text][et_pb_image admin_label="Imagem" src="https://analisemacro.com.br/wp-content/uploads/2018/08/coversetembro.png" show_in_lightbox="off" url="https://analisemacro.com.br/cursos-de-r/" url_new_window="off" use_overlay="off" animation="off" sticky="off" align="center" force_fullwidth="off" always_center_on_mobile="on" use_border_color="off" border_color="#ffffff" border_style="solid"]

[/et_pb_image][/et_pb_column][/et_pb_row][/et_pb_section]