O Banco Central divulga hoje a sua decisão para a taxa básica de juros em meio a um clima de baixa expectativa. Dada a comunicação das últimas atas e do Relatório de Inflação de março, o consenso do mercado está inclinado a acreditar que a taxa Selic fica mesmo em 6,5% até o final do ano. A despeito do marasmo, contudo, uma análise um pouco mais profunda do pulso da economia coloca o Banco frente a uma difícil escolha hoje e nas próximas reuniões: reduzir ou não reduzir os juros básicos da economia?

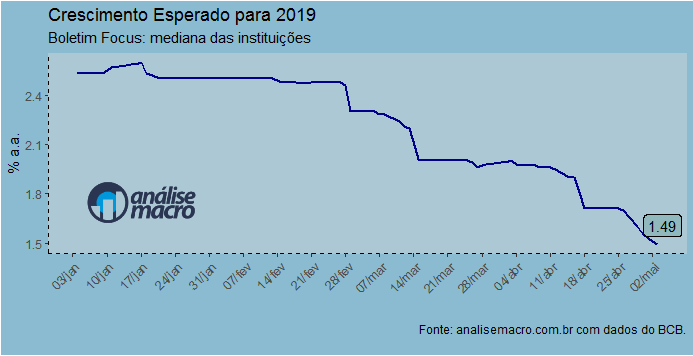

Como ilustra o gráfico acima, o crescimento mediano esperado para o ano tem caído de forma sistemática nas últimas semanas, considerando os respondentes da pesquisa Focus do próprio Banco Central. Pela 10ª semana consecutiva, os agentes de mercado revisaram para baixo o crescimento desse ano. Espera-se agora que ele seja de 1,49%.

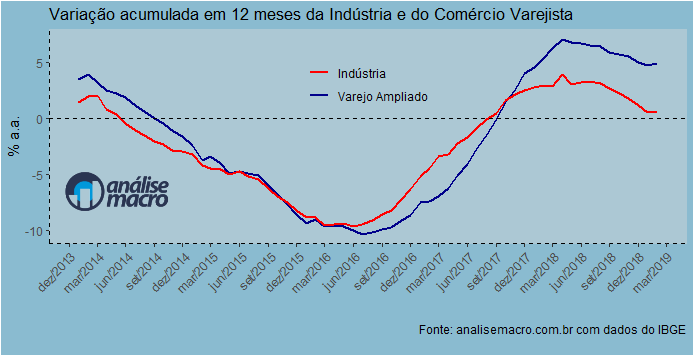

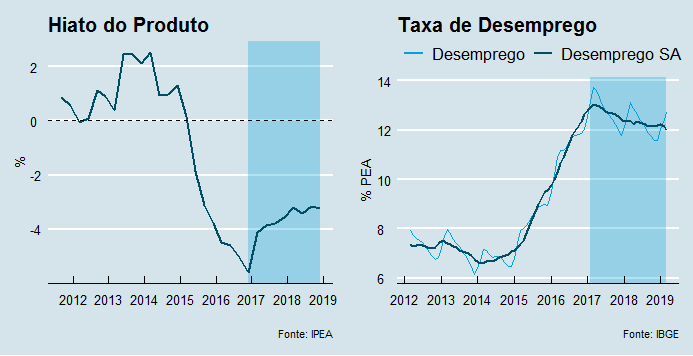

As pesquisas de alta frequência indicam, por suposto, que o PIB deve vir fraco no trimestre encerrado em março. Na margem, existe uma probabilidade não desprezível de termos um número negativo. Isso afasta ainda mais o hiato do produto do terreno positivo, mantendo a recuperação do mercado de trabalho em marcha lenta, como mostraram os resultados divulgados pela PNAD Contínua.

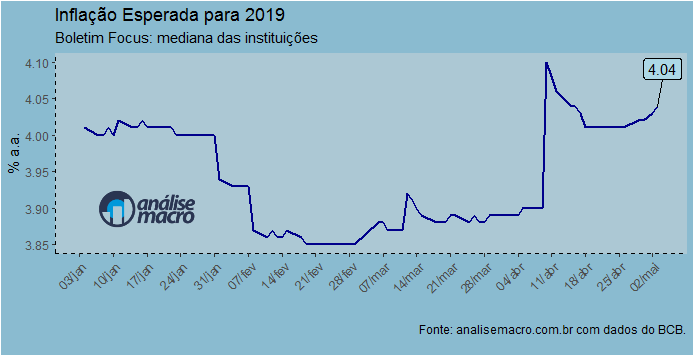

A manutenção de um hiato do produto negativo e lenta recuperação do mercado de trabalho, como ilustra o gráfico acima, põem uma espada de dâmocles sobre as cabeças dos membros do Comitê de Política Monetária. Isso porque, mesmo com o repique nas expectativas, a inflação esperada para o ano ainda permanece dentro da meta. E para 2020, a mediana está há 96 semanas em monótonos 4%.

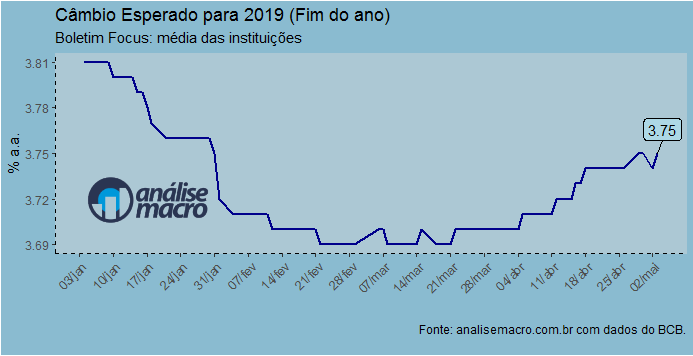

Tudo isso dito, o que farão os membros do Copom? A economia em compasso de espera por uma reforma da previdência que respira por aparelhos no Congresso certamente deve mexer com função de reação da autoridade monetária. À medida que essa mesma reforma é seguidamente adiada, contudo, aumenta a incerteza na economia, contaminando, os prêmios de risco e a taxa de câmbio, o que pode levar a um choque na inflação.

Como se vê, portanto, o trabalho dos membros do Copom será o de ponderar até que ponto temos chances de aprovar uma reforma da previdência no Congresso e em quanto tempo isso vai ocorrer. A depender dessas conjecturas, pode-se construir um cenário para a inflação esperada em 2019 e em 2020, dado o comportamento do hiato do produto.

E dados esses cenários, a reação do Copom vai depender do tamanho do valor do parâmetro do hiato na função de perda, isto é, se o mesmo está disposto a ser mais ou menos conservador. Em um cenário hoje otimista de aprovação da reforma da previdência com economia acima de R$ 800 bilhões, o hiato do produto tende a ir para o terreno positivo, fazendo o Banco Central corrigir os juros para uma posição mais neutra e até restritiva. Já em um cenário de reforma da previdência com economia menor do que R$ 800 bilhões, talvez valha a pena manter os juros em terreno expansionista por mais algum tempo.

No extremo oposto, sem reforma da previdência, os prêmios de risco aumentam, há contaminação do câmbio e repasse para a inflação, moderado pela ociosidade da economia. Não se vê chance aqui de redução de juros. Muito pelo contrário. A depender da difícil conjuntura fiscal, os juros podem ter de aumentar para conter as expectativas e a inflação.

Tudo isso dito e dados mostrados, o caminho mais sensato para o Copom no momento é manter a Selic inalterada e sinalizar uma dependência dos dados para as próximas reuniões. E, obviamente, ir contabilizando a desidratação da reforma da previdência conforme ela for passando pelos ritos no Congresso. Isso tende a manter equilibrada a espada de Dâmocles. Ao menos por enquanto...

_____________________________

ps: estamos aqui na Análise Macro com inscrições abertas para os cursos de Macro Aplicada, onde você aprende a lidar com essa montanha de dados aí que eu mostrei no post com o uso do R. O primeiro lote está com 30% de desconto, mas deve acabar logo, então corre e se inscreve logo!

ps 2: como de praxe, os códigos dos gráficos estão disponíveis no repositório privado do Clube do Código.