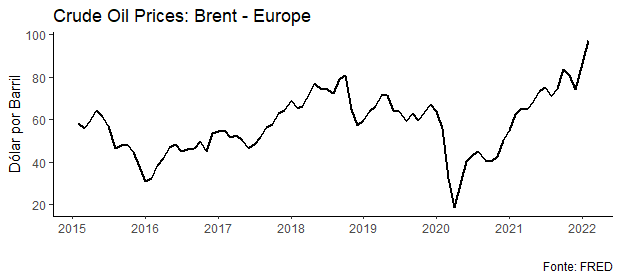

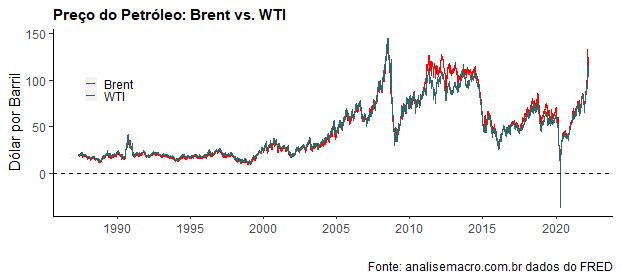

Desde 2016, a Petrobras corrige o preço doméstico da gasolina com base no que ocorre com o preço do barril do petróleo. Com efeito, desde então, naturalmente, observamos um aumento da correlação entre os preços. Nesse Comentário de Conjuntura, avaliamos a volatilidade do petróleo e sua relação com o preço de revenda da gasolina.

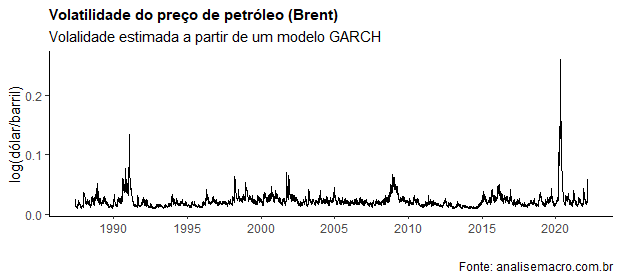

Uma importante medida em finanças é o risco associado a um ativo e a volatilidade de ativos é talvez a medida de risco mais utilizada. Ainda que a volatilidade seja bem definida, ela não é diretamente observada na prática. Nós observamos os preços dos ativos e seus derivativos. A volatilidade deve ser, então, estimada com base nesses preços observados.

Ainda que a volatilidade não seja diretamente observada, ela apresenta algumas características comuns associadas aos retornos dos ativos. Listamos abaixo algumas delas:

- A volatilidade é alta em certos períodos e baixa em outros, configurando o que a literatura chama de volatility clusters;

- A volatilidade evolui de maneira contínua, de modo que saltos não são comuns;

- A volatilidade costuma variar em um intervalo fixo;

- A volatilidade costuma reagir de forma diferente a um aumento muito grande nos preços e a um decréscimo igualmente muito grande, com o último representando maior impacto.

Essas características implicam que, de modo geral, a volatilidade é uma série estacionária. Ademais, essas características determinam a forma como os modelos serão construídos. De fato, alguns modelos de volatilidade são formatados justamente para corrigir a inabilidade dos atualmente existentes em capturar algumas das características mencionadas acima. Na prática, estima-se a volatilidade de um ativo com base nos seus preços ou derivativos. Tipicamente, três tipos de volatilidade são consideradas:

- Volatilidade como o desvio-padrão condicional dos retornos diários, a base do que veremos nessa seção;

- Volatilidade implícita, obtida a partir de fórmulas de precificação (como Black-Scholes), com base nos preços do mercado de opções, é possível deduzir a volatilidade do preço da ação. Um exemplo desse tipo de procedimento é o VIX Index;

- Volatilidade realizada, obtida com base em dados financeiros de alta frequência, como, por exemplo, retornos intraday de 5 minutos.

No gráfico acima, nós estimamos a volatilidade do preço do petróleo tipo brent com base em um modelo GARCH, que é visto no nosso Curso de Econometria Financeira. Como é possível observar, a série apresenta alguns picos de volatilidade ao longo da série, uma série diária bastante longa, inclusive.

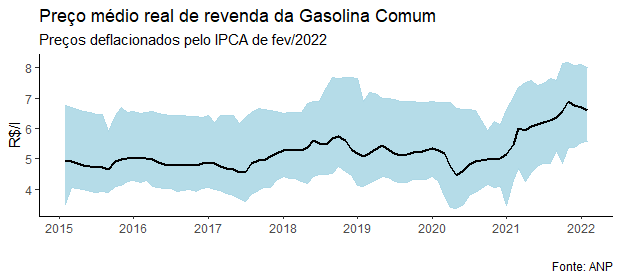

Essa correção do barril foi, como esperado, repassada para o preço doméstico da gasolina. O gráfico abaixo ilustra o comportamento do preço de revenda do combustível, divulgado pela ANP.

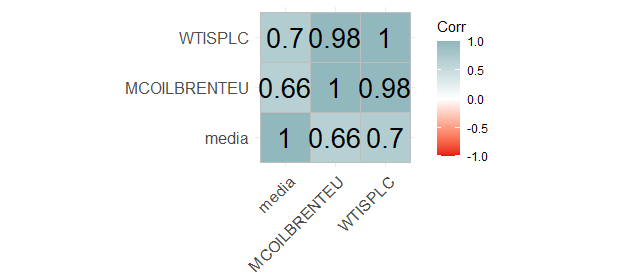

A correlação entre o preço da gasolina e o preço do barril de petróleo, em ambos os tipos, diga-se, tem aumentado fortemente com a adoção da paridade imposta pela estatal brasileira.

Essa correlação, diga-se, implica em causalidade no sentido do preço do petróleo para o preço da gasolina, como é possível ver no código desse Comentário, disponível para os membros do Clube AM.