Esse blog tem sido repetitivo em alguns temas, leitor, infelizmente. Isso, faço mea culpa, é mais consequência do debate macro brasileiro do que obsessão desse escriba. Quer um exemplo? Ontem o Estadão entrevistou o professor da UFRJ, José Luis Oreiro, um dos representantes do Novo Desenvolvimentismo. Em determinado momento da entrevista, Oreiro foi perguntado se em 2017 será possível crescer. A resposta:

"Vai depender muito do que vai ocorrer ao longo deste ano. Se iniciarmos um ciclo de redução da taxa de juros em 2016, temos alguma chance de crescer em 2017. Mas, para isso, a política monetária precisa ser relaxada. Estamos com uma taxa de juros excessivamente elevada para uma economia que já está entrando em seu segundo ano de queda do nível de atividade econômica. Vamos acumular nestes dois anos uma perda de PIB próxima de 8% em termos reais. O que precisamos é uma flexibilização da política monetária, e isso vai ajudar o próprio ajuste fiscal, porque aí vai diminuir a conta de juros, e vai dar algum fôlego para a atividade econômica. Isso é absolutamente indispensável para a gente pensar em algum crescimento em 2017." (grifo nosso)

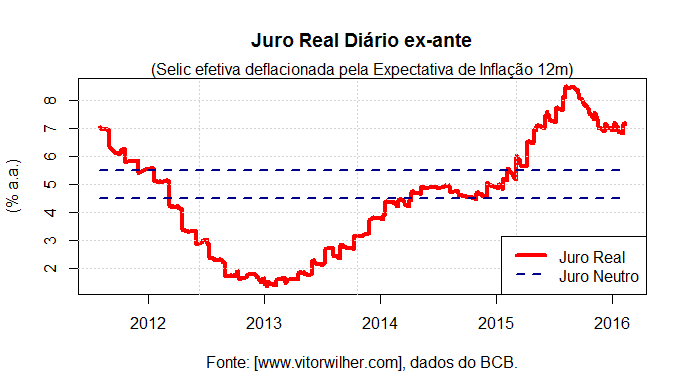

Faltou falar da inflação, não é mesmo? Era a pergunta que eu esperava que a jornalista fizesse, mas não fez. Abaixo vemos o comportamento declinante do juro real ex-ante, isto é, do juro nominal deflacionado pela expectativa de inflação para os próximos 12 meses.

Na prática, portanto, a política monetária já está sendo relaxada, com o aumento das expectativas de inflação e a manutenção do juro nominal (Selic) no mesmo patamar. A despeito disso, o nível de atividade não mostra a menor expectativa de inflexão, e o que colhemos é apenas mais inflação...

Difícil, né leitor? 🙁

A entrevista completa aqui.