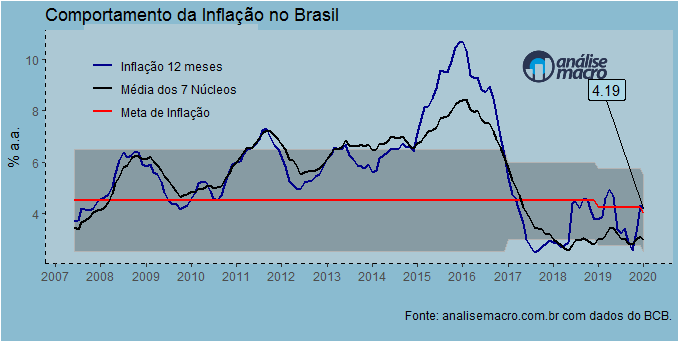

O IBGE divulgou na última sexta-feira a inflação medida pelo IPCA. Dois pontos sobre o dado divulgado. Primeiro, parece que o choque de proteínas que afetou o índice cheio no último trimestre de 2019 está se dissipando. Segundo, a despeito dos diversos choques que afetaram o índice cheio nos últimos anos, a média dos 7 núcleos de inflação - que buscam expurgar esses choques, concentrando-se na tendência da inflação ao longo do tempo - mantém-se próxima ao limite inferior da meta. Isso é uma evidência forte de que a economia brasileira caminha com elevada ociosidade, mantendo a necessidade de política monetária ainda estimulativa.

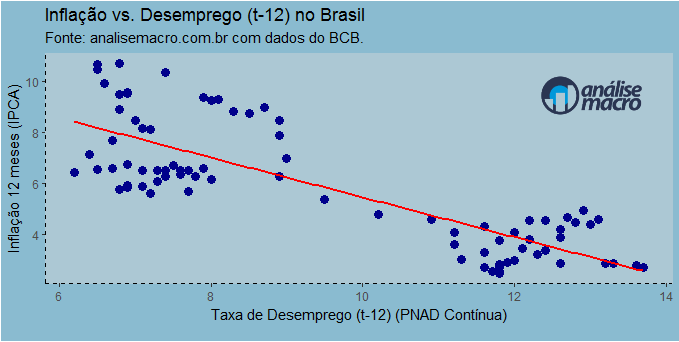

Para ilustrar esse ponto, podemos ver uma evidência bastante consagrada na literatura que é a existência de uma correlação negativa entre desemprego - uma medida de ociosidade da economia - e a taxa de inflação. Para isso, vamos carregar alguns pacotes do R, como abaixo.

library(BETS) library(ggplot2) library(png) library(grid)

Podemos agora coletar os dados diretamente do site do Banco Central. Pegamos a taxa de desemprego medida pela PNAD Contínua e a taxa de inflação acumulada em 12 meses medida pelo IPCA.

desemprego = BETSget(24369, from='2012-03-01', to='2018-12-01') inflacao = BETSget(13522, from='2013-03-01', to='2019-12-01') data = data.frame(desemprego=desemprego, inflacao=inflacao)

Com os dados coletados, nós podemos construir o gráfico abaixo.

Como se vê, há uma correlação negativa entre desemprego e inflação, relação essa bastante conhecida pelos economistas. O gráfico a seguir, por suposto, mostra o comportamento da inflação cheia e dos núcleos de inflação.

Enquanto a inflação cheia foi contaminada pelo choque de proteínas no último trimestre de 2019, a média dos sete núcleos de inflação - que tentam expurgar choques que afetam o índice cheio - se manteve próxima ao limite inferior da meta. Isso é uma evidência de que a ociosidade da economia brasileira ainda segue bastante elevada.

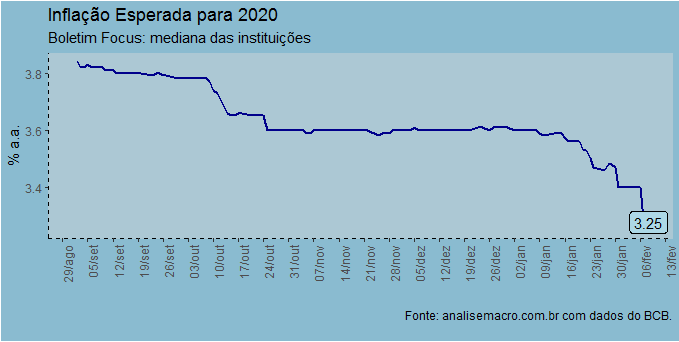

Não por outro motivo, houve redução importante na inflação esperada para 2020 no boletim Focus, como pode ser visto no gráfico abaixo.

A expectativa caiu de 3,4% para 3,25% na mediana das instituições que participam do boletim Focus.

A semana, por fim, é marcada pela divulgação da ata do COPOM amanhã, pelas vendas do varejo na quarta-feira, pela PMS na quinta-feira e pelo IBC-Br na sexta-feira. Momento importante para fazer um balanço sobre o nível de atividade no final de 2019.

(*) Isso e muito mais você aprende em nossos Cursos Aplicados de R.

___________