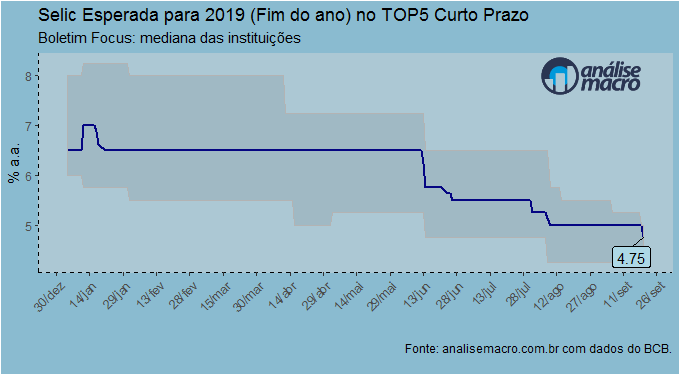

No boletim Focus divulgado hoje pela manhã pelo Banco Central, chama atenção a correção na taxa básica de juros esperada para o final do ano no grupo conhecido como TOP-5, as 5 instituições melhor pontuadas no ranking de curto prazo. Dentro desse grupo, houve correção na mediana do dia 19 para o dia 20 último, de 5% para 4,75% para a selic esperada no fim de 2019. O intervalo das projeções vai de 4,25% a 5%. Os dados, a propósito, podem ser coletados utilizando o pacote rbcb, disponível no github. Abaixo, um exemplo de código:

library(rbcb)

selic_top5 = get_top5s_annual_market_expectations('Meta para taxa over-selic', start_date = '2019-01-04')

selic_esperado_top5 = selic_top5$median[selic_top5$indic_detail=='Fim do ano'&selic_top5$reference_year=='2019'&selic_top5$type=='C']

selic_esp_min_top5 = selic_top5$min[selic_top5$indic_detail=='Fim do ano'&selic_top5$reference_year=='2019'&selic_top5$type=='C']

selic_esp_max_top5 = selic_top5$max[selic_top5$indic_detail=='Fim do ano'&selic_top5$reference_year=='2019'&selic_top5$type=='C']

dates = selic_top5$date[selic_top5$indic_detail=='Fim do ano'&selic_top5$reference_year=='2019'&selic_top5$type=='C']

data5 = data.frame(dates=dates, selic=selic_esperado_top5,

min=selic_esp_min_top5, max=selic_esp_max_top5)

Com os dados à disposição, podemos gerar um gráfico como o abaixo usando o pacote ggplot2.

Isto é, a mediana do TOP5 Curto Prazo indica que deve haver mais dois cortes até o final do ano: um de 50 pontos-base e outro de 25 pontos-base. O ajuste na selic esperada ocorre após a divulgação do comunicado do Banco Central na quarta-feira, que deixou bastante claro o cenário benigno para a inflação projetada. Nas palavras do Banco:

No cenário com trajetórias para as taxas de juros e câmbio extraídas da pesquisa Focus, as projeções do Copom situam-se em torno de 3,3% para 2019 e 3,6% para 2020. Esse cenário supõe trajetória de juros que encerra 2019 em 5,00% a.a. e permanece nesse patamar até o final de 2020. Também supõe trajetória para a taxa de câmbio que termina 2019 em R$/US$ 3,90 e permanece nesse patamar até o final de 2020. No cenário com juros constantes a 6,00% a.a. e taxa de câmbio constante a R$/US$ 4,05*, as projeções situam-se em torno de 3,4% para 2019 e 3,6% para 2020. O cenário híbrido com taxa de câmbio constante e trajetória de juros da pesquisa Focus implica inflação em torno de 3,4% para 2019 e 3,8% para 2020.

Isto é, temos uma inflação abaixo da meta tanto esse quanto no próximo ano, se a taxa de juros ficar em 5% a.a. Há, portanto, espaço para uma taxa de juros abaixo dessa patamar. Ao rodar modelos similares aqueles adotados pelo Banco Central, temos trajetórias de inflação comportadas mesmo com a Selic projetada de 4,25%, já que o câmbio está com baixo repasse, dada a abertura do hiato e a queda das commodities.

É, portanto, difícil acreditar que o Banco Central encerrará o ciclo em 5% na próxima reunião, com mais 50 pontos-base de corte. Estão dadas as condições para termos juros nominais abaixo de 5% ainda esse ano. Possivelmente, mais um corte adicional de 50 pontos-base, totalizando um orçamento de 200 pontos nesse ciclo de expansão da política monetária. Esse orçamento, diga-se, é condizente com inflação na meta - 4% - em 2020. Em 2019, o mais provável é que o Banco Central entregue uma inflação abaixo da meta de 4,25%.