A inflação é um problema difícil e mal compreendido. A despeito disso, qualquer cidadão tem sua definição na ponta da língua. Você pode perguntar a qualquer um e imediatamente terá a resposta: aumento de preços. Mas será que essa versão "simples" do que seja inflação é a mais correta? A dificuldade em entender o fenômeno inflacionário é uma das causas para que seu controle sofra interrupções em vários momentos da história brasileira. Inclusive no atual. Nesse post procurarei mostrar o que é e o que não é inflação. Usarei como exemplo o Brasil e os EUA para a análise econométrica. Espero que ajude estudantes de graduação, pós-graduação e demais interessados a entender o debate atual sobre inflação em nosso país.

Antes de mais nada, é preciso diferenciar duas coisas: nível geral de preços e inflação. O primeiro é uma medida acumulada do comportamento agregado dos preços de bens e serviços de uma economia em determinado período do tempo, geralmente expressa por meio de números índices. A inflação, desse modo, é a taxa de crescimento do nível geral de preços entre dois períodos distintos.

Observe que diante dessa diferenciação, a resposta aumento de preços perde clareza. O que aumenta, pergunto: o nível geral de preços ou a taxa de crescimento do nível geral de preços?

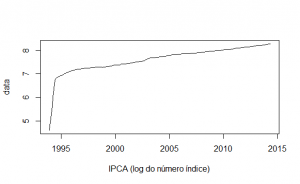

Antes de dar uma resposta para isso, eu gostaria de fazer uma análise simples tanto do nível geral de preços, quanto da inflação. Para isso, tomarei dois índices: o Índice de Preços ao Consumidor Amplo (IPCA) do Brasil e o Consumer Price Index (CPI) dos EUA. Para o primeiro, o período escolhido foi dezembro de 1993 a maio de 2014, enquanto o segundo foi janeiro de 1948 a maio de 2014. Começo com esses dois períodos maiores para o leitor ter uma ideia de alguns problemas iniciais que surgem ao lidar com dados. A começar pelo IPCA, o gráfico do log do número índice para toda a amostra considerada é colocado abaixo.

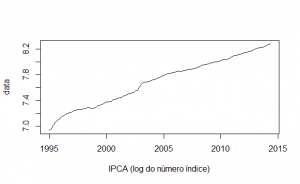

Bom, chama atenção para o início da série. Foi proposital, garanto. De janeiro a dezembro de 1994 o nível geral de preços sofreu avanço de 916,46%, o que é considerado um bom exemplo de - em qualquer lugar do mundo - hiperinflação. Em número índice, ele saiu da base 100 em dezembro de 1993 para 1016,46 em dezembro de 1994. Dito isto, eu vou retirar o ano de 1994, claramente um outlier, antes de prosseguir. O gráfico da nova amostra - de jan/95 a mai/14 - é posto abaixo.

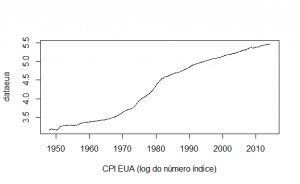

Apenas com um gráfico já se pode tirar algumas conclusões sobre a pergunta feita lá em cima. Mas não nos precipitemos. Abaixo, para efeitos de comparação, eu coloco o CPI dos EUA.

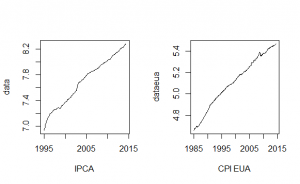

Esse gráfico simples mostra como os choques de oferta dos anos 70 (principalmente os dois choques do petróleo) afetaram - permanentemente - o nível dos preços. Como nosso objetivo aqui não é analisar essa "quebra", vamos nos concentrar no período pós-Volcker, pegando o índice a partir de janeiro de 1985. O gráfico dessa nova amostra é colocado ao lado do gráfico do IPCA brasileiro, ambos em log, abaixo.

Visualmente, leitor, mesmo que propositalmente tenhamos tomado períodos distintos para os índices, observa-se que os mesmos se comportam de maneira bastante parecida. Isto é, ambos são positivamente inclinados, mostrando, portanto, elevação ao longo do tempo. Repare que até aqui ainda não falamos nada sobre inflação, mas já podemos observar que o nível geral de preços cresce ao longo do tempo. Mesmo entre países tão distintos, como Brasil e EUA, mesmo tomando períodos igualmente diferentes. E, claro, salvaguardados períodos anómalos, como aqueles afetados por choques de oferta ou por hiperinflação.

Agora, vamos à econometria?

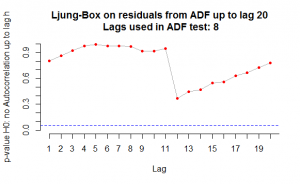

Para definir o processo estocástico subjacente às realizações do nível geral de preços dos EUA e do Brasil, vamos usar o protocolo de Pfaff (2008) sobre unit root process. Usaremos aqui o teste ADF e definiremos a quantidade de lags a ser utilizada - para evitar que a equação de teste estimada tenha seus resíduos contaminados com autocorrelação serial - pelo teste Ljung-Box. A título de exemplo, coloco abaixo o gráfico do teste Ljung-Box, que mostra que com 8 lags o teste ADF para o IPCA não apresenta autocorrelação serial.

Dito isto, começamos o protocolo definido em Pfaff (2008) pela equação completa do teste ADF, isto é, aquela que inclue drift e tendência. A saída do R para as estatísticas de teste é colocada abaixo.

Value of test-statistic is: -2.1581 5.8758 2.4851

Critical values for test statistics:

1pct 5pct 10pct

tau3 -3.99 -3.43 -3.13

phi2 6.22 4.75 4.07

phi3 8.43 6.49 5.47

Isto é, não rejeitamos a hipótese nula de que o coeficiente do componente defasado da variável dependente (z.lag.1) é nulo, representada pela estatística "tau3" - o módulo de -2.1581 é menor do que o módulo dos valores críticos de "tau3". Além disso, não rejeitamos a hipótese nula de que o coeficiente da tendência seja igual a zero (dado o coeficiente do componente defasado nulo), representado pela estatística "phi3". Em palavras outras, não se rejeita a hipótese de que o processo estocástico tem raiz unitária.

Dado isto, o protocolo contido em Pfaff (2008) indica que devemos continuar, estimando a equação apenas com drift. Para esse passo, são postas as estatísticas de teste abaixo.

Value of test-statistic is: -0.7856 6.5398

Critical values for test statistics:

1pct 5pct 10pct

tau2 -3.46 -2.88 -2.57

phi1 6.52 4.63 3.81

Ao colocar apenas o drift na equação de teste, continuamos a não rejeitar a hipótese nula de que o processo possui raiz unitária. Entretanto, rejeitamos a hipótese nula de que o coeficiente do drift seja igual a zero (dado o coeficiente do componente defasado igual a zero), representado pela estatística "phi1". Feito isto, observamos a estatística t do coeficiente do componente defasado e comparamos com a tabela normal. Ele é de -0.786, o que em módulo é menor do que os valores críticos, logo não se pode rejeitar a hipótese nula de que o mesmo é igual a zero. Analogamente, poderia-se observar o p-valor, que é de 0,43, um número claramente favorável a não rejeição de hipótese nula.

Dado o protocolo utilizado, o processo estocástico subjacente é econometricamente classificado como um passeio aleatório com drift. Para além disso, como o sinal do coeficiente do drift é positivo, o "passeio" do nível geral de preços será para valores maiores do que os observados no passado, salvo a ocorrência de algum choque aleatório. Por isso, o formato do gráfico do índice de preços mostra uma tendência determinística positiva, com a inclinação sendo dada pela coeficiente do drift.

Dado que o processo possui raiz unitária, sendo classificado como um passeio aleatório com drift, ele é não estacionário. Isto é, tanto a sua média (dada a presença do drift) quanto sua variância se modificam ao longo do tempo. Talvez por apresentar uma tendência de aumento ao longo do tempo haja muita confusão entre inflação e nível geral de preços. Ademais, essa é a razão técnica para o sentimento corriqueiro de que há 10 anos, 100 reais comprava muito mais do que compra hoje. Afinal, entre junho/2004 e maio/2014 o nível geral de preços avançou mais de 70% - e os salários, quanto avançaram?

Para o CPI dos EUA, a título de comparação, os resultados dos mesmos testes feitos acima são similares, como podem ser visto nos dados da equação com tendência e drift e apenas com drift, relacionados abaixo. Isto é, o CPI norte-americano também pode ser classificado como um passeio aleatório com drift.

Value of test-statistic is: -1.4591 13.0689 4.3204

Critical values for test statistics:

1pct 5pct 10pct

tau3 -3.98 -3.42 -3.13

phi2 6.15 4.71 4.05

phi3 8.34 6.30 5.36

Value of test-statistic is: -2.7051 18.9273

Critical values for test statistics:

1pct 5pct 10pct

tau2 -3.44 -2.87 -2.57

phi1 6.47 4.61 3.79

Agora, vamos falar de inflação?

Vimos até aqui que o nível geral de preços possui uma clara tendência de aumento ao longo do tempo. Significa dizer que tanto a sua média quanto a sua variância são função do tempo. Isso, entretanto, não é suficiente. Afinal, aumentos de 4% ao mês são diferentes de 0,4%, não é mesmo? É aí que entra o que conhecemos como inflação.

Inflação, em uma definição livre, é um aumento persistente, generalizado e assincrônico de preços. Isto é, quando a maioria dos preços de uma economia se eleva, durante tempo suficientemente prolongado e sem demonstrar uma sincronia entre si - enquanto a tomate aumenta 10% em um mês, a tarifa de energia pode cair 9%.

Essa definição livre nos permite perceber a dificuldade que é lidar com o processo inflacionário. Afinal, é uma variável macroeconômica que agrega diversas decisões de consumo e produção, tratadas no nível microeconômico. O aumento do preço dos alimentos, desse modo, não pode ser considerado, de forma isolada, como inflação: ele geralmente está associado a questões climáticas, que momentaneamente reduzem a oferta desses produtos. Tão logo o problema se dissipe, os preços voltam ao normal.

É justamente por isso, por essa dinâmica generalizada do processo inflacionário, que a sua causa deve ser comum. Trocando em miúdos: não existe uma tipologia da inflação, como parecem querer nos fazer crer alguns economistas heterodoxos.

Vamos à pratica: ou à estacionariedade conquistada à duras penas...

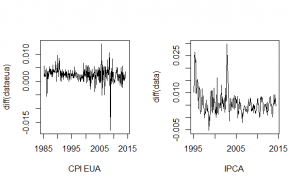

Bom, nós definimos a inflação como a taxa de crescimento do nível geral de preços, então nada mais natural do que retirar um do outro. Desse modo, aplicamos à série do log do número índice do IPCA e do CPI EUA o operador de diferença, retirando assim a taxa de crescimento mensal do nível geral de preços ou inflação mensal. Os gráficos são mostrados abaixo.

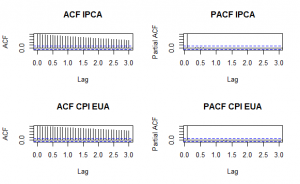

Completamente diferente não é mesmo? A inflação mensal mais parece um eletrocardiograma, oscilando em torno de uma média constante - à exceção, de períodos com choques ou, nesse caso específico, da desinflação da economia brasileira entre 1994 e 1998. Além disso, é um processo com memória, o que corriqueiramente é chamado de inércia e que tecnicamente pode ser classificado como um processo auto-regressivo, como mostram os correlogramas plotados abaixo.

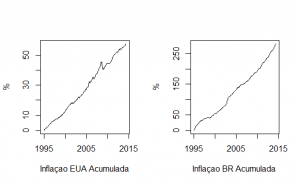

E aqui, novamente, observe que para diferentes países, o mesmo comportamento persiste. Isto é, o primeiro lag é significativo tanto para explicar a inflação corrente do Brasil quanto dos EUA. A diferença entre os dois países fica apenas na "amplitude" da variação, isto é, enquanto a média das variações mensais do IPCA é de 0,47%, a do CPI dos EUA é de 0,19% - para o período de jan/95 a mai/14. Isso, claro, tem implicações ao longo do tempo. Se a taxa de crescimento mensal do nível geral de preços no Brasil é maior do que nos EUA, é imediato que a inflação acumulada em determinado período será maior aqui do que lá. O gráfico abaixo ilustra a inflação acumulada a cada nova observação.

Sim, você não leu errado. Enquanto a inflação acumulada de jan/95 a mai/14 é de quase 60% nos EUA, ela é de mais de 280% no Brasil. Ou seja, 4,6 vezes maior...

Para confirmar que a inflação, retirada do nível geral de preços, é um processo estacionário, precisamos realizar o mesmo procedimento feito acima, retirado de Pfaff (2008). As estatísticas de teste da equação com tendência e drift são colocadas abaixo.

Value of test-statistic is: -4.0447 5.8916 8.7019

Critical values for test statistics:

1pct 5pct 10pct

tau3 -3.99 -3.43 -3.13

phi2 6.22 4.75 4.07

phi3 8.43 6.49 5.47

A hipótese nula de raiz unitária é rejeitada, dado que |-4.0447| é maior do que o módulo dos valores críticos da estatística "tau3". O mesmo ocorre para as estatísticas do CPI dos EUA:

Value of test-statistic is: -5.9877 11.9524 17.9275

Critical values for test statistics:

1pct 5pct 10pct

tau3 -3.98 -3.42 -3.13

phi2 6.15 4.71 4.05

phi3 8.34 6.30 5.36

A inflação brasileira, desse modo, é um processo estacionário. Em períodos, claro, de expectativas ancoradas pela correta condução da política econômica. A condução equivocada da política econômica, afinal, destrói sequencialmente o mecanismo de preço, fazendo com que o mesmo deixe de ser um sinalizador do que ocorre com oferta e demanda; daí, sim, a inflação deixa de ser estacionária e pode emendar uma trajetória explosiva - em que, grosso modo, os choques não se dissipam. Em tempos normais, entretanto, choques de oferta ou de demanda podem afetar sua trajetória, mas tão logo os mesmos sejam dissipados, a inflação é um processo que retorna à média. Basicamente porque a política econômica consegue ancorar as expectativas dos agentes. Acaso não consiga, acontece o que aconteceu no período imediatamente anterior ao plano Real...

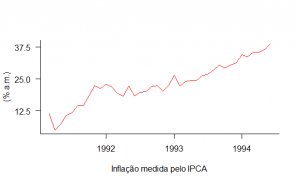

Para nunca se esquecer...

O gráfico acima é um daqueles para nunca esquecer. Nele está sublinhado o período de 1991 a junho de 1994, véspera da inauguração oficial do Real. Claramente, nós temos um processo não estacionário - que você pode facilmente verificar com os testes feitos acima. Ele, inclusive, deveria ser apresentado em qualquer introdução de qualquer curso de economia monetária no Brasil...

Antes de terminar, gostaria de alertar o leitor sobre a volta das teorias alternativas sobre inflação. A inflação é um aumento persistente, generalizado e assincrônico de preços, causado pela má condução da política econômica, em especial da política monetária. Infelizmente, nos últimos tempos temos assistido a um profundo desconhecimento do que seja inflação. Alega-se, por exemplo, que é possível manter uma "inflação alta, mas estável". Esse, em geral, é o primeiro passo para sair de um processo estacionário para outro, explosivo, como mostrado no último gráfico.

Em assim sendo, inflação é um problema sem cura, mas com tratamento. Seu melhor remédio é a existência de uma política monetária bem conduzida, preocupada com a ancoragem das expectativas. Ademais, gastos do governo crescendo de acordo com o crescimento do produto é também um ponto importante para manter a política fiscal neutra em tempos de paz. Tentar conduzir a política econômica de forma irresponsável é o caminho mais curto para transformar a inflação em um processo não estacionário. Espero que essas breves linhas ajudem a pensar a respeito... 🙂