O termo "Regra de Bolso" pode ser entendido como um regra prática, basicamente um método aproximado para fazer algo, baseado na experiência prática. A Regra de Taylor propõe-se a ser utilizada com este intuito, visando determinar a taxa de juros básica da economia, usando um subconjunto da informação necessária para uma regra ótima do instrumento de política monetária. Neste artigo, veremos como podemos criar a Regra de Taylor facilmente usando o Python, tomando como base dados da economia brasileira.

A Regra de Taylor, também conhecida como Regra da Taxa de Juros de Taylor, é uma fórmula usada para prever a taxa de juros de um banco central com base em vários fatores econômicos. Portanto, é uma ferramenta muito importante para a tomada de decisões da autoridade monetária.

A regra é simples, no sentido de que não necessita de muitas informações, diferente de uma regra ótima para a instrumentalização da política monetária, que necessita de diversas informações e modelos muito bem calibrados.

Nessa regra simples os coeficientes são ad hoc, baseados na experiência e qualificação do banco central, de forma que não refletem comportamentos tidos como ótimos.

Criada pelo Economista John B. Taylor, a regra relaciona a taxa de juros determinada pelo banco central com as condições econômicas, especificamente os desvios da inflação e a meta de inflação e o hiato entre o produto real e produto potencial.

A diferença da regra ótima, na regra de Taylor o instrumento de política depende de variáveis endógenas e a regra de Taylor não é solução de um problema de política monetária. Este aspecto deve ser levado em conta ao fazer a estimação empírica da regra. A regra de Taylor pode ser tratada como uma regra com realimentação (feedback rule).

Aprenda a coletar, processar, analisar e modelar dados macroeconômicos no curso de Macroeconometria usando o Python.

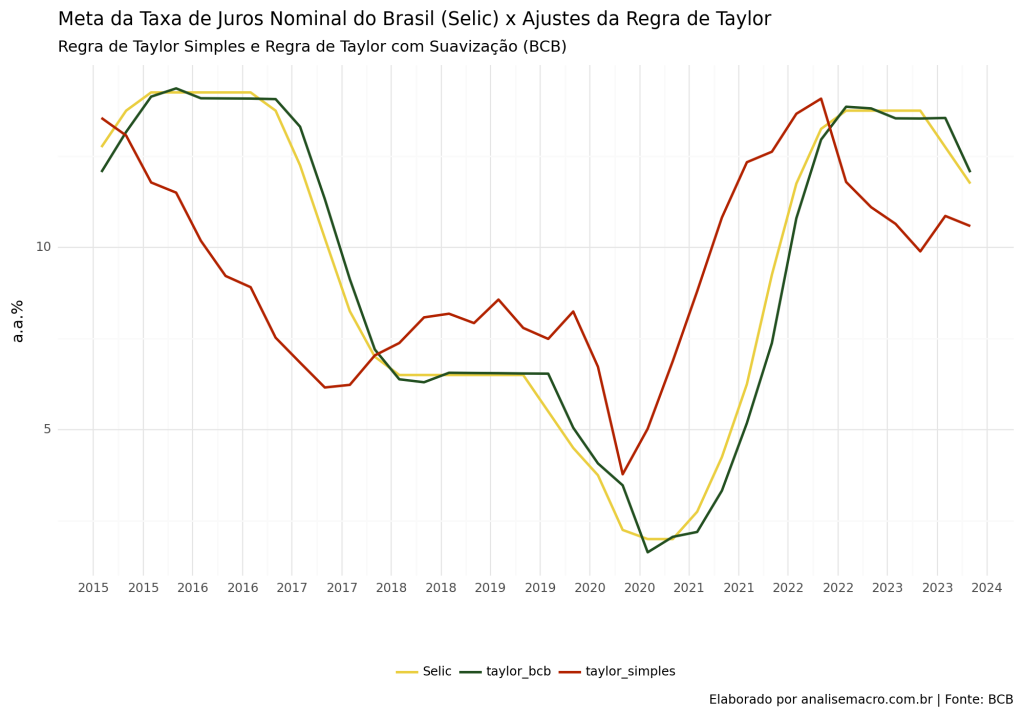

A regra proposta nos moldes por Taylor sofreu diversas alterações ao longo do tempo, diferenciando-se em diversas formas e aspectos, para diferentes finalidades. No presente artigo, iremos analisar duas formas: uma regra simples, nos moldes originais propostos por Taylor; e uma regra que leva em consideração termos de suavização com um componente autoregressivo da taxa de juros, além disso, há a adição de um termo de juro real neutro variante no tempo:

Temos então a primeira equação:

Em que representa a meta da taxa de juros nominal,

os desvios da inflação em relação a meta,

o hiato do produto (diferença entre o produto real e produto potencial), por fim, temos

representando os choques. Aqui a constante

representa o taxa de juro neutra invariante no tempo.

A segunda equação estabelece mais estrutura para a regra:

Em que representa a taxa de juros real neutra variante no tempo.

e

referem-se a coeficientes que visam ser uma suavização para o tempo de resposta da diretoria do banco central, bem como prevenir autocorrelação nos resíduos. Importante dizer que para garantir a convergência desses termos autoregressivos é necessário que a soma dos termos seja inferior a 1.

Os dados utilizados referem-se:

- Taxa de juros - Meta Selic definida pelo Copom - Freq. diária - Unid. % a.a.

- Índice nacional de preços ao consumidor-amplo (IPCA) Var. % mensal

- Meta para a inflação - CMN - Freq. anual - %

- Hiato do Produto criado pelo BCB, obtido pelo Relatório de Inflação.

- Juro Neutro: Expectativa da taxa Selic ao longo de uma horizonte de quatro anos à frente, desinflacionada pela expectativa de variação do IPCA para o mesmo período, ambas obtidas pela pesquisa Focus. Do resultado, aplica-se o Filtro HP para suavizar a série.

O coeficientes são estimados via OLS. Os dados que não se referem a frequência trimestral são transformados para a utilização do modelo.

Quer aprender mais?

Clique aqui para fazer seu cadastro no Boletim AM e baixar o código que produziu este exercício, além de receber novos exercícios com exemplos reais de análise de dados envolvendo as áreas de Data Science, Econometria, Machine Learning, Macroeconomia Aplicada, Finanças Quantitativas e Políticas Públicas diretamente em seu e-mail.