[et_pb_section admin_label="section"][et_pb_row admin_label="row"][et_pb_column type="4_4"][et_pb_text admin_label="Texto" background_layout="light" text_orientation="justified" text_font="Verdana||||" text_font_size="18" use_border_color="off" border_color="#ffffff" border_style="solid"]

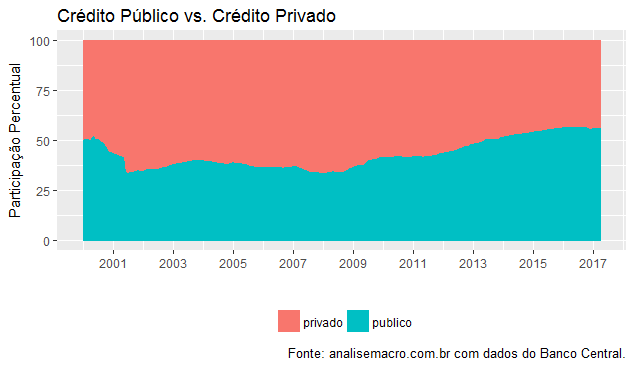

Os últimos anos marcaram uma expansão muito grande do crédito público no país. Em particular, os empréstimos associados ao Banco Nacional de Desenvolvimento Econômico e Social (BNDES). Como temos visto em horário nobre, a concessão desse tipo de crédito não envolve, necessariamente, uma decisão técnica, mas por vezes questões políticas. Além disso, a ele estão associadas taxas de juros subsidiadas, que não respondem a mudanças na taxa básica de juros. Com efeito, o aumento da sua participação no crédito total acaba por entupir o canal de crédito, fazendo com que o Banco Central tenha que aumentar mais os juros para atingir a inflação.

Na 32ª edição do Clube do Código, nós atualizamos um breve exercício que relaciona a expansão do crédito público à perda de eficiência da política monetária brasileira publicado no Blog da Análise Macro.

Crédito vs. Juros Reais

No exercício que publicamos no Blog da Análise Macro, nós decompomos a parte do crédito que reage à taxa de juros e outra que não reage. Para tal, nos baseamos na equação de de Bolle (2010):

(1)

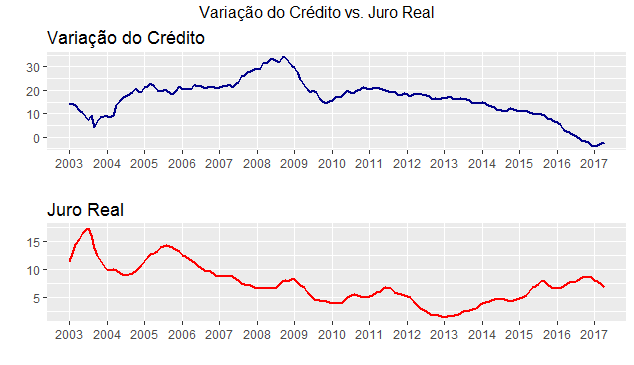

onde é a variação acumulada em 12 meses do estoque de crédito e

é o juro real obtido pela taxa Selic deflacionada pela expectativa de inflação para os próximos 12 meses. Desse modo, temos o crédito decomposto em duas partes: uma que é sensível aos juros reais e outro que não é (a constante). Abaixo, pegamos as séries que vamos utilizar para estimar (1) e tratamos as mesmas. A amostra que utilizaremos vai de janeiro de 2003 a abril de 2017.

# Crédito

privado = BETS.get(2043)

publico = BETS.get(2007)

credito = privado+publico

# Variação do Crédito

dcredito = (credito/lag(credito,-12)-1)*100

# Juros Reais

expectativa = ts(read.csv2('expectativa.csv', se=';', dec=',')[,-1],

start=c(2001,11), freq=12)

selic = BETS.get(4189)

juroreal = (((1+(selic/100))/(1+(expectativa/100)))-1)*100

# Dados

data = ts.intersect(dcredito, juroreal)

data = window(data, start=c(2003,01))

Os gráficos das séries são colocados abaixo.

Lidando com séries não estacionárias

As séries do juro real e da variação do crédito não são estacionárias em nível, como pode ser visto no apêndice do exercício. Com efeito, ao estimar (1) podemos incorrer em resultados espúrios. Para ilustrar, considere o exposto em Verbeek (2012). Suponha duas variáveis aleatórias e

caracterizadas por um passeio aleatório. Podemos representá-las como

(2)

onde . Nesses termos, se estimamos o modelo dado por

(3)

teremos, de modo geral, um relativamente alto e um

estatisticamente significativo. Esse tipo de situação é classificada na literatura como regressão espúria, isto é, o caso onde duas séries não estacionárias estão relacionadas apenas pelo fato de ambas conterem uma tendência.

Uma exceção ao caso de regressão espúria vem à tona quando dois processos aleatórios compartilham a mesma tendência estocástica (Enders, 2009). Para ilustrar, considere, como Verbeek (2012), duas séries integradas de ordem 1, e

, como as vistas em (2) e suponha que exista uma relação linear entre elas, dada por

. Isso implica no fato de existir algum valor de

tal que

seja integrado de ordem zero, mesmo com as séries originais sendo ambas não estacionárias. Nesses casos, diz-se que as séries são cointegradas e as mesmas compartilham a mesma tendência.

Sendo um pouco mais formal, com base em Pfaff (2008), a ideia por trás do conceito de cointegração é encontrar uma combinação linear entre duas variáveis de tal sorte que isso leve a uma variável de menor ordem de integração. Isto é, os elementos do vetor

são ditos cointegrados de ordem

, denominado por

, se todos os elementos de

são

e o vetor

existe tal que

, onde

. O vetor

é então chamado cointegrante. Nesse contexto, se o juro real e a variação do crédito forem cointegradas, a regressão de uma contra a outra não será espúria, de modo que podemos confiar nos coeficientes estimados.

Estimando o modelo para a amostra total

Como mostramos no exercício do Clube do Código, esse parece ser o caso. Desse modo, podemos proceder a estimação de (1) por Mínimos Quadrados Ordinários. A tabela abaixo traz os dados, considerando toda a amostra disponível.

| Dependent variable: | |

| dcredito | |

| juroreal | -0.093 |

| (0.174) | |

| Constant | 17.181*** |

| (1.417) | |

| Observations | 172 |

| R2 | 0.002 |

| Adjusted R2 | -0.004 |

| Residual Std. Error | 8.102 (df = 170) |

| F Statistic | 0.283 (df = 1; 170) |

| Note: | *p<0.1; **p<0.05; ***p<0.01 |

Observe que o é próximo a zero. O resultado é frustrante, não é mesmo? Ao rodar a regressão para todo o período, nada se pode inferir sobre o comportamento da variação do crédito. Diante disso, e tendo em vista o avanço do crédito público que ilustramos acima, rodamos na seção seguinte a regressão até 2008, apenas para entender se os resultados frustrantes se manteriam ou, de outra forma, conseguiríamos um quadro melhor.

Estimando o modelo com uma subamostra

Abaixo, então, estimamos (1) para uma subamostra, isto é, de janeiro de 2003 a dezembro de 2008. A tabela a seguir resume os resultados.

| Dependent variable: | |

| dcredito | |

| juroreal | -1.824*** |

| (0.224) | |

| Constant | 39.519*** |

| (2.425) | |

| Observations | 72 |

| R2 | 0.486 |

| Adjusted R2 | 0.479 |

| Residual Std. Error | 5.386 (df = 70) |

| F Statistic | 66.160*** (df = 1; 70) |

| Note: | *p<0.1; **p<0.05; ***p<0.01 |

Os resultados são bem distintos. Observe que o aumento de um ponto percentual no juro real ex-ante reduz a variação do crédito em 1,82 p.p., o que é condizente com a teoria econômica. Em outras palavras, o aumento do crédito público, notadamente via a expansão do BNDES, causou uma perda de eficiência da política monetária, como podemos ver pela estimação de (1) para toda a amostra disponível.

Rolling Regression

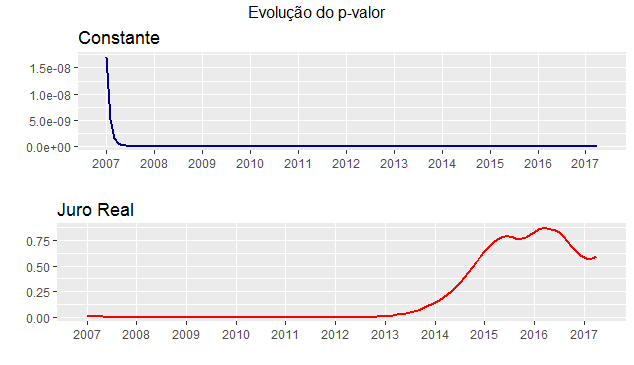

Para tornar a nossa compreensão sobre a relação entre variação do crédito total e juros reais melhor, uma última etapa do exercício compreende fazer a estimação recursiva, de modo a captar a evolução da relação. Começamos com uma amostra contendo 48 observações e vamos acrescentando cada nova observação à estimação. Com efeito, temos a evolução tanto da constante quanto dos juros reais. Mostramos abaixo o p-valor dos mesmos, de modo que o leitor passa a ter uma noção sobre quando os juros reais passaram a não se mais estatisticamente significativos.

A evolução do p-valor mostra que a partir do final de 2013 o coeficiente dos juros reais passa a não ser mais estatisticamente significativo para explicar a variação do crédito total em 12 meses. Em outras palavras, temos uma evidência de que o aumento da participação do crédito público no crédito total reduziu a eficiência da política monetária. Ou, em outras palavras, o canal de crédito passou a responder menos a mudanças na taxa básica de juros.

Discussões Finais

Certamente, esse exercício simples não deve ser encarada como evidência definitiva, mas pode motivar estudos mais elaborados sobre o assunto. Dada a relevância do tema, é importante que mais e mais economistas se envolvam na questão. E, para terminar, uma provocação: o seu economista favorito, que defendeu a expansão do BNDES nos últimos anos, o que pensa sobre o aumento de juros para controlar a inflação? Mais BNDES para alguns implica, como vimos, em mais juros para todos.

__________________________________________________

de Bolle, M. O Retorno do Crédito público. Carta Econômica Galanto, (310), 2010.

Enders, W. Applied Econometric Times Series. Wiley Series in Probability and Statistics. Wiley, 2009.

Pfaff, B. Analysis of integrated and cointegrated time series with R. Springer, New York, second edition, 2008.

Verbeek, M. A Guide to Modern Econometrics. Editora Wiley, 2012.

[/et_pb_text][/et_pb_column][/et_pb_row][et_pb_row admin_label="Linha"][et_pb_column type="1_3"][et_pb_button admin_label="Botão" button_url="https://analisemacro.com.br/cursos-de-r/introducao-ao-r/" url_new_window="off" button_text="Conheça o Curso de Introdução ao R " button_alignment="center" background_layout="light" custom_button="off" button_letter_spacing="0" button_use_icon="default" button_icon_placement="right" button_on_hover="on" button_letter_spacing_hover="0"] [/et_pb_button][/et_pb_column][et_pb_column type="1_3"][et_pb_button admin_label="Botão" button_url="https://analisemacro.com.br/cursos-de-r/macroeconometria/" url_new_window="off" button_text="Conheça o Curso de Macroeconometria usando o R " button_alignment="center" background_layout="light" custom_button="off" button_letter_spacing="0" button_use_icon="default" button_icon_placement="right" button_on_hover="on" button_letter_spacing_hover="0"] [/et_pb_button][/et_pb_column][et_pb_column type="1_3"][et_pb_button admin_label="Botão" button_url="https://analisemacro.com.br/clube-do-codigo/" url_new_window="off" button_text="Conheça o Clube do Código" button_alignment="center" background_layout="light" custom_button="off" button_letter_spacing="0" button_use_icon="default" button_icon_placement="right" button_on_hover="on" button_letter_spacing_hover="0"] [/et_pb_button][/et_pb_column][/et_pb_row][/et_pb_section]