Como o Banco Central, e uma parte especifica de economista pensam sobre os fenômenos econômicos? Como realizam interpretações e tomam decisões baseadas em equações que simplificam a realidade? Vamos entender neste post como é o funcionamento do modelo básico novo-keynesiano.

Os economistas pensam com modelos

Os macroeconomistas procuram entender fenômenos econômicos específicos por meio da formulação de modelos, representações simplificadas da realidade. A construção desses modelos envolve, segundo Hermann (2004):

1. A formulação das hipóteses básicas de funcionamento da economia;

2. A formulação das hipóteses de comportamento dos agentes econômicos, dado algum critério de racionalidade;

3. A especificação das características do mercado do qual fazem parte as variáveis relevantes.

Contemporaneamente, os modelos macroeconômicos são todos eles expressos em termos matemáticos. Para ilustrar, considere a famosa função Consumo abaixo:

(1)

Onde é a variável endógena do modelo,

é uma constante,

é um parâmetro e

é a variável exógena. Nesses termos, o modelo é dito determinístico, posto que dados valores para

, para o parâmetro e para a constante é possível inferir perfeitamente valores para

.

De outra forma, podemos considerar um modelo estocástico, adicionando um termo de erro a equação 1, como abaixo:

(2)

Onde segue uma distribuição normal com média nula e variância constante. Nesses termos, mesmo com valores conhecidos de

,

e

, tudo o que podemos ter com o modelo é uma aproximação dos valores de

.

Modelos macroeconômicos no âmbito do Banco Central do Brasil

Modelos são importantes para simplificar relações entre variáveis, deixando ao largo tudo aquilo que não importa. No âmbito do regime de metas para inflação, em vigor no Brasil desde 1999, a modelagem e previsão de variáveis macroeconômicas torna-se fundamental para uma correta condução da política monetária. Isto porque, uma vez que existem defasagens entre mudanças no instrumento de política e o seu efeito sobre os preços, bem como a estrutura econômica está sempre sujeita a inúmeros choques, é preciso que o policymaker atue sempre de forma forward-looking, evitando assim grandes desvios da inflação em relação à meta.

É louvável, nesse contexto, o esforço que o Banco Central do Brasil (BCB) tem feito desde a implementação do regime para não apenas construir modelos macroeconômicos como também torná-los públicos, através da publicação sistemática de suas metodologias - ainda que de forma imperfeita (para uma referência geral sobre esses modelos, ver Lima, Araujo, e Costa e Silva (2010)). Entre os modelos atualmente adotados pelo BCB, destacam-se, pelo grau de complexidade:

- Indicadores antecedentes e núcleos de inflação;

- Modelos de Vetores Autorregressivos (VAR);

- Modelos semiestruturais pequenos;

- Modelo semiestrutural médio (PAGODE);

- Modelo microfundamentado de médio porte (SAMBA) (SAMBA é acrônimo de Stochastic Analysis Model with a Bayesian Approach.

Indicadores antecedentes e núcleos de inflação são modelos puramente estatísticos, utilizados pelo BCB para a análise de conjuntura de curto prazo. Em particular, a distância entre a inflação efetiva e seu núcleo serve para verificar o impacto de determinado choque sobre os preços. A reação da autoridade monetária nesse caso serve para minimizar efeitos secundários do choque, isto é, efeitos sobre outros preços.

Imagine que uma quebra de safra cause em determinado ano um aumento dos alimentos in natura. Esse aumento pode ser repassado para outros preços, como alimentação fora de casa, por exemplo, sendo classificado assim como um efeito secundário do choque inicial.

Os modelos autorregressivos multivariados, vetores autorregressivos (VAR), ficaram famosos na literatura a partir do trabalho seminal de \cite{sims}, Nesses modelos, a teoria econômica se resume à escolha de variáveis e o número de defasagens. Têm sido amplamente utilizados pelos bancos centrais dado seu elevado poder de previsão da inflação no curto prazo. Sobre esses modelos, ver os boxes do Relatório de Inflação de junho de 2004, março de 2008, junho de 2010 e setembro de 2012.

Além desses, o BCB busca construir modelos que procuram reproduzir a estrutura da economia brasileira. Desses modelos, por exemplo, é possível estimar defasagens no efeito de mudanças no instrumento de política sobre os preços. Eles se diferenciam pelo grau de complexidade, indo de pequenos modelos semiestruturais, com poucas equações até modelos DSGE. (Acrônimo para Dynamic Stochastic General Equilibrium).

O modelo macroeconômico básico

Destacamos aqui, entre os modelos utilizados pelo BCB, o modelo semiestrutural de pequeno porte. A partir da década de 1990, a macroeconomia repousou naquilo que ficaria conhecido como nova síntese neoclássica ou novo consenso macroeconômico. Uma das implicações desse consenso foi a construção de pequenos modelos estruturais para analisar os impactos da política econômica, em particular da política monetária. Os principais pontos desses modelos são:

- A inflação depende da taxa de juros real;

- a taxa de juros básica nominal é o instrumento de política;

- Existem mecanismos de transmissão nas decisões de política econômica;

- Os modelos contém, de forma geral, uma curva IS, uma Curva de Phillips e uma Função de Perda Social;

- As expectativas dos agentes podem ser do tipo backward-looking ou forward-looking;

- Existem defasagens no mecanismo de transmissão.

O novo consenso é classificado como novo-keynesiano, na medida em que admite subequilíbrios no curto prazo derivados de falhas de mercado. Em outras palavras, o hiato do produto pode ser diferente de zero no curto prazo.

O modelo básico do BCB, que busca captar os mecanismos de transmissão das decisões de política monetária, bem como as defasagens aí envolvidas, pode ser visto em Bogdanski, Tombini, e Werlang (2000). Ele é composto por:

- uma Curva IS, representando o lado da demanda;

- uma Curva de Phillips, representando o lado da oferta;

- uma Condição de Paridade descoberta da taxa de juros, representando o contato com o setor externo;

- uma regra de Taylor, representando as decisões de política monetária.

Curva IS

A Curva IS pode ser representada como abaixo:

(3)

Onde é o hiato do produto (diferença entre o PIB efetivo e o PIB potencial),

é a taxa de juros nominal,

é a expectativa em

para a inflação em

,

é a taxa de juros neutra,

é a taxa de câmbio real,

representa as necessidades de financiamento do setor público e

é um choque de demanda.

Curva de Phillips

A Curva de Phillips é representada por:

(4)

Onde é a inflação,

é a primeira diferença da taxa de câmbio nominal e

é um choque de oferta.

Condição de Paridade

A condição de paridade é dada por:

(5)

Onde representa o diferencial de juros,

é o prêmio de risco e

é um choque externo.

Regra de Taylor

Por fim, o Banco Central segue uma regra de taylor como:

(6)

Onde é uma meta de inflação e

é um ruído branco.

Exemplo de escolha do Banco Central

Nesses termos, suponha que o Banco Central reduza a taxa básica de juros. Qual o efeito dessa redução sobre a economia?

Se a redução da taxa de juros nominal for suficiente para tornar a diferença entre a taxa de juros real e a taxa de juros neutra negativa, o efeito passa a ser positivo sobre o hiato do produto, expresso na Curva IS. Uma taxa de juros nominal menor implica em um diferencial de juros (taxa de juros doméstica menos a taxa de juros externa) menor, contribuindo para desvalorizar a taxa de câmbio nominal. Se essa desvalorização nominal implicar em desvalorização real, há ainda um efeito sobre as exportações líquidas, contribuindo para pressionar positivamente o hiato do produto. Por fim, a inflação é afetada pelo hiato do produto e pela desvalorização nominal da taxa de câmbio, via Curva de Phillips. Em outras palavras, reduções na taxa básica de juros têm implicações sobre o nível de atividade e, consequentemente, sobre a inflação.

Um ponto importante na equação 4 é que que a inflação também é afetada pelas expectativas dos agentes. Há diversas formas de modelar como os agentes formam suas expectativas em relação a alguma variável macroeconômica. Por aqui, entretanto, basta supor que os agentes reagem ao sinal emitido pelo Banco Central, seja por meio de suas ações efetivas de política monetária, seja por sua comunicação com o público. Nesses termos, uma política monetária transparente, que comunica adequadamente sua estratégia para fazer a inflação convergir para a meta, contribui para manter as expectativas ancoradas.

De outra forma, quando o Banco Central é errático na sua comunicação com o público, modificando constantemente sua estratégia de política monetária, isso contribui para tornar as expectativas mais voláteis e sensíveis a choques de oferta. Outra questão interessante aqui é sobre o que o hiato do produto representa. Em termos simples, ele expressa uma medida global de ociosidade da economia. A ideia é que quanto menos ociosa for a economia, maior será a pressão inflacionária. Isso é também captado na equação 4 pelo coeficiente .

Com esse modelo básico em mente, é possível interpretar como mudanças em uma determinada variável afetam outras, bem como o mecanismo pelo qual a política econômica pode afetar o nível de atividade.

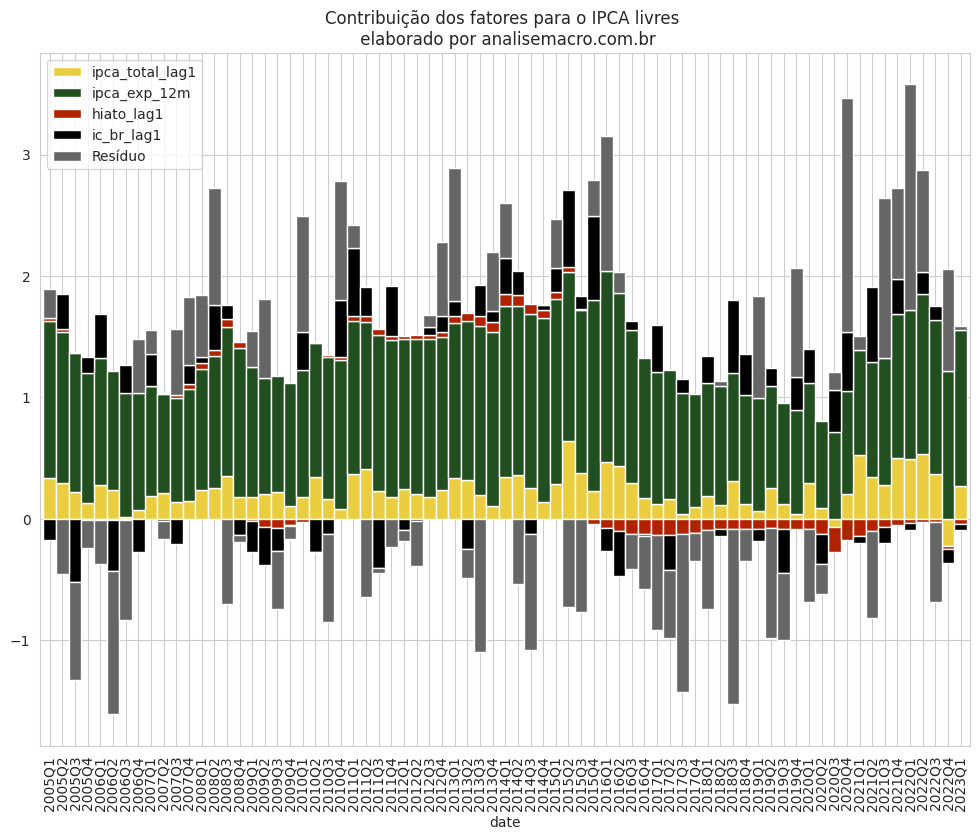

Veja como exemplo o gráfico abaixo, temos a contribuição de cada variável na inflação (em periodicidade trimestral), baseando-se numa Curva de Phillips.

Para obter todo o código do processo de criação do gráfico abaixo, faça parte do Clube AM, o repositório de códigos da Análise Macro, contendo exercícios semanais.