Minhas conversas com economistas nas últimas semanas têm acabado quase sempre no tema da dominância fiscal. Ainda que seja uma espécie de o cenário pessimista, para todos eles, ao olharmos para as perspectivas futuras do país, é preciso pensar um pouco sobre o assunto. Mas o que é dominância fiscal? A trajetória das finanças públicas nos levará para essa situação? Ou já estamos próximos? Pior: já estamos nela? Para abordar essas e outras questões, vou começar aqui uma brevíssima série sobre a situação fiscal brasileira usando o ![]() . É particularmente interessante para quem quer olhar os dados fiscais, mas não sabe muito bem como. E, claro, para quem gosta de tratar e analisar dados usando o

. É particularmente interessante para quem quer olhar os dados fiscais, mas não sabe muito bem como. E, claro, para quem gosta de tratar e analisar dados usando o ![]() , pode ter nesse post uma pequena amostra do que vemos no nosso curso de Introdução ao

, pode ter nesse post uma pequena amostra do que vemos no nosso curso de Introdução ao ![]() com aplicações em Análise de Conjuntura. Estamos rumo à dominância fiscal? É o que vamos tentar descobrir!

com aplicações em Análise de Conjuntura. Estamos rumo à dominância fiscal? É o que vamos tentar descobrir!

O que é dominância fiscal?

A última vez que o Brasil flertou com a ideia de dominância fiscal foi em 2002, com a iminente vitória do então candidato a presidente, Luís Inácio Lula da Silva. Naquela época, a composição da dívida pública era bastante diferente da atual, com uma boa parte dela sendo atrelada ao câmbio. Com o overshooting do câmbio, para além de 4 R$/US$, a dívida disparou, o que causou uma preocupação imediata com o tema da dominância fiscal. Mas o que seria isso, afinal?

A ideia básica contida na dominância fiscal é que se a dívida pública se encontra em uma trajetória instável, isto é, aumenta muito o risco de default [calote], então não é possível utilizar a política monetária para controlar a inflação. De forma mais abrangente, as finanças públicas dominam o organismo econômico, de modo que o mesmo fica paralisado, frente à possibilidade de default.

Em relação ao episódio brasileiro de 2002, Blanchard (2004) é frequentemente citado na literatura. Em condições normais, um aumento da taxa de juros real atrai capitais estrangeiros, o que valoriza a taxa de câmbio, reduzindo por fim a inflação pelo canal externo. Em condições de dominância fiscal, por outro lado, aumentos na taxa de juros real elevam a probabilidade de default da dívida pública, o que afugenta capitais estrangeiros, desvalorizando o câmbio, fazendo elevar, portanto, a inflação. Sobre esse aspecto específico, como estamos?

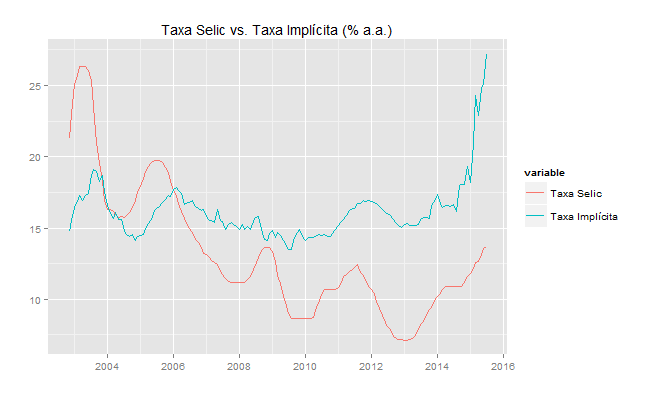

O leitor deve ter consciência que estamos vivendo um período de desinflação da economia brasileira. Em outras palavras, o Banco Central acabou de encerrar um longo processo de aumento da taxa de juros nominal, levando-a para 14,25% a.a. Em termos reais, a taxa se encontra próxima a 8,5% a.a., o que configura a política monetária como sendo contracionista, como pode ser visto no gráfico abaixo.

Essa tentativa de controle da inflação por parte da política monetária tem, claro, efeitos fiscais, dado que a taxa de juros básica [a Selic] serve também como um dos indexadores da dívida pública brasileira. Mas é preciso qualificar essa passagem, para não ser seduzido pela ideia equivocada que o Banco Central é quem causa o descontrole das finanças públicas. Vamos começar nossa brevíssima série por aí.

Organizando as ideias

O resultado considerado como dominância fiscal, em que o uso da política monetária para conter a inflação acaba potencializando o risco de default da dívida pública, é dependente, como observa Blanchard (2004), do prêmio de risco cobrado pelos agentes, do nível inicial da dívida, do grau de exposição à moeda estrangeira, etc. Em particular, para o caso brasileiro, a Selic é apenas um dos indexadores da dívida pública, logo para verificar melhor seu custo de financiamento, é preciso ter acesso à taxa implícita de juros, uma média ponderada de todos os indexadores.

Esse dado pode ser acessado naquelas tabelas especiais do Banco Central, com o nome de Taxa de Juros implícita. De posse dessa planilha, podemos importar a mesma para ![]() com o código abaixo.

com o código abaixo.

library(XLConnect)

########## IMPORTAR DADOS

dados <- loadWorkbook("Tximplp.xls")

juros <- readWorksheet(dados, sheet = "taxa acum. em doze meses",

header = TRUE,

colTypes = 'numeric')

Feito isto, o leitor terá que tratar os dados, de forma que ele possa ser analisado a posteriori. Isso é feito com o código abaixo.

######### Tratar DADOS implicita <- t(juros12[-c(1:8),-c(1:2)]) implicita <- ts(implicita, start=c(2002,11), freq=12) colnames(implicita) <- c(1:26) implicita <- implicita[,-c(6,9,14,18,26)]

Agora, estamos prontos para ver a relação, via um gráfico, entre a taxa básica de juros [Selic] e a taxa de juros implícita que incide sobre a dívida líquida. Isso é feito com o código abaixo.

library(ggfortify)

####################################################################

##################### Selic vs. Taxa Implícita #####################

selic <- Quandl('BCB/4189', start_date = '2002-11-01',

end_date = '2015-07-31', type='ts')

taxas <- cbind(selic, implicita[,1])

colnames(taxas) <- c('Taxa Selic', 'Taxa Implícita')

autoplot(taxas, facets = F,

main = 'Taxa Selic vs. Taxa Implícita (% a.a.)')

Fica explícito no gráfico que a taxa implícita da dívida é bem mais elevada do que a taxa básica de juros, a Selic. Enquanto esta encontra-se na casa de 13,69% a.a. em julho [Selic efetiva], a implícita encontrava-se em 27,20% a.a. Ademais, é possível verificar que a taxa implícita disparou desde o final de 2014. Ainda que, portanto, um aumento na taxa Selic tenha efeitos fiscais, as causas últimas da dominância fiscal devem ser buscadas fora do escopo das decisões de política monetária que visam o controle da inflação. É preciso compreender a condução da política fiscal brasileira nos últimos anos.

O endividamento público brasileiro

Um aumento na taxa de juros implícita significa que o governo está pagando mais para rolar sua dívida. Ao contrário do que algumas pessoas pensam no Brasil, o governo é um devedor que não pode determinar quanto quer pagar pela sua dívida. Esse preço, expresso na taxa implícita, é determinado no mercado, de acordo com a oferta e demanda por títulos públicos.

É natural pensar, nesse contexto, que o governo deve ter um bom gerenciamento tanto do estoque de dívida quanto do fluxo de gastos e receitas para não incorrer em um custo muito alto de rolagem. Isso foi observado no Brasil nos últimos anos?

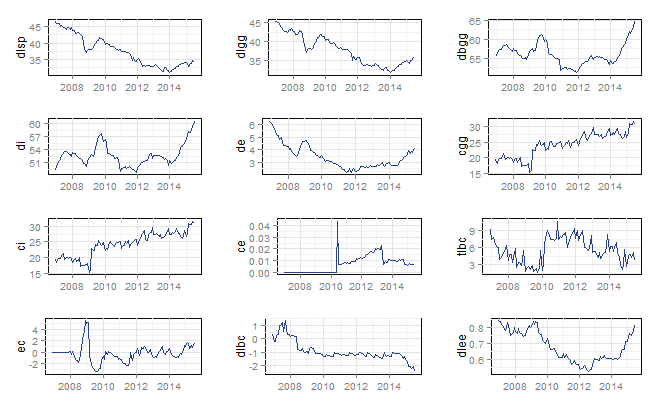

Vamos começar pelo estoque. Mais à frente, o leitor irá entender por quê. Para tal, seguiremos o mesmo procedimento da taxa implícita acima, importando para o ![]() a planilha referente à Dívida líquida e bruta do governo geral (metodologia vigente a partir de 2008). Uma vez lá, selecionamos as principais rúbricas do endividamento brasileiro, segundo o manual de estatísticas fiscais do Banco Central e pedimos os gráficos das mesmas com o código abaixo. Ressalta-se, apenas, que os créditos do governo geral (crédito interno + crédito externo) e a equalização cambial (resultado financeiro das operações com reservas cambiais e das operações com derivativos cambiais) foram mudados de sinal, para apresentação mais intuitiva no gráfico. As demais foram mantidas conforme apresentação na planilha.

a planilha referente à Dívida líquida e bruta do governo geral (metodologia vigente a partir de 2008). Uma vez lá, selecionamos as principais rúbricas do endividamento brasileiro, segundo o manual de estatísticas fiscais do Banco Central e pedimos os gráficos das mesmas com o código abaixo. Ressalta-se, apenas, que os créditos do governo geral (crédito interno + crédito externo) e a equalização cambial (resultado financeiro das operações com reservas cambiais e das operações com derivativos cambiais) foram mudados de sinal, para apresentação mais intuitiva no gráfico. As demais foram mantidas conforme apresentação na planilha.

#########################################################################

##################### DIVISÃO MACRO #####################################

componentes <- divida[,c(1:4, 19, 23, 24, 38, 42,43,44,45)]

componentes <- cbind(componentes[,c(1:5)], componentes[,c(6:8)]*-1,

componentes[,9],

componentes[,10]*-1,

componentes[,c(11:12)])

colnames(componentes) <- c('dlsp', 'dlgg', 'dbgg', 'di', 'de', 'cgg',

'ci', 'ce', 'tlbc', 'ec', 'dlbc', 'dlee')

################################ GRÁFICOS #############################

dates <- seq(as.Date('2006-12-01'), as.Date('2015-07-01'), by='1 month')

gtsplot(componentes, dates=dates)

Os gráficos mostram o comportamento da dívida líquida do setor público [dlsp], da dívida líquida do governo geral [dlgg], da dívida bruta do governo geral [dbgg], da dívida interna [di], da dívida externa [de], dos créditos do governo geral [cgg], do crédito interno [ci], do crédito externo [ce], dos títulos livres na carteira do banco central [tlbc], da equalização cambial [ec], da dívida líquida do banco central [dlbc] e, finalmente, da dívida líquida das empresas estatais [dlee]. Todas, por suposta, expressas como percentual do PIB.

As rúbricas de estoque do endividamento público brasileiro refletem o mesmo comportamento, no período recente, que a taxa implícita de juros. Em particular, observa-se que a dívida bruta e a dívida interna deram um salto de 2014 para cá. Reveja o gráfico da taxa implícita para notar que o salto nesta ocorre apenas no segundo semestre de 2014, enquanto o salto no estoque inicia-se no início do ano.

Para melhor compreender o que se segue, precisamos entender o significado das rúbricas. A dívida líquida do setor público (dlsp) é definida "como o balanceamento entre as dívidas e os créditos do setor público não financeiro (exceto Petrobras e Eletrobras) e do Banco Central. Os débitos são apurados pelo critério de competência, ou seja, a apropriação de encargos é contabilizada na forma pro-rata, independente da ocorrência de liberações ou reembolsos no período. Os créditos correspondem aos ativos financeiros do setor público junto ao setor privado financeiro, ao setor público financeiro, ao setor privado e ao resto do mundo. A regra geral é que os créditos, para serem considerados no levantamento da dívida líquida, devem estar registrados no passivo das instituições devedoras do governo".

Já a dívida líquida do governo geral (dlgg) "é o balanço entre o total de créditos e débitos dos governos federal, estaduais e municipais. A diferença entre os dois conceitos (Dívida Bruta e Líquida) é dada pelos Créditos do Governo Geral, o saldo dos Títulos livres na Carteira do BCB e o saldo de equalização cambial (resultado financeiro das operações com reservas cambiais e das operações com derivativos cambiais)".

Definido o terreno de jogo, bem como dada uma introdução aos dados, via exposição dos gráficos das principais rúbricas, podemos construir uma tabela comparando como eram essas métricas em dezembro de 2006 e como estão agora, em julho de 2015. A seguir, o código no ![]() e a tabela que resume essa evolução.

e a tabela que resume essa evolução.

#######################################################################

########################### TABELA RESUMO #############################

evol_c1 <- t(round(head(componentes, n=1),2))

evol_c2 <- t(round(tail(componentes, n=1), 2))

evol_comp <- cbind(evol_c1, evol_c2)

colnames(evol_comp) <- c('2006/12', '2015/07')

stargazer(evol_comp, type='html', out='compoentes.html',

digits=2, title='Evolução do Endividamento público (% PIB)')

| 2006/12 | 2015/07 | Delta | |

| dlsp | 46.48 | 34.20 | -12.28 |

| dlgg | 45.28 | 35.82 | -9.46 |

| dbgg | 55.47 | 64.59 | 9.12 |

| di | 49.22 | 60.50 | 11.28 |

| de | 6.25 | 4.09 | -2.16 |

| cgg | 19.31 | 30.83 | 11.52 |

| ci | 19.31 | 30.83 | 11.52 |

| ce | 0 | 0.01 | 0.01 |

| tlbc | 9.12 | 3.67 | -5.45 |

| ec | 0 | 1.61 | 1.61 |

| dlbc | 0.35 | -2.44 | -2.79 |

| dlee | 0.84 | 0.82 | -0.02 |

Podemos, nesse momento, analisar a evolução do endividamento público brasileiro ao longo do tempo, de forma desagregada. O leitor pode observar pelo gráfico e pela tabela que a dlsp e a dlgg, dívidas líquidas, tiveram queda entre o início e o fim da série. Por seu turno, a dívida bruta aumentou 9,12 p.p. do PIB. Para tornar didática a exposição de motivos para esse aumento da dívida bruta e redução da líquida, faço uso das equações que seguem. A dlsp pode ser representada pela equação:

(1)

A dlgg, por seu turno, pode ser representada pela equação:

(2)

Por fim, a dívida bruta (dbgg) pode ser dada ou por:

(3)

Ou por:

(4)

O avanço da dívida bruta e as operações compromissadas

Em uma primeira abordagem, vamos analisar o avanço da dívida bruta pela soma entre dívida interna e dívida externa. Enquanto a dívida interna avançou 11,28 p.p. do PIB, a dívida externa encolheu 2,16 p.p. do PIB no período sublinhado. A soma dessas duas componentes explica o avanço de 9,12 p.p. do PIB da dívida bruta. Ao abrir a dívida interna, observamos o que causou esse avanço.

| 2006/12 | 2015/07 | Delta | |

| Dívida Mobiliária | 44.55 | 42.49 | -2.06 |

| Compromissadas | 3.21 | 15.82 | 12.61 |

| Dívida Bancária | 0.09 | 0.19 | 0.10 |

| Lei 8.727 | 0.98 | 0 | -0.98 |

| Mobiliária Estadual | 0.01 | 0 | -0.01 |

| Bancária Estadual | 0.26 | 1.71 | 1.45 |

| Outras Estadual | 0 | 0 | 0 |

| Mobiliária Municipal | 0 | 0 | 0 |

| Bancária Municipal | 0.12 | 0.29 | 0.17 |

Salta aos olhos o avanço de 12,61 p.p. do PIB das operações compromissadas do Banco Central. Mas em que consistem essas operações? Nas palavras do próprio BACEN, "Operações compromissadas são operações de compra (com compromisso de revenda) e/ou venda (com compromisso de recompra) de títulos públicos em mercado que o Banco Central realiza para controlar a liquidez da economia. São realizadas com títulos de emissão do Tesouro Nacional, tendo em vista que o Banco Central, obedecendo a dispositivo da Lei Complementar 101/2000 (Lei de Responsabilidade Fiscal), não pode emitir títulos".

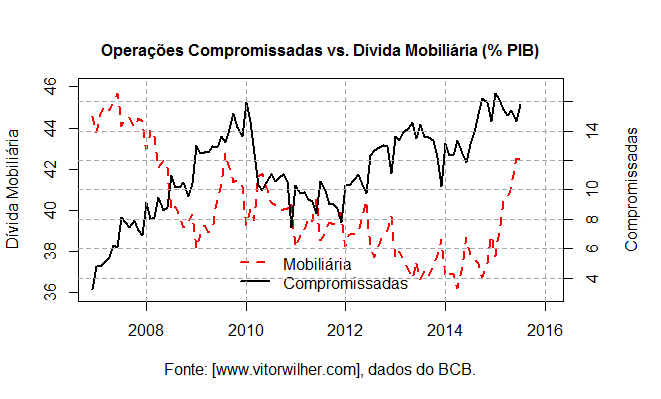

Bancos Centrais utilizam-se de operações compromissadas para esterilizar a compra de reservas internacionais ou para manter a taxa de juros efetiva próxima à meta definida pelas decisões de política monetária. Em particular, o Brasil começou a partir de 2006 uma forte aquisição de reservas internacionais, o que exigiu esterilização, explicando o aumento das compromissadas. Esse movimento, entretanto, se estabilizou a partir de 2012, o que exige outras explicações, diante do estoque atual das compromissadas no país. Abre-se, por suposto, a possibilidade da existência de uma relação promíscua entre o Banco Central e o Tesouro Nacional. Ainda mais em um país onde no passado existia uma relação parecida, que gerou imensos estragos para o controle da inflação chamada de 'conta movimento'. Dessse modo, diante do avanço desse tipo de operação, vale relacionar a mesma à tradicional dívida mobiliária. Isso é feito no gráfico abaixo.

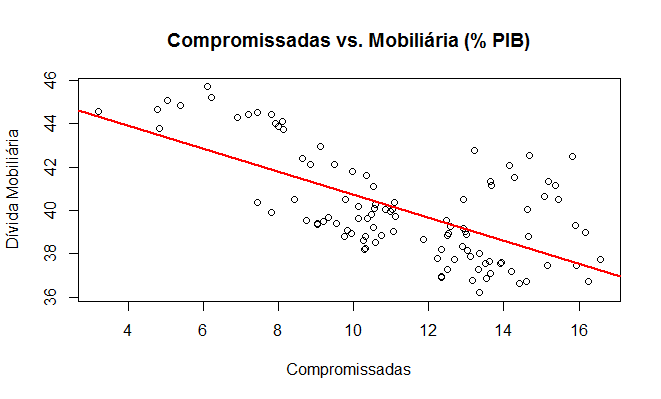

O gráfico, leitor, relaciona no eixo principal a dívida mobiliária e no eixo secundário as operações compromissadas. Repare que parece existir uma correlação negativa entre elas. Nada melhor, portanto, do que verificar isso, não é mesmo? Isso é feito com o código abaixo. O gráfico é posto logo em seguida.

plot(as.vector(interna[,2]),as.vector(interna[,1]), xlab='Compromissadas', ylab='Dívida Mobiliária', main='Compromissadas vs. Mobiliária (% PIB)') abline(reg=lm(interna[,1]~interna[,2]), col='red', lwd=2)

O gráfico diz que conforme as operações compromissadas aumentam, em proporção do PIB, na dívida interna, a dívida mobiliária diminui. Ressalta-se, porém, que isso é uma correlação apenas. Mas você já sabe o que fazer, não é mesmo? Como essas operações são de curtíssimo prazo [até 7 meses], sua operacionalização contribui para elevar o custo de rolagem da dívida pública, o que nos dá uma pista do por que a taxa de juros implícita tem se elevado.

Sobre outra ótica, como fica explícito pelas equações, é possível perceber que a diferença básica entre a dívida líquida do governo geral (dlgg) e a dívida bruta (dbgg) é dada pelos créditos do governo geral (cgg), títulos livres na carteira do banco central (tlbc) e equalização cambial (ec). No período sublinhado, os créditos do governo geral aumentaram 11.52 p.p. do PIB, os títulos livres na carteira do banco central reduziram-se em 5,45 p.p. do PIB e a equalização cambial aumentou 1,61 p.p. do PIB. De acordo com a equação (3), entende-se, portanto, que todos os três componentes contribuiram para elevar a dívida bruta, com destaque para os créditos do governo geral. E quais são os componentes desses créditos?

Bom, isso é algo extremamente interessante, mas fica para o próximo post. Espero que tenham gostado desse início da série sobre política fiscal. Deu para ver se estamos na trajetória da dominância fiscal? Diga aí nos comentários o que achou desse início!

_______________________________________

Gostou do post? Quer aprender a fazer o mesmo? Dê uma olhada no nosso curso de Introdução ao R com aplicações em Análise de Conjuntura. Faça no Rio de Janeiro ou leve para sua empresa ou universidade!

__________________________________________________________

Blanchard, O. (2004) Fiscal Dominance and Inflation Targeting: lessons from Brazil. NBER Working Paper nº 10389