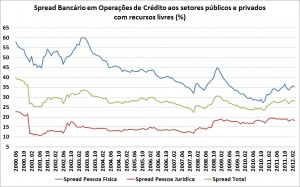

O spread bancário é a diferença entre a taxa de captação dos bancos e a taxa de empréstimo ao tomador de crédito. Ele é diretamente influenciado pelas condições macroeconômicas, em especial às flutuações na taxa básica de juros, mas não apenas. Como pode-se notar no gráfico abaixo o spread bancário nas operações de crédito envolvendo recursos livres tem diminuido ao longo da última década. No âmbito das Pessoas Físicas, o spread caiu de 57,91% em junho de 2000 para 35,1% em março de 2012. Já para Pessoas Jurídicas, no mesmo período, a queda foi de 22,82% para 18,4%. O spread total saiu de 39,56% para 28%. Nota-se, portanto, que a queda mais expressiva foi no segmento de pessoas físicas, fruto principalmente de inovações institucionais importantes, como a alienação fiduciária [o próprio bem como garantia] e o crédito direto em folha de pagamento, por exemplo.

Ainda assim, o spread é considerado elevado no país e tem sido alvo recente de uma cruzada do governo federal. É preciso lembrar, porém, como dito neste espaço por seguidas vezes, reduzir a taxa básica de juros é condição necessária, porém não suficiente para queda do spread. Isto porque, seguindo a metodologia elaboradora pelo Banco Central, apresentada no Cap. 2 da edição de 2008 do Relatório de Economia Bancária e Crédito, o mesmo é decomposto nos seguintes componentes: Custo Administrativo; Inadimplência; Compulsórios, Encargos Fiscais, FGC e Subsídios; Margem Bruta; Impostos Diretos e Margem Líquida dos Bancos. No Relatório de 2010 há uma decomposição do spread de acordo com esses componentes, como pode ser visto abaixo (clique na figura para ampliar):

Em termos didáticos, é possível dividir os itens que compõem o spread em dois grupos: os que estão sob controle dos bancos e os que não estão. Pela tabela acima é possível verificar que 54,71% do spread bancário [em 2010] era composto por Inadimplência, Compulsórios, Encargos Fiscais, FGC, Subsídios e Impostos Diretos. Tais itens estão fora do controle dos bancos, sendo necessária uma intervenção do Estado para que sejam reduzidos. Os demais itens, Custos Administrativos e Margem Líquida, que respondiam por 45,29% do spread, estão sob o controle dos bancos. O que isso significa, leitor?

Em primeiro lugar, ao que cabe aos bancos: custos administrativos e margem líquida. Você pode argumentar que os Bancos poderiam ser mais eficientes e assim reduzir os custos administrativos. Entretanto, se você reparar na tabela acima, esse item saiu de 20,42% em 2004 para 12,56% em 2010. Um belo ganho de eficiência, graças principalmente à implementação de tecnologias de automatização. Já as margens líquidas percorrem um caminho contrário: elas aumentaram no período considerado, saindo de 30,25% para 32,73% em 2010. Você pode explicar esse aumento pelo aumento de fusões e aquisições que ocorreram no mercado bancário brasileiro nos últimos cinco anos. Tal margem é elevada para os padrões internacionais? É o caso de se pesquisar, mas é pouco provável que você consiga encontrar algum sistema bancário que não seja oligopolizado, o que implica na existência de mark-up. Não há evidências de que o mercado bancário brasileiro seja mais concentrado do que o de outros países. Daí que talvez não seja essa a explicação para margens líquidas da ordem de 1/3 do spread. Tenho uma hipótese para isso, mas apresento somente após listar os itens que estão fora do controle dos bancos.

Ao que não cabem aos bancos, i.e., mais da metade do spread, muita coisa poderia ser feita. O risco de crédito [inadimplência], nas palavras do próprio BCB representa "O item inadimplência se refere à estimativa de perdas esperadas em virtude do não pagamento por parte dos tomadores de crédito, ou seja, ao montante que deve ser provisionado para resguardar o patrimônio das instituições financeiras". Esse risco é tanto maior quanto mais difícil for recuperar um crédito, correto, leitor? Posto que a justiça brasileira é extremamente morosa, sendo em alguns casos pró-devedor, não é de se espantar que essa provisão representa quase 1/3 do spread bancário [em 2010]. Outro 1/4 do spread está na cunha fiscal e na cunha de regulação, representado por impostos e demais encargos fiscais e por compulsórios e FGC.

Como se nota, leitor, mais da metade do spread bancário é composto por itens que são de difícil resolução no curto/médio prazo. Afinal, tornar a justiça brasileira mais célere e reduzir encargos e impostos exige duas amplas reformas estruturais: uma tributária e outra judiciária. Coisa que possui um custo político evidente. Já um pouco menos da metade do spread está nas mãos dos bancos, quais sejam margem e custo administrativo. Como visto, reduzir ainda mais os custos administrativos não parece ser uma tarefa muito simples [ainda que seja factível], dado o enorme ganho de automação verificado nos últimos anos. É possível, porém, que os ganhos provenientes das fusões e aquisições recentes, como fechamento de agências sobrepostas, por exemplo, ainda consigam reduzir tais custos no médio prazo. Mas isso, claro, possui um limite estrutural, representando um custo fixo para os bancos.

Em assim sendo, se a parte que não cabe aos bancos exibe rigidez, assim como os custos administrativos, quem você acha que o governo iria culpar pelos altos spreads? Acertou quem disse margem líquida. Talvez você ache que margens líquidas de 1/3 do spread sejam elevadas para os padrões internacionais. Mas cá entre nós, existe um princípio básico em finanças chamado risco. Quanto maior o risco, maior o retorno, não é mesmo leitor? Posto isso, o que você acha: o risco de emprestar no Brasil é baixo, médio ou elevado?

Por tudo o que vimos nesse humilde post, a resposta parece óbvia. E com risco elevado, não é de se espantar que o retorno também seja elevado. Mas, novamente, é preciso verificar se tais retornos [margens] são muito mais elevadas do que os padrões internacionais. Isso, infelizmente, já é papo para outro post.