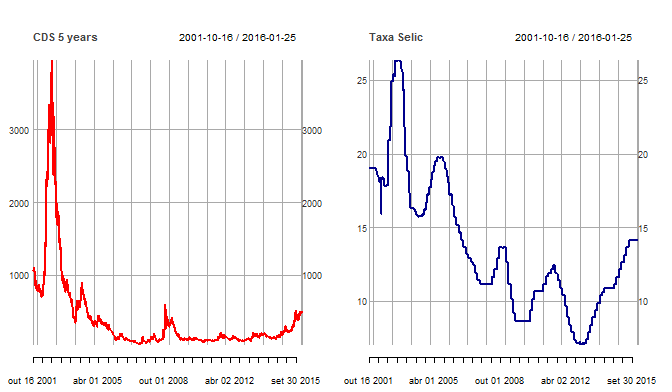

Uma das perguntas que mais tenho ouvido ultimamente é se o Brasil está sob dominância fiscal. Nessa situação, como define, por exemplo, Blanchard (2004), um aumento da taxa de juros causará incremento nos prêmios de risco, aumentando a fuga de capitais, desvalorizando a moeda e, portanto, aumentando a taxa de inflação. Em outras palavras, sob dominância fiscal, a política monetária teria eficácia limitada (ou, no limite, seria totalmente ineficaz) para controlar a taxa de inflação. É esse o caso para o Brasil? Com essa pergunta em mente, resolvi replicar aqui um exercício feito em Pastore (2015), usando dados diários da taxa Selic e o CDS de 5 anos. O que diz o exercício?

Antes de mais nada, quero dizer que não é trivial saber a priori se um país está ou não sob dominância fiscal. E o exercício que farei a seguir é apenas uma tentativa, bastante simplificada, de colocar um pouco de luz na discussão. Caso você tenha uma ideia melhor ou queira contribuir, por favor, coloque nos comentários, ok? Dito isso, vamos aos dados...

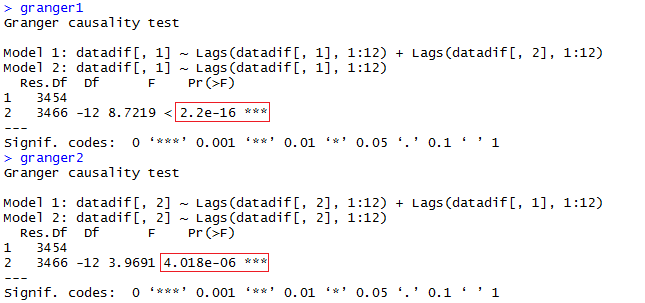

A amostra total contém 3492 observações, para o período de 16 de outubro de 2001 a 25 de janeiro de 2016. Com base nela, nós diferenciamos os dados e aplicamos um teste de granger para saber se havia direção de causalidade definida. O resultado desse primeiro exercício é posto abaixo.

O teste, utilizando 12 defasagens conforme a maioria dos critérios de informação, nos leva a rejeitar ambas as hipóteses nulas. Em outras palavras, tanto a Selic granger causa o CDS de 5 anos, como o contrário também ocorre. Para outras defasagens, o resultado se mantém.

Com isso em mente, optei por restringir a amostra inicial para o período posterior a setembro de 2014, de modo a verificar se o resultado anterior se manteria. Nesse novo exercício, a subamostra contém 349 observações. O resultado, para 1ª a 12ª defasagem é resumido na tabela abaixo.

| def | Selic | CDS5Y |

| 1 | 0.60 | 0.48 |

| 2 | 0.65 | 0.64 |

| 3 | 0.74 | 0.79 |

| 4 | 0.78 | 0.91 |

| 5 | 0.87 | 0.95 |

| 6 | 0.07 | 0.88 |

| 7 | 0.12 | 0.94 |

| 8 | 0.16 | 0.97 |

| 9 | 0.01 | 0.97 |

| 10 | 0.02 | 0.96 |

| 11 | 0.03 | 0.92 |

| 12 | 0.02 | 0.95 |

Quando a hipótese é que o CDS de 5 anos não granger causa a Selic, não se pode rejeitar, conforme o p-valor da coluna CDS5Y. Quando a hipótese é que a Selic não granger causa o CDS de 5 anos, a partir da 9ª defasagem, se rejeita a mesma. O que isso quer dizer, leitor?

Conforme Blanchard (2004), se um aumento de taxa de juros leva a aumento nos prêmios de risco, há evidência de dominância fiscal. Antes, entretanto, que o leitor tire conclusões do exercício acima, é preciso relativizá-lo. Afinal, ele é muito simples. No máximo, serve como motivação para seguir estudando o tema. É o que, de fato, farei em exercícios posteriores... 🙂

________________________________________________

Blanchard, O. (2004). Fiscal Dominance and Inflation Targeting: lessons from Brazil. NBER Working Paper nº 10389.

Pastore, A. C. (2015). Inflação e Crises - o papel da moeda. Rio de Janeiro: Elsevier.