Causou confusão no mercado a decisão do banco central (tomada na última sexta-feira) de "relaxar" algumas medidas macroprudenciais que haviam sido estabelecidas em 2011 e 2012. Muito em função do que ele disse na ata do Copom, divulgada no dia anterior - de que não pretende reduzir nos próximos meses a taxa básica de juros. A questão relevante é a que segue: o banco central errou ao tomar essas medidas? Para responder essa pergunta, devemos primeiro entender como funciona a política monetária e só depois avaliar se essa medida está de acordo com os cânones da profissão. É o que faremos nesse breve post.

Um banco central tem por missão garantir o poder de compra da moeda de seu país. Para fazer isso ele deve acompanhar e intervir na liquidez da economia, isto é, na relação entre disponibilidade de moeda e crédito e a necessidade de transações comerciais e financeiras do país. Três são seus instrumentos clássicos e principais de intervenção: operações de mercado aberto, depósitos compulsórios e operações de redesconto. Existem outros, organizados no que se convencionou chamar de recomendações de Basiléia. Em termos didáticos, entretanto, os instrumentos à disposição dos bancos centrais se dividem em medidas convencionais e não convencionais de política monetária e medidas macroprudenciais.

Na categoria de medidas não convencionais estão, por exemplo, a chamada "orientação futura" (forward looking) e os processos de "relaxamento monetário" (quantitative easing). Foram utilizadas de forma pioneira pelo Japão e tem sido utilizadas atualmente pelo Federal Reserve e pelo Banco Central Europeu, por exemplo. Já na categoria convencional estão as operações de mercado aberto, em que os Bancos Centrais compram e vendem títulos públicos visando manter a taxa básica de juros em um patamar previamente definido nas reuniões de política monetária.

As medidas macroprudenciais são, por definição, todas aquelas que tem por objetivo atingir a estabilidade do sistema financeiro e não necessariamente prover mais ou menos estímulos à demanda agregada - ainda que isso seja um efeito secundário. Enquadram-se nessa categoria, por exemplo, as exigências mínimas de capital dos bancos e a exigência de que uma parte dos depósitos à vista e a prazo seja colocada no banco central ao invés de ser emprestado aos agentes econômicos. Você pode entender melhor como essas medidas funcionam em um working paper do Banco da Inglaterra sobre o tema aqui, bastante didático.

Entendido o papel principal das medidas macroprudenciais, observa-se que cabem às medidas convencionais - e, eventualmente, às medidas não convencionais - exercer o protagonismo sobre a garantia do poder de compra da moeda, isto é, sobre o controle da inflação. Desse modo, por exemplo, quando o Banco Central anunciou na última quinta-feira, na ata do Copom, que não iria reduzir a taxa básica de juros nos próximos meses estava dando uma "orientação futura" para os agentes. O objetivo principal era esclarecer um ruído que prevalecia no mercado, diante do comunicado lacônico feito na semana anterior com a decisão de manutenção dos juros em 11%.

Ele utilizou, assim, uma medida não convencional para gerar impacto sobre as expectativas dos agentes, visando tornar a política monetária mais eficaz. Uma medida bastante acertada, de acordo com o cânone da profissão.

Paralelo a isso, entretanto, o banco central divulgou no dia seguinte duas alterações sobre medidas macroprudenciais, em particular sobre depósitos compulsórios. Na circular divulgada, o banco elevou pelos próximos 12 meses o percentual de dedução que os bancos podem fazer sobre esses depósitos compulsórios. Em termos didáticos, de cada R$ 100 que os bancos possuíam em depósitos a prazo antes da circular, R$ 36 poderiam ser destinados a operações de crédito ou compra de carteiras, de acordo com as operações/instituições elegíveis para tal. Com a circular, serão permitidos nos próximos 12 meses que os bancos destinem para essas operações até R$ 50. Mais importante: terminados esses doze meses, 100% dos depósitos compulsórios não poderão ser utilizados em operações de crédito ou compra de carteiras, sendo alocados no Banco Central, com remuneração dada pela taxa Selic.

Nesse contexto, o que o Banco Central fez foi simplesmente atualizar as medidas realizadas em 2011 e 2012 (feitas pela circular 3.569 e pela circular 3.622), com base em sua análise sobre o mercado de crédito; já antecipando, inclusive, uma "porta de saída" daqui a um ano. Em um ano, não apenas essas medidas serão retiradas, como em comparação às medidas anteriormente existentes, são mais restritivas em termos de liquidez da economia.

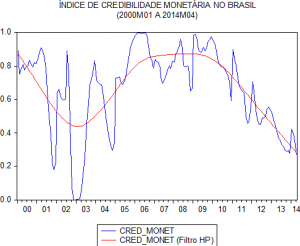

A análise isolada das duas medidas, isto é, da "orientação futura" feita na quinta-feira e da macroprudencial divulgada na sexta-feira é claramente favorável para a autoridade monetária. Ambas estão de acordo com o cânone da profissão, não sendo passíveis de crítica. O erro da autoridade monetária, entretanto, ocorre quando analisamos as duas medidas em conjunto, observada, claro, a percepção do mercado sobre a instituição - medida por índices de credibilidade como o colocado abaixo.

Uma parte importante do trabalho de um banco central, para tornar as medidas convencionais e não convencionais eficazes, é feita pela comunicação com o mercado. Dentro dessa ferramenta é importante que os diferentes documentos e ações do banco não entrem em conflito, o que gera ambiguidade ou perda de clareza, deixando os agentes confusos sobre a estratégia que está sendo utilizada. Essa perda de clareza da comunicação afeta a eficácia da política monetária, principalmente em relação ao canal das expectativas - o principal canal de transmissão da política monetária.

É justamente por esse aspecto ambíguo que as medidas anunciadas na semana passada causaram confusão no mercado. Ora, pergunta-se, afinal o banco central está ou não preocupado com a inflação? Em um momento de perda de credibilidade da instituição - evidenciada pelo índice acima - essa ambiguidade contida na comnicação com o mercado só vem a atrapalhar.

Destaca-se nesse sentido que a própria "orientação futura" (uma medida não convencional e, portanto, não recorrente) dada na quinta-feira - a não redução dos juros nos próximos meses - já era um ajuste na comunicação. Isto porque, em nenhum momento o banco central sinalizou em seus documentos a possibilidade de reduzir os juros. Muito pelo contrário, a expressão "nesse momento" estava direcionada para a inflação acumulada: na medida em que não se observa redução, era possível que os juros voltassem a subir no horizonte relevante. A deterioração do nível de atividade, nesse aspecto, já era algo percebido em documentos anteriores da instituição, não sendo assim um fator adicional para decisões futuras de política monetária.

Em assim sendo, o equívoco principal do banco central foi de comunicação e não propriamente de caráter técnico, dado que o "relaxamento" na exigibilidade de depósito compulsório tem pouco ou nenhum impacto direto sobre a inflação. Já em termos indiretos, via expectativas, é sim um fator preocupante. Erros de comunicação, entretanto, não são exclusivos da autoridade monetária brasileira. O Federal Reserve, de Ben Bernanke, por exemplo, gerou volatilidade e incerteza ano passado ao anunciar a possibilidade de redução dos estímulos antes do previsto pelo mercado. A comunicação é um campo de pesquisa consolidado em termos teóricos, mas ainda com operacionalização complexa em termos práticos. O Banco Central brasileiro, nesse caso, perdeu uma boa oportunidade de melhorar sua credibilidade com a orientação futura feita na quinta, dado o anúncio realizado na sexta. Uma pena...