Para um macroeconomista, essa quarta-feira, 29/05, guardava fortes emoções. Isto porque, a um só tempo seria decidida a taxa básica de juros, a Selic, que vigoraria pelos próximos 45 dias e seria divulgado o resultado do PIB do 1º trimestre. Para a primeira, muita incerteza, dado que não se sabia em qual magnitude o Banco Central iria continuar o processo de aumento da Selic - ou mesmo, dado um PIB baixo, se não pararia o aumento. Para o segundo, a perspectiva era de um número baixo, próximo a 0,8%, se comparado ao trimestre anterior. No fim, as coisas convergiram para o bom senso.

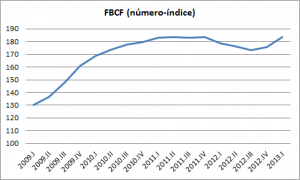

O Comitê de Política Monetária decidiu pelo aumento de 50 pontos-base, levando a Selic para 8% ao ano. A ação corroborou a mudança de tom promovida pela diretoria do Banco Central, na direção de uma maior tempestividade no combate ao aumento generalizado de preços. Já o PIB veio abaixo até mesmo de previsões pessimistas: 0,6% contra o último trimestre de 2012. No lado da oferta, a Indústria continuou seu martírio, caindo -0,3%, enquanto que no lado da demanda o Consumo das Famílias estagnou em 0,1%, ambos na mesma base de comparação. Ainda que o ministro Mantega comemore o número de 4,6% de crescimento da Formação Bruta de Capital Fixo, é preciso relativizá-lo: como pode ser visto no gráfico abaixo, é mais uma compensação pela queda verificada no ano passado do que propriamente crescimento. Nunca é demais lembrar o termo "bruto" contido nessa métrica - não é mesmo, ministro?

Deixada a implicância com o ministro de lado, o leitor atento pode notar que talvez isso seja inócuo: o PIB veio baixo e ainda assim o Copom tomou uma decisão de elevar a Selic? Pois é: e ele [o Copom] está certo em fazê-lo. O descolamento das expectativas em relação à meta, o crescimento dos salários acima da produtividade e, agora, o fato do câmbio ter voltado a desvalorizar, indicam que as pressões inflacionárias tenderiam a permanecer caso o Banco Central colocasse o pé no freio no aumento dos juros. Em outros termos, mesmo com baixo crescimento, há pressões inflacionárias persistentes na economia brasileira, que só cederão quando a taxa de desemprego começar a subir. E isso depende basicamente do Copom colocar a taxa real de juros acima daquela considerada neutra.

Nesse contexto, dada a demonstração de compromisso do Banco Central com a tempestividade para levar a inflação para patamares menores do que o atual, o orçamento revelado do aumento dos juros passa para 200 pontos-base. Nesse patamar, supondo a expectativa de inflação em 5,5%, a taxa real se situaria em 3,55%, o que é mais condizente com a estrutura da economia brasileira.

Em assim sendo, leitor, a decisão do Copom não só foi prudente como tardia: ela já deveria ter sido tomada muito antes, dadas as pressões inflacionárias remanescentes. A redução de 525 pontos-base realizada entre agosto de 2011 e outubro de 2012, não apenas não conseguiu reativar a economia, como gerou um oxímoro entre produto e mercado de trabalho. Esperamos, portanto, que a condução da política monetária deixe de ser errática e volte a se preocupar com uma única coisa: a estabilidade de preços. Feito isto, o crescimento brasileiro poderá depender de outras coisas que não estímulos pontuais - como reformas, não é mesmo, ministro?