O Beta de mercado é um indicador que relaciona o risco de uma ação com o risco de mercado. Uma forma interessante de avaliar o coeficiente é através de seus valores ao longo do tempo, tomando com base janelas móveis de tamanho fixo. No post de hoje iremos mostrar como é possível obter o Beta de Mercado Móvel no Python.

O Beta de mercado, também chamado de coeficiente beta, pode ser obtido através da seguinte equação:

Em que é o retorno do ativo i,

é o retorno da taxa de juros livre de risco e

, o retorno do índice de mercado, representando o risco sistemático. Através da equação, é possível obter o coeficiente beta, por meio de uma Regressão Linear via MQO.

A leitura do Beta permite entender o nível de relacionamento entre o ativo e o risco sistemático, isso é, a cada unidade de aumento do risco sistemático, o quanto os valores do ativo se movem.

- Beta > 1 - A ação move-se em uma intensidade maior que a do mercado;

- Beta < 1 - A ação move-se em uma intensidade menor que a do mercado;

- Beta = 1 - A ação move-se igual ao índice de mercado;

- Beta < 0 - A ação move-se em direção contrária ao índice de mercado.

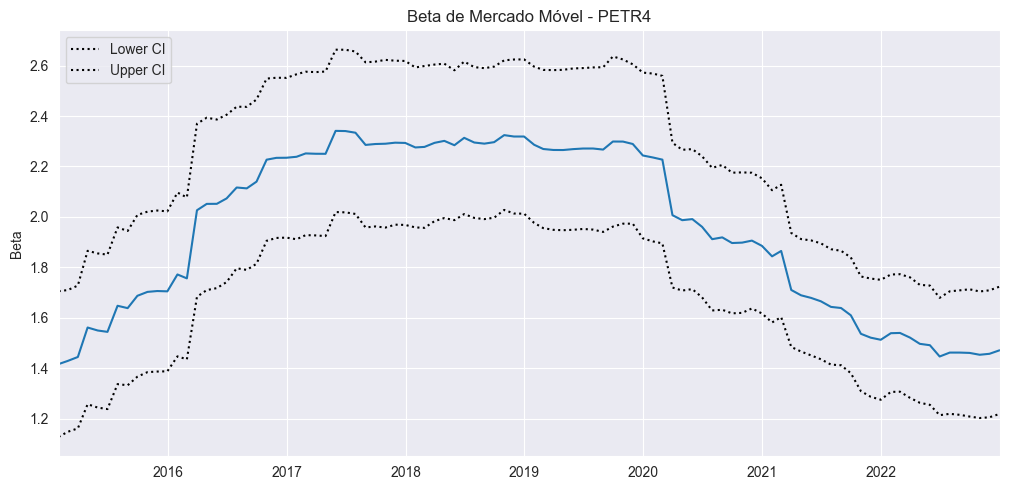

Para capturar a dinâmica de mudança do mercado e do ativo ao longo do tempo, uma regressão móvel pode ser útil para entender momentos em que a ação é mais ou menos sensível ao risco de mercado. Portanto, é possível construir o gráfico abaixo, que mede o Beta (em azul) ao longo do tempo e os seus respectivos intervalos de confiança.

Para construir o gráfico, foi definido:

- Foi capturado os preços de fechamento da PETR4 e da IBOVESPA utilizando o Yahoo Finance como fonte.

- Calculou-se o retorno líquido simples

- Foi importado os dados da Selic por meio do código 4390, usando o python-bcb

Obteve-se a regressão móvel usando a biblioteca statsmodels. Como resultado, obteve-se o gráfico abaixo.

_____________________________________

Quer saber mais?

Veja nossa trilha de cursos de Finanças Quantitativas.