A Avaliação de Carteiras de Investimentos

A avaliação de carteiras de investimentos envolve três grandes fases de estudo:

- análise dos títulos

- análise das carteiras

- seleção da carteira

Análise dos Títulos

A análise dos títulos trata dos fundamentos de avaliação, cujo estudo considera o desempenho esperado dos títulos. Basicamente, analisa-se o desempenho através de diferentes ferramentas.

Para o caso de ações, busca-se o valor intrínseco. No caso da análise fundamentalista, considera-se a conjuntura econômica do país e o desempenho econômico-financeiro da empresa.

Então, é obtido pelos fluxos futuros esperados de rendimentos de caixa descontados a uma taxa de atratividade definida pelo investidor. Essa taxa de desconto exigida pelo investidor deve embutir, em sua metodologia de cálculo, uma parcela de remuneração pelo risco do ativo e outra referente a uma operação classificada como sem risco (rendimentos dos títulos públicos, por exemplo).

Alunos inscritos no curso de Mercado Financeiro e Gestão de Portfólio com o Python têm a oportunidade de adquirir conhecimento em todas as etapas a seguir, além de obter uma compreensão teórica abrangente das principais ferramentas utilizadas no Mercado Financeiro.

Análise das Carteiras

A análise de carteiras envolve as projeções de retorno esperado e risco do conjunto de ativos considerado.

Nessa fase do estudo das carteiras é utilizado um instrumental financeiro técnico de avaliação, tendo por base os valores determinados na primeira fase de análise dos títulos.

Veremos melhor sobre essas ferramentas adiante, em conjunto com a moderna teoria de carteiras desenvolvida por Markowitz.

Seleção de Carteiras

A seleção de carteiras procura identificar a melhor combinação possível de ativos, obedecendo às preferências do investidor com relação ao risco e retorno esperados.

Dentre as inúmeras carteiras que podem ser formadas com os ativos disponíveis, é selecionada aquela que maximiza seu grau de satisfação.

O que é o Risco?

O risco, pode ser definido de forma geral, como a chance de perda, perigo ou exposição a algo ruim acontecer a qualquer momento. De certa forma, acontecimentos, eventos, consequências de decisão e incerteza são parte daquilo que definem o risco.

Podemos colocar como exemplo o risco de um acidente de carro, para o motorista e para uma companhia seguradora; risco de perda financeira para um investidor; risco de terremoto, para o país; e assim em diante.

Em verdade, o risco é interpretado pelo nível de incerteza associado a um acontecimento (evento).

Sendo a incerteza de um investimento entendida como a possibilidade do resultado afastar-se do valor esperado, o risco é definido como uma medida de variação dos possíveis retornos de um ativo. É a quantificação da incerteza.

Pela definição sugerida, o risco reflete as probabilidades de um resultado ocorrer. Ao se estimar probabilidades de possíveis resultados de uma aplicação financeira, tem-se uma distribuição de probabilidades.

Dessa maneira, é delineada uma distribuição de probabilidades dos resultados esperados e mensuradas suas principais medidas de dispersão e avaliação do risco.

Nesse ambiente, o risco pode ser interpretado pelos desvios previsíveis dos fluxos futuros de caixa resultantes de uma decisão de investimento, encontrando-se associado a fatos considerados como de natureza incerta.

A volatilidade também tem por objetivo quantificar as variações dos resultados em torno de uma média esperada, sendo geralmente determinada para intervalos curtos de tempo.

Se não existir os dados históricos, as probabilidades são estimadas por opiniões pessoais (palpites), construindo-se uma distribuição de probabilidades subjetiva. As probabilidades subjetivas indicam um estado de incerteza.

Já quando são usados dados históricos para mensurar as chances de determinados retornos ocorrerem, tem-se uma distribuição de probabilidades objetiva.

O risco total de qualquer ativo é definido pela sua parte sistemática (risco sistemático ou conjuntural) e não sistemática (risco específico ou próprio do ativo).

O risco sistemático é inerente a todos os ativos negociados no mercado, sendo determinado por eventos de natureza política, econômica e social. Cada ativo comporta-se de forma diferente diante da situação conjuntural estabelecida.

O risco definido por não sistemático (ou diversificável) é identificado nas características do próprio ativo, não se alastrando aos demais ativos da carteira. É um risco intrínseco, próprio de cada investimento realizado, e sua eliminação de uma carteira é possível pela inclusão de ativos que não tenham correlação positiva entre si.

Portanto, o que queremos encontrar será então as medidas que refletem o retorno esperado e uma medida que representa os riscos do ativo. Podemos encotrá-los através do cálculo de retorno (variação dos ativos), de suas estatísticas principais (média, desvio padrão e covariância) conforme a sua respectiva distribuição histórica.

Relação de risco x retorno e investidor

A postura de um investidor em relação ao risco é pessoal, não se encontrando uma resposta única para todas as situações. Entretanto, regra básica de uma decisão racional é selecionar os ativos que apresentam o menor risco e o maior retorno esperado.

Supomos que investidores são racionais e portanto tendem a tomar a melhor decisão em relação a escolha dos investimento. Para tanto, dizemos que dado uma curva de indiferença, que projeta a relação do retorno esperado do ativo em relação ao retorno, tem-se que o critério de decisão do investidor será para a seleção do ativo que possui o maior retorno e o menor risco possível.

Para um mesmo nível de risco, um investidor racional seleciona o ativo de maior valor esperado. Ao contrário, quando há dois ou mais ativos que apresentam o mesmo retorno esperado, o investidor racional escolhe sempre aquele de menor risco.

Relação de risco x retorno

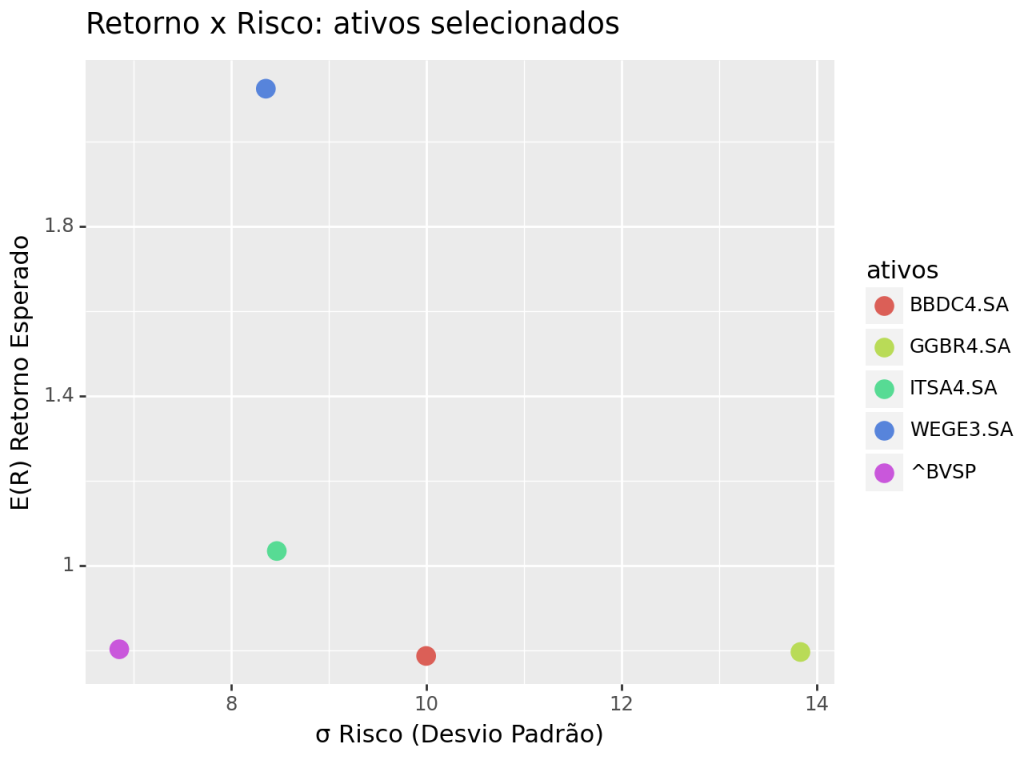

No gráfico abaixo construímos a relação de risco x retorno através da linguagem de programação Python. O processo é simples:

- Coleta de dados: realizamos a coleta de dados de preços de fechamento de ações brasileiras através da biblioteca yfinance, que tem como fonte de dados o site Yahoo Finance.

- Cálculo de retornos: para mensurar a relação de risco x retorno é necessário calcular os retornos dos preços de fechamento (variações de um período para o outro). Ao calcular os retornos de cada ponto do tempo, podemos computar:

- a média desses retornos para obter o retorno esperado.

- o desvio-padrão desses retornos como medida de risco.

- Visualização: por fim, criamos a visualização da relação de risco x retorno com um gráfico de dispersão usando a biblioteca plotnine do Python.

Vamos analisar o gráfico: vejamos o caso dos ativos escolhidos. Podemos construir o critério de seleção de investimento segundo um julgamento racional da unidade decisória, isto é, escolhemos o ativo com menor risco (eixo x), e maior retorno esperado (eixo y).

Quer aprender mais?

Conheça nossa Formação do Zero à Análise de Dados Econômicos e Financeiros usando Python e Inteligência Artificial. Aprenda do ZERO a coletar, tratar, construir modelos e apresentar dados econômicos e financeiros com o uso de Python e IA.

Referências

ELTON, Edwin J.; GRUBER, Martin J.; BROWN, Stephen J.; GOETZMANN, William N.

Modern portfolio theory and investment analysis. 9. ed. Hoboken: Wiley, 2014.

TSAY, Ruey S.

Analysis of financial time series. 3. ed. Hoboken: Wiley-Interscience, 2010.